Finałową sesją września dobiliśmy do końca III kwartału. Końcówka okazała się korekcyjna i w sumie dość standardowa jeśli chodzi o zachowanie rynków we wrześniu. Warto zatem spojrzeć na bilans pierwszych dziewięciu miesięcy roku i rzucić okiem w szklaną kulę w poszukiwaniu prognozy na finał roku.

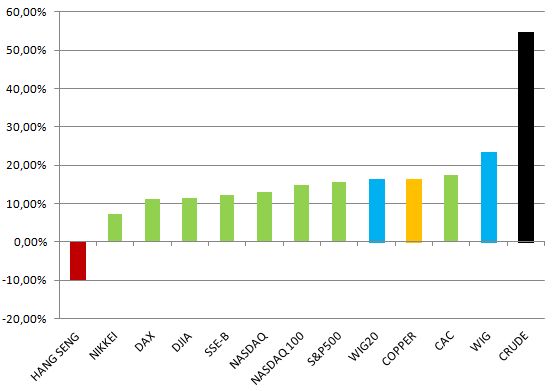

Wykres poniżej pokazuje zmiany indeksów i dwóch towarów w perspektywie year-to-date. Oczywiście indeksy amerykańskie jeszcze nie zakończyły swoich finalnych sesji września, ale wpływ dzisiejszych rozdań na Wall Street będzie marginalny dla obrazu roku do końca września. Na pierwszy rzut oka widać, iż fajerwerków nie ma. Dominują zmiany od kilku do kilkunastu procent, z wybijającym się na plan pierwszy wzrostem indeksu WIG o 23,3 procent. Kto pomyślał, że będziemy najlepszym rynkiem roku? Bijemy Nasdaqa. Bijemy Chińczyka. W zestawieniu przegrywamy tylko z ropą.

Również wynik WIG20 na tle konkurencji daleki jest od wstydu. Do 1 października polskie blue chipy wygrywają w tym roku nie tylko z blue chipami amerykańskimi, ale też niemieckimi i koszykiem 100 największych spółek z rynku Nasdaq. Muszę przyznać, że lekko nieswojo czuję się raportując sukcesy polskiego rynku, również z banalnego powodu – stale traktuję GPW jako rynek do spekulacji, o dyskusyjnej ofercie na tle świata. Zestaw spółek polskich zwyczajnie przegrywa fundamentami i perspektywami na przyszłość ze spółkami z pierwszej ligi światowej, ale zmiany procentowe YTD są bezlitosne.

W tym położeniu relatywnej siły na tle świata stajemy na progu finałowego kwartału z wątpliwościami i nadziejami. Oczywiście nie brakuje powodów do spadków. Wszyscy je znamy. Rentowność długu. Zmiany w polityce monetarnej banków centralnych. Inflacja. Ryzyka dla wzrostu gospodarczego. Potencjalna, techniczna recesja w przyszłym roku. Wyliczać można w nieskończoność. Nie wszystkie się zmaterializują, ale każda może spowodować, iż dalsza wspinaczka indeksów będzie raczej marszem po ścianie strachu, a nie po ścianie pewności.

Same zmiany procentowe najważniejszych indeksów jawią się jako wyczerpujące standardowe wzrosty w skali roku. W efekcie nawet trzy miesiące trendów bocznych nie zabiorą rynkom dobrego roku. Poprawienie rekordów hossy dałoby już zmiany bardziej standardowe dla okresu taniego kredytu i dbania o inflację przez banki centralne. Spadki w IV kwartale jawią się dziś jako zaskakujące, choć nie brakuje prognoz, że Wall Street czeka 30-procentowa korekta. W praktyce byłoby to techniczna bessa, więc realnie ktoś rzucił na rynek perspektywą końca rynku byka. Osobiście obstawiam scenariusz wzrostowy. Nie wiem tylko, czy na GPW.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.