W sondzie, w której pytaliśmy o Wasze plany na wypadek załamania cen akcji, najmniej głosów zdobyła opcja „Ubezpieczam portfel (hedge)”, bo tylko 5,7%.

A ponieważ dostałem pytania właśnie w tym temacie, czyli jak prosto i efektywnie zabezpieczyć portfel, dlatego poniższy materiał będzie krótkim przeglądem dostępnych opcji.

Uprzedzę jednak, że zrobić to można prosto, co nie oznacza, że łatwo. Jednak przynajmniej z wiedzą w tym temacie żyje się lepiej.

Hedging, w finansowym ujęciu oznaczający „ubezpieczenie”, to działanie zabezpieczające ryzyko po przeciwnej stronie rynku do tej, w której zaangażowany jest nasz portfel. Jeśli więc posiadamy portfel akcji, to takim zabezpieczeniem będzie nabycie instrumentu, który ochroni nas przed utratą wartości w czasie spadków, bez konieczności likwidacji portfela. Po prostu owe ubezpieczenie zyskuje na wartości, gdy cena naszego portfela akcji spada. Teoretycznie można dzięki temu przeczekać każdą bessę czy korektę i hipotetycznie nic nie stracić poza zapłaconą prowizją.

Ma to swoje zalety. Przynajmniej 2 najważniejsze jeśli odnieść do innych wariantów działań na portfelu akcji w czasie bessy/korekty, o które pytaliśmy:

1. Jeśli trzymamy portfel bez dokonywania żadnych zmian, to musimy być gotowi czasem na kilkudziesięcioprocentową, papierową utratę jego wartości oraz sporo stresów.

2. Jeśli wyprzedamy akcje z portfela zbyt pochopnie i nadal rynki będą rosły, to utracimy potencjalne zyski i przeżyjemy stres z powodu FOMO (strachu, ze coś nas ominęło), który powoduje czasem pogoń za kursem i nabywanie wcześniej sprzedanych akcji po coraz wyższych cenach.

Owe niedogodności likwiduje właśnie ‘hedging’. Jeśli ubezpieczymy portfel, a rynki zanurkują w dół, nasza inwestycja nie traci. Owo zabezpieczenie możemy zlikwidować w dowolnej chwili, np. gdy kursy wrócą do poziomu rozpoczęcia spadków. Ale jeśli zamkniemy owo zabezpieczenie gdzieś pod koniec bessy i wartość portfela wróci do poprzednich poziomów, to odnotujemy dodatkowy zysk.

Jeśli natomiast po zabezpieczeniu rynek ruszy nadal w górę, to nie tracimy nic, ponieważ zyski z portfela akcji kompensują stratę z tytułu hedgingu. Kiedy jednak owe wzrosty się skończą i rynek spadnie wreszcie poniżej poziomu, na którym dokonaliśmy zabezpieczenia, wchodzimy w sytuacje opisaną akapit wyżej.

Teoretycznie więc, w przypadku obu kierunków ruchów mamy sytuację typu win-win, ponieważ nic nie tracimy poza prowizją, a kupujemy sobie spokój i możemy dodatkowo zyskać.

W praktyce rzadko kiedy udaje się zabezpieczyć portfel wybranych akcji idealnie w skali 1:1 i wówczas albo zabezpieczenie zmienia się o wyższą albo niższą wartość niż nasz portfel. W takim razie podczas bessy możemy na takiej asymetrii:

– albo dodatkowo zyskać, np. nasze akcje spadną łącznie o 20%, a ubezpieczenie zyska aż 30%,

– albo portfel będzie „niedoubezpieczony” – np. nasze akcje spadną łącznie o 40%, a ubezpieczenie zyska tylko 30% (co i tak jest lepszą opcją niż siedzieć na 40% stracie).

Dlaczego trudno ubezpieczyć portfel 1:1? Ponieważ nie na każdy portfel akcji czy ETFów akcyjnych znajdzie się instrument dokładnie go replikujący w przeciwną stronę.

Możliwości prostego zabezpieczenia na dziś wyglądają następująco jeśli chodzi o GPW i polski rynek:

1. BETA ETF WIG20Short

To ETF, który porusza się w przeciwną stronę do ruchu indeksu WIG20, czyli pokrywa się z indeksem WIG20 short. Ubezpiecza więc niemal dokładnie portfel akcji objętych tym indeksem, albo pochodne na ten indeks, czyli np. zwykły ETF na WIG20.

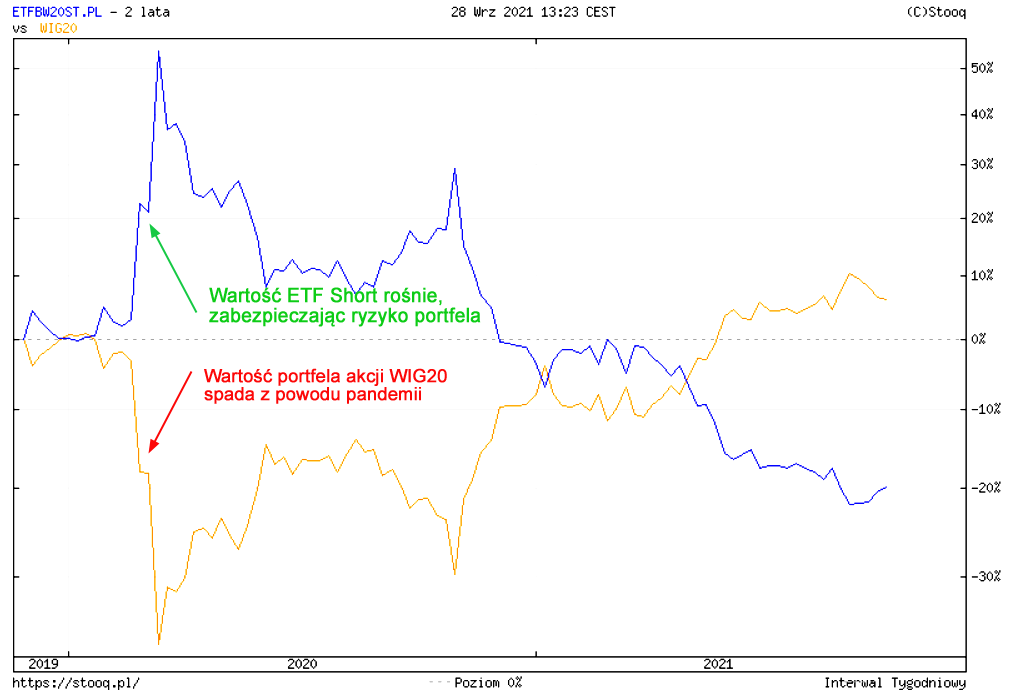

Tak wygląda to w postaci graficznej na przykładzie, wartość portfela akcji objętych indeksem WIG20 spadała podczas wybuchu pandemii, a gdyby kupić ETF typu Short, to wzrost jego wartości niwelował straty na akcjach:

Trzeba jednak mieć świadomość, że chociaż WIG20 Short porusza się zawsze idealnie w przeciwną stronę, to replikacja do WIG20 nigdy nie będzie idealna. I z powodów matematycznych, i z powodu prowizji, i z powodów niedokładności odwzorowania, i z racji dywidend. Więcej informacji i przykładów na -> stronie Beta Securities, zarządzającego tym ETFem

2. Fundusze inwestycyjne typu short

Mamy do dyspozycji kilka tego rodzaju funduszy, można je odróżnić po słowie „short” w nazwie. Ich bazą jest również indeks WIG Short. Wady i zalety pokrywają się więc mniej więcej z tym, co w pkt 1. Wymagają jednak sporego minimalnego kapitału na wejście, liczonego w setkach tysięcy PLN. Choć już jest wyjątek, ponieważ ALTUS SHORT FIO wymaga tylko 1000 PLN

3. Kontrakty terminowe na indeksy

Powiększają się możliwości, gdyż poza WIG20 możemy ubezpieczyć także portfel akcji objętych mWIG40. Istnieją również do dyspozycji kontrakty na kilka innych indeksów sektorowych, np. WIG-Games, ale praktycznie mocno niepłynne.

Plusem jest lewar, czyli aby zabezpieczyć portfel kontraktem wystarczy tylko część jego wartości pod depozyt.

Poradnik w tym zakresie : Kontrakty na indeksy | Dom Maklerski Banku Ochrony Środowiska (bossa.pl)

Potrzebny jest dodatkowy rachunek pochodnych. Zabezpieczamy otwierając krótkie pozycje w kontraktach, ale co kilka miesięcy trzeba kontrakt zamknąć ponieważ wygasa, i otworzyć nowy w kolejnej serii.

4. Kontrakty terminowe na akcje

Notowane są tylko dla kilku wybranych spółek. Również wymagają osobnego rachunku pochodnych, depozytu, otwarcia krótkiej pozycji i co jakiś czas zmiany serii. Nadają się jednak tylko do pojedynczych spółek. Jest ich jednak 40, więc posiadając popularne spółki w portfelu możemy trafić na kontrakty na wszystkie z nich.

5. Krótka sprzedaż

To jest to, co znamy dość dobrze w przypadku CD Projekt, przy czym w tamtym przypadku używa się tego instrumentu w celach spekulacyjnych. Jednak mechanizm jest ten sam – wybiera się spółkę i pożycza jej akcje od brokera, sprzedaje na giełdzie i liczy zyski z tej operacji tylko gdy cena akcji spada. W praktyce używane tylko przez instytucje

6. Certyfikaty strukturyzowane

Inny rodzaj instrumentów pochodnych, których wersją tzw. short można zabezpieczyć zarówno oba indeksy WIG20 i mWIG40, jak i kilka spółek. Dostępne są również w wersji z lewarem. Nie wymagają osobnego rachunku pochodnych, a przy tym można nimi posługiwać się w ramach IKE/IKZE.

Poradnik: certyfikaty bossa.pl

7. Opcje

Opiewają na indeks WIG20 i kupuje się tzw. put, czyli opcję zarabiającą podczas spadków indeksu. Wymagają jednak sporej dawki wiedzy i praktyki.

8. Kontrakty CFD

Dostępne na platformach forexowych. Można za ich pomocą otworzyć krótką pozycję na indeks WIG20, albo niektóre spółki. Ich funkcja jest identyczna jak w pkt 3 i 4, wymagają jednak otwarcia osobnego rachunku.

***

Jest więc w czym wybierać.

Najprościej zrobić to ETFem lub certyfikatem, nie wymaga to bowiem dodatkowych rachunków, jedynie więcej wolnych środków.

No i niestety nie uda się za ich pomocą ubezpieczyć dokładnie portfela dowolnych akcji z puli WIG czy NewConnect. ETF na WIG20 Short może być tylko zaledwie przybliżeniem, na tej zasadzie, że jeśli cały rynek poleci w dół, to WIG20 również, ale powstanie różnica w zasięgu zmian obu. Używa go również niżej podpisany.

—kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przypomnę tylko, że w czasie kryzysu 2007 pojawiały się głosy by zakazać krótkiej sprzedaży. Przykładowo https://tiny.pl/9rqp8

Czyli w takich momentach politycy są gotowi zmienić zasady gry.

Dodalbym jeszcze jeden punkt, podatki. Gdy mamy portfel dlugoterminowy, to nie musimy zamykac zyskownych pozycji, czyli mozemy odroczyc podatki w czasie.

Wiem, że komentuję po długim czasie od pojawienia się artykułu, ale temat mnie zaciekawił. Dla drobnego inwestora jaka jest różnica pomiędzy likwidacją pozycji, a zebezpieczniem. W końcu wszystko sprowadza się do tego, czy spodziewam się spadków, czy wzrostów. Jeśli uważam, że spadnie to po prostu mogę sprzedać akcje i efekt będzie nawet lepszy bo "odwzorowanie" jest 1:1 i dodakowo nie ponoszę dodatkowych kosztów zabezpiecznia. Rozumiem, że inwestorzy instytuconalni mogą odnieść konkretne korzyści z hedge. Bo na przykład nie muszą likwidować dużych pozycji i bujać rynkiem, albo utrzymują cały czas udział w akcjonariacie dający im wpływ na spółkę.