Ponoć za dużo u nas o spekulacyjnej bańce, a za mało o trwaniu hossy w USA i na całym świecie.

Naprawiam proporcje, tym bardziej, że nawet istnienie bańki nie przeszkadza w kontynuacji hossy miesiącami, a może latami.

Trafiła się dogodna ku temu okazja gdy czytałem 33 numer magazynu „Barron’s” z sierpnia tego roku. Zawiera on wywiad z Edem Yardeni, krótki, ale bardzo treściwy. Doszedłem do wniosku, że pokazanie racji drugiej strony właśnie przez pryzmat analiz Yardeniego to idealny pomysł.

Mało kto zapewne czyta, czy ma w ogóle dostęp do Barron’sa, dlatego pozwoliłem sobie poniżej przetłumaczyć kilka najlepszych kąsków, które są esencją tego jak o przyszłości myślą analitycy makroekonomiczni.

Tytułem wstępu kilka słów o tym, kim w ogóle jest Yardeni i dlaczego warto go posłuchać, aby uaktualnić własne poglądy na przyszłość giełd.

Ed Yardeni pracował wiele lat jako strateg inwestycyjny albo główny ekonomista w renomowanych instytucjach typu Prudential, Deutche Bank, Fed czy Departament Skarbu USA. Skończył Yale, wykłada na Columbia University. Często można go zobaczyć w CNBC czy Bloomberg TV.

Napisał 2 książki: „Predicting the Markets: A Professional Autobiography” oraz w zeszłym roku „Fed Watching for Fun & Profit”.

Miałem okazję czytać tę pierwszą. Prognozowanie rynków tam wyłożone odbywa się za pomocą analizy cykli gospodarczych, inflacji, innowacji, które autor pokazuje na tle giełdowych trendów i podpowiada jak robić wyceny. To książka dla tych, którzy giełdę traktują właśnie za pomocą makroanaliz. Ta pozycja ma jedną ważną zaletę: wspaniała, przejrzysta struktura, profesjonalnie opatrzona jest wcale nie nudnymi statystykami.

Najważniejsze jednak, że prowadzi on własną firmę Yardeni Research, która dostarcza rekomendacji, analiz alokacyjnych i globalnych strategii inwestycyjnych. Na jego stronie można znaleźć co dzień kilkanaście aktualnych wykresów z podstawowymi wykresami, które sam chętnie w przeszłości używałem tutaj lub na twitterze.

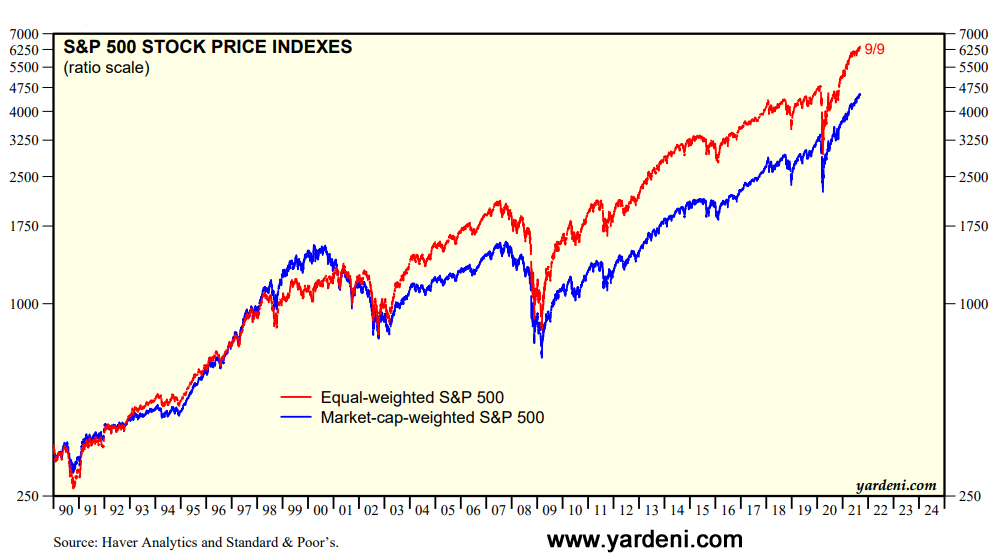

Z tamtejszego ostatniego serwisu wyrwałem wykres indeksu S&P 500 w 2 ujęciach, bo to ciekawa sprawa. Otóż inaczej przebiega on gdy każdej spółce przydać tę samą wagę, zwroty w historii były dużo wyższe niż w indeksie ważonym:

To prowadzi do wniosku – szukajcie ETFa na S&P500 z równymi wagami wszystkich spółek.

Nie przedłużając, oddaję głos Yardeniemu z wywiadu w Barron’s w najważniejszych kwestiach odnośnie przyszłości giełdowych spółek i indeksów.

***

Gdy rynek sięgnął dna w zeszłym roku, przyszły (forward) wskaźnik C/Z dla indeksu S&P 500 spadł do 12,7. Ten wskaźnik zwykle schodzi dużo niżej podczas recesji. Ale szybko przyszedł Fed z programem skupu aktywów i ten wskaźnik wzrósł do 22 w maju 2020 r. Rynek oczekiwał, że ten program szybko odbuduje gospodarkę. Od wiosny ostatniej ten wskaźnik utrzymuje się na około 22, co jest ekstremalnie wysoko historycznie, ale teraz jest gwarantowany biorąc pod uwagę politykę Fed. Co naprawdę napędza rynek to to, że zyski absolutnie zostały rozgrzane.

Zakładam, że przyszłe C/Z pozostanie na historycznym wysokim poziomie 22 i że pod koniec przyszłego roku analitycy oszacują średni zysk na 2023 roku na 230 USD na akcję dla indeksu S&P 500 (w tym roku jest to 200,51 USD, a 218,92 USD w 2022 roku).[…] Kiedy pomnożysz 230 USD przez 22 otrzymasz 5060. Miałem bycze nastawienie od dna w 2009 roku i zasadniczo biorąc rynki utrzymują dynamikę. Prawdopodobnie widzimy szczyt wzrostów zysków firm w 2 kwartale tego roku. W drugiej połowie roku zobaczymy prawdopodobnie ich wzrost o 20-30% i potem zwolnienie. To znaczy, że zyski będą rosły do rekordowych poziomów i napędzą rynek akcji wyżej

(przypomnienie moje – zyski w 2 kwartale 2021 wzrosły nieco ponad 90% w stosunku do poprzedniego roku)

Pytanie Barron’sa: Czy C/Z 22 to nowa normalność?

W systemie istnieje przeogromna ilość płynności. Cała ta płynność nie została jeszcze wydana od początku pandemii. Podaż pieniądza jest mniej więcej 5 bilionów dolarów wyższa niż przed pandemią. To ekwiwalent niemal rocznego PKB w ujęciu nominalnym. To nie ma precedensu w przeszłości. Góra płynnych aktywów leży nie zarabiając niemal nic i jest dostępna by utrzymać rentowności obligacji nisko oraz napędzać wzrost, zyski i kursy akcji

Jesteśmy we wczesnej fazie dramatycznego bumu wydajności, gdzie jej wzrost, obecnie na poziomie ok 2%, może być podwojona do 4% do połowy dekady i pozostać tam jakiś czas. Od lat 90-tych znajdujemy się w technologicznej rewolucji. To tworzy niesamowitą wydajność

Rosnąca wydajność jest jednym z powodów dlaczego zyski urosły do rekordów wszech czasów w pierwszym kwartale tego roku i dalej rosły w drugim.

Inflacja będzie przejściowa. To nie spowoduje spirali płac/cen jaką mieliśmy w latach 70-tych. Wiele rzeczy, które poszły źle w latach 70-tych, było przypisywanych inflacji, ale największym wówczas problemem był upadek wydajności. Obecna narracja jest całkiem przeciwna. Jestem relatywnie optymistyczny co do tego, że scenariusz „Ryczących lat 2020 dekady” może prowadzić do kontynuacji rynku byka ku rekordowo wysokim terytoriom.

Trzeba się skupić na tym skąd brać źródła wzrostu, sprzedaży, wydajności.[…] Trudno to uzyskać od spółek technologicznych, ponieważ Google i Facebook są usługami komunikacyjnymi, Amazon – konsumencką. Spółki finansowe wydają ogromne ilości na fintech, i niskie stopy są dla nich błogosławieństwem. Co do przemysłowych, zimna wojna z Chinami będzie je rozgrzewać. Sieci dostawcze mają zamiar wynieść się z Chin bliżej domu. I są w tym dobrzy. A z pomocą technologii będą kosztowo efektywne i efektywnie pozwolą na ten ruch. Zatrzymałbym właśnie spółki przemysłowe w portfelu. Medycyna wyraźnie dostała wsparcie od pandemii. […] Inna możliwość: firmy z dużą ilością pracowników rozpoznały braki na rynku pracy i zamierzają zwiększać wydajność. To pasuje do przemysłu samochodowego.

Nie pytaj mnie o Bitcoin. Potrzebuję zysków, dywidend, jakiś przychodów do dyskontowania. Rządy budzą się do zrozumienia jakie ryzyka rodzą kryptowaluty dla kontroli podaży pieniądza.

Nie widzę wielu okazji na rynku obligacji z rentownością 1,2%. Teraz przeważałbym akcje amerykańskie. Wartość średnich spółek jest historycznie niska w porównaniu do spółek dużych i to nie ma sensu jeśli nie trwa recesja. Wiele to wspaniałe spółki, które nie będą miały okazji urosnąć bardziej ponieważ zostaną przejęte.

***

Typowo amerykańska wizja, reprezentowana przez wielu analityków i nawet trudno się z nią nie zgodzić. Może nasze spojrzenie na rynek w USA jako przewartościowany jest w pewnym sensie skrzywione? Może czeka nas jedynie porządna korekta, a nie pęknięcie bańki, które zrzuci rynki w otchłań? W końcu to Ameryka jako pierwsza osiągnęła PKB sprzed pandemii.

Poza tym stare przysłowie mówi:

„Nie walcz z Fed”

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ok, wszyscy zgadzamy się do co tego, że hossa będzie wieczna, bo BC drukują a firmy zarabiają krocie dzięki wzrostowi wydajności poprzez postęp technologiczny. Konsumenci nie są już potrzebni. Nowy paradygmat.

S pod korek.

Ciekawi mnie czy pan Yardeni zakłada, że jego wizja niekoniecznie musi się ziścić. Przypomina mi trochę futurystyczne prognozy z lat 60-tych. Ówczesna wizja obecnego wieku, wyglądała trochę jak wizja wspomnianego wyżej pana.

Wszyscy złapiemy się za ręce i dzięki gwałtownie rosnącej wydajności staniemy się bogaci.