Aby uzyskać pełen kontekst dla oceny nadmiarowego wzrostu cen, który można uznać za bańkę spekulacyjną, doliczmy do kryteriów podanych przeze mnie w poprzednich częściach jeszcze poniższe czynniki:

8. Zaangażowane mediów doniesieniami o niezwykłych wzrostach

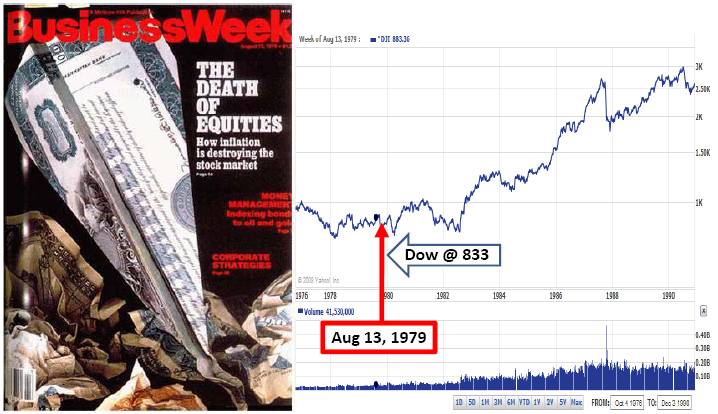

W branży istnieje wskaźnik nazywany „Magazine Cover Indicator”, który obrazuje kontrariańskie związki okładek popularnych magazynów biznesowych typu „Forbes”, „Fortune” , BusinessWeek” z końcowymi i początkowymi fazami cykli giełdowych. Kiedy na okładkach pojawiał się euforyczny lead, można było obstawiać koniec hossy (odwrotnie podczas bessy). Tak np. wyglądała historyczna okładka „Śmierć akcji” tuż przed hossą w latach 80-tych:

Żródło: sidoxia.files.wordpress.com

Owo powiązanie ma raczej anegdotyczny charakter, nie istnieją bowiem twarde dowody na takie korelacja poza kilkoma zbieżnościami, ale generalnie dmuchanie prasy w balonik jest jednym z objawów krystalizowania się bańki.

Dziś w zasadzie media zastąpił w tej mierze internet, głównie media społecznościowe, czyli w jakiejś mierze śmietnik informacyjny, z którego trend potrafią wyłowić już tylko algorytmy. Jednakże udział w produkcji bańki pozostał ten sam co, w przypadku tradycyjnych mediów:

Krzykliwe nagłówki, które obrazują skalę wzrostów cen giełdowych i towarzyszące im teksty o tym kto, ile i jak na rynkach zarobił.

Te obrazki przenoszą się potem do „normalnego” pozagiełdowego świata, przyciągając tzw. Main street do zaangażowania swoich pieniędzy na kupno akcji, kryptowalut, mieszkań czy innych aktywów.

W erze informacji trudno już nawet znaleźć w tej powodzi wyraźną różnicę między tymi medialnymi krzykami a codzienną rzeczywistością giełdową, można jednak założyć, że obecne rekordowe wpływy środków na rynki akcji czy kryptowalut są właśnie pochodną zaangażowania medialnej machiny w podglądanie rekordów, nieustannie ostatnio bitych przez indeksy. Aby sprawdzić rzeczywisty wpływ obecnej hossy na świat „normalsów” trzeba by prześledzić raczej media pozabiznesowe. Z dużym prawdopodobieństwem trzeba jednak uznać ten punkt za:

v ZALICZONY

W dobie internetu trudno nawet ukryć się przed euforycznymi informacjami o rekordach giełd.

9. Ekspansja kredytowa i spadek standardów udzielania pożyczek

Co do pierwszego nie ma wątpliwości: historycznie niskie oprocentowane pożyczek na całym niemal świecie prowadzi do eksplozji zadłużenia. Rosnące ceny nieruchomości, nie tylko w USA, biją rekordy w rytm tych giełdowych. Cały problem polega na tym, że gdy koniunktura osłabnie i ceny aktywów spadają, pojawia się problem ze spłatą kredytów, co prowadzi do lawiny bankructw.

Istnieją badania, które wskazują, że to powiązanie wysokich cen aktywów z wysokim zadłużeniem gospodarstw domowych i/lub biznesu jest wystarczającą mieszanką wybuchową dla kryzysu. Obecne zadłużenie gospodarstw w USA sięga rekordowych niemal 15 bilionów USD (> źródło) i przyrasta szybciej niż przed kryzysem nieruchomościowym w 2007r !

Spadek standardów widzieliśmy wówczas wręcz jak w krzywym zwierciadle, gdy udzielano pożyczek hipotecznych tak zwanym NINJA, czyli ludziom bez pracy i dochodów. Ale spadek standardów to również odsetki od papierów śmieciowych niewiele różniące się od tych typu AAA.

Mamy w tym punkcie jeszcze coś, co bezpośrednio dotyczy akcji, czyli kupno aktywów z lewarem (on margin). I tu mamy piękne rekordy wg statystyk , choć w lipcu owa gra z częściowymi depozytami nieco ostygła. Nie trzeba wiele wyobraźni aby domyślić się, co dzieje się na rachunkach inwestycyjnych z lewarem, gdy ceny zaczynają spadać z powodu pęknięcia bańki.

V ZALICZAMY

10. Rosnące obroty i spekulacja

Bańka oznacza w jakiejś mierze odwrót od długoterminowego myślenia o inwestycji na rzecz krótkoterminowej spekulacji. Ilość transakcji rośnie, kapitał szybko przerzuca się na modne akurat rynki. Zarabianie wygląda dziecinnie prosto. Podczas bańki dot-comowej tysiące ludzi rzucało pracę żeby zająć się day tradingiem. Jak się to skończyło wiemy.

Podobny trend mamy dzisiaj, choć mocno przysłużyła się temu pandemia. Ludzie mający słabe pojęcie o mechanizmach tradingu czują się nieśmiertelni gdy zyski wpadają łatwo z powodu mocnej hossy. W obecnej rzeczywistości mamy owo zjawisko zmultiplikowane z powodu mody na opcje. Z czekiem 600 USD można dzięki ogromnemu lewarowi i szybkim wzrostom zarabiać dzięki nim setki procent miesięcznie.

Same opcje bardzo mocno przyczyniają się do dmuchania tego balona, ponieważ market makerzy w tej sytuacji nie nadążają z coraz mocniej rosnącymi zabezpieczeniami krótkich pozycji pod wystawiane opcje, co prowadzi do tzw. gamma squeeze – im ceny wyższe, tym więcej, niemal potęgowo muszą akcji dokupić.

V ZALICZAMY

11. Rosnące szeregi pracujących w zawodach związanych z finansami

O day traderach wspominam wyżej, ale i na rynku nieruchomości rośnie liczba chętnych pośredników. To wszystko napędza inne biznesy, które muszą obsłużyć te zastępy chętnych na łatwe pieniądze – stąd choćby sukces brokera „Robinhood” i bezprowizyjnego inwestowania w ogóle.

Podczas bessy cała ta armia musi sobie niestety znaleźć inne zajęcie.

V ZALICZAMY

12. Liczba bankrutów maleje

W sytuacji taniego kredytu i mocnego popytu konsumpcyjnego ze wszystkich stron, rośnie liczba spółek słabo zarządzanych, które w normalnych warunkach powinny upaść. Inwestorzy dostają poczucie złudnego bezpieczeństwa. Podczas ostatniej pandemii dziwiono się małą relatywnie niewielką liczbą bankructw w porównaniu do normalnych czasów. Liczba tych tzw. „zoombie companies” urosła bowiem dzięki programom pomocowym rządu USA. Bessa je oczywiście zmiecie.

V ZALICZAMY

13. Ilość nowych firm na giełdzie, czyli IPO rośnie

Kiedy jest ogromne ssanie popytu z wszystkich stron, IPO sprzedają się na pniu i po wysokich cenach. To tylko przyspiesza skalę monetyzacji biznesów, bez względu na ich jakość.

W tej hossie były bite rekordy spółek z IPO, które nie mogły pochwalić się zyskami operacyjnymi. Na dodatek jak z rakiety wystrzelił biznes tzw. SPAC, czyli firm zajmujących miejsce tradycyjnych IPO, a które to traktowane są obecnie przez branże jako bańka sama w sobie.

V ZALICZAMY

14. Radykalne sentymenty rekordowe

Chodzi oczywiście o nastroje inwestorów odnośnie przyszłości, jak choćby słynne AAII badające co tydzień odsetek byków i niedźwiedzi. Podobne badania robi co miesiąc Bank of America wobec zarządzających największymi funduszami.

W szczytowych okresach bańki pewność co do świetlanej przyszłości rośnie, ostatnie niedźwiedzie poddają się gdy o spadkach na poważnie niemal nikt już nie myśli.

Mamy obecnie tego rodzaju bycze nastroje bez wątpliwości. Na to nakładają się również analityczne rekomendacje kupuj, których odsetek i w USA i w Europie właśnie pobił 20-letne rekordy.

V ZALICZAMY

15. Przepływy od i do funduszy

O dekad schemat się powtarza – najwięcej środków inwestorzy wpłacają do funduszy na szczycie każdej hossy na fali euforii. Największe wypłaty z kolei notuje się gdy indeksy sięgają dołków.

Wspominałem już wcześniej, że do globalnych funduszy akcji i ETFów akcyjnych wpływa ocean gotówki, jakiego jeszcze w tej branży nie widziano.

V ZALICZAMY

***

Mamy więc 15 najważniejszych kryteriów rozpoznania spekulacyjnej bańki i niemal wszystkie wyglądają na wypełnione w obecnej chwili. Z formalnego punktu widzenia faktycznie można mówić o bańce w USA na kilku rodzajach aktywów – akcjach, obligacjach, towarach, nieruchomościach, kryptowalutach.

Nie zmienia to jednego:

Pewności co do bańki nigdy nie możemy mieć do czasu, gdy pęknie, rynki się posypią a fachowcy będą mogli ją skategoryzować i wyjaśnić nam, co poszło źle.

Do czasu domniemanego zawału mogą minąć lata, więc wymaga to ostrożnego podejścia, bez wpadania w radykalne osądy i wyprzedawania się z aktywów do zera. Być może obecna historia skończy się za kilka lat tak, że wcale bańki nie mamy, tylko normalny cykl spotęgowany pandemią.

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.