Przez wątek na Twitterze poświęcony wielowymiarowym konsekwencjom negatywnego raportu analitycznego dotyczącego firmy Grenke AG trafiłem na profil założyciela spółki Wolfganga Grenke. Mottem tej strony jest hasło: „Jeśli nie możesz czegoś zmierzyć, nie możesz tym zarządzać”.

Nie jest to świeża idea w dziedzinie zarządzania. Od wielu lat przypisywane jest (najprawdopodobniej niepoprawnie) konsultantowi Peterowi Druckerowi, jednemu z XX-wiecznych guru zarządzania.

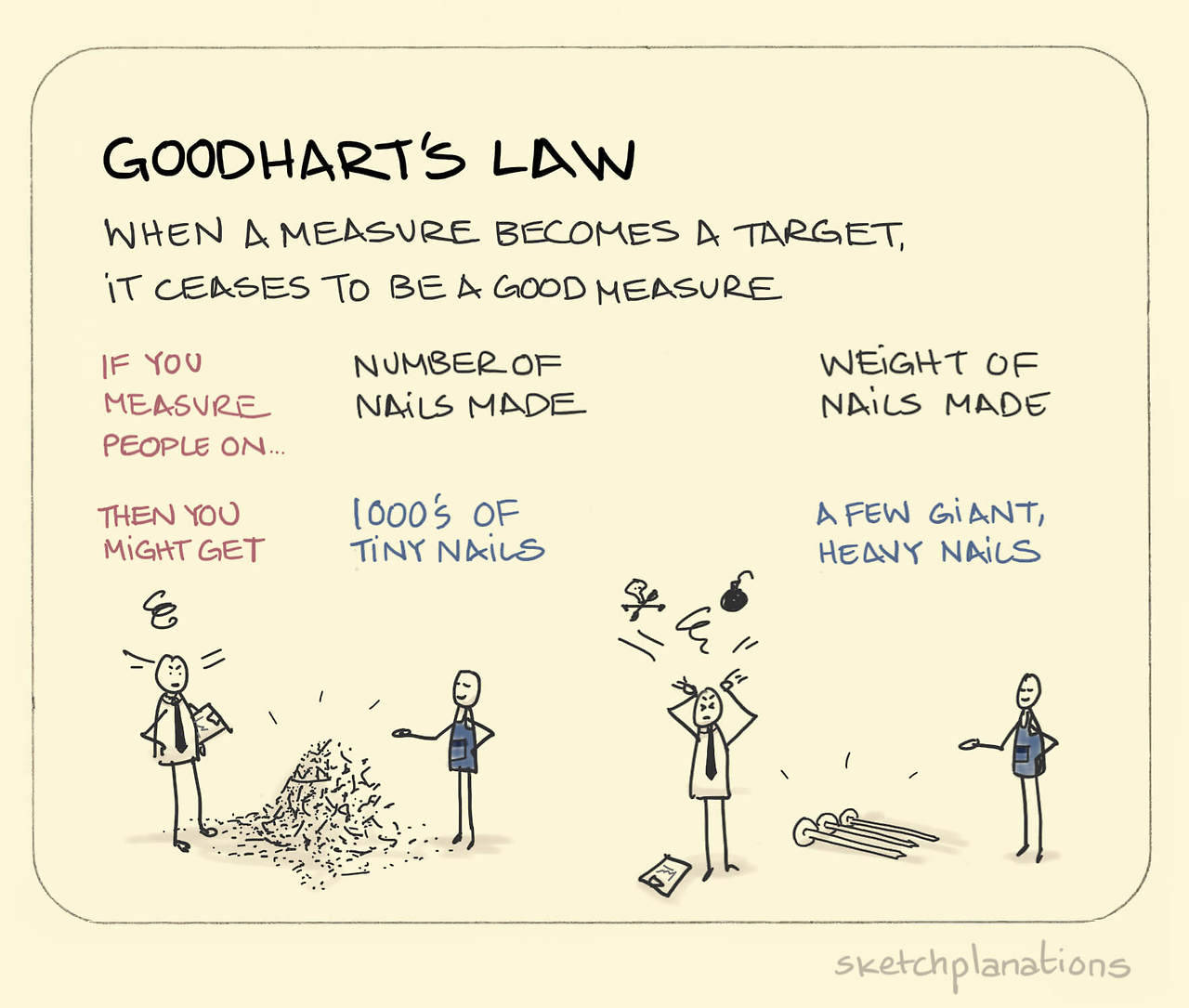

Motto Wolfganga Grenke skłoniło mnie jednak do zastanowienia się nad odwrotnym problemem: czy fakt, że coś mierzymy może stać się problemem w procesie decyzyjnym. Nie wymyśliłem oczywiście tego problemu: jest on dobrze znany przynamniej od 45 lat. Opisał go w artykule o polityce monetarnej ekonomista Charles Goodhart. Od jego nazwisko pochodzi prawo Goodharta. Jest ono najczęściej formułowane jako: jeśli wskaźnik zaczyna być traktowany jako cel wtedy przestaje być dobrym wskaźnikiem. Autorem prawa Goodharta w tej formie jest antropolog Marilyn Strathern, która w 1997 roku rozszerzyła obserwację Goodharta na inne dziedziny niż polityka monetarna.

Idea stojąca za prawem Goodharta jest prosta: jeśli jakiś wskaźnik staje się ważny dla ludzi (na przykład dlatego, że są na jego podstawie oceniani i wynagradzani) to modyfikują swoje działania (często w sposób patologiczny) by maksymalizować wartość tego wskaźnika a nie samą rzecz, którą wskaźnik miał mierzyć. Prowadzi to do dwóch rodzajów konsekwencji:

- wskaźnik przestaje dobrze mierzyć zjawisko, które oryginalnie miał mierzyć

- dochodzi do marnowania zasobów bo ludzie skupiają się na maksymalizowaniu wskaźnika, a nie zjawiska, które miał mierzyć

Można podać wiele dobrych przykładów działania prawa Goodharta*. W samym serialu The Wire, który jest jedną z najlepszych telewizyjnych lekcji nauk społecznych, jest ich kilka. Weźmy kilka z życia a nie telewizji:

Jakość szpitali w USA i jakość wykonywania poszczególnych procedur medycznych mierzona jest między innymi śmiertelnością pacjentów. Ma to sens: jeśli większy odsetek pacjentów żyje albo wraca do pełnego zdrowia po skomplikowanym zabiegu to zapewne świadczy to o wysokiej jakości usług medycznych. Ale taki sposób mierzenia jakości prowadzi do sytuacji, w których szpitale wybierają pacjentów, którzy będą u nich operowani i odrzucają ciężkie przypadki. Może to prowadzić do wyjątkowo niekorzystnych (z punktu widzenia pacjentów) sytuacji w których najlepsze szpitale, w których najbardziej chorzy pacjenci mieliby największe szanse, nie przyjmują najgorzej rokujących pacjentów bo nie chcą stracić wysokiego miejsca w rankingu.

Klasycznym przykładem działania prawa Goodharta są szkolne testy mierzące postępy edukacyjne. Testy są parafrazując Churchilla najgorszym sposobem mierzenia postępów w nauce, z wyjątkiem wszystkich innych metod. Często jednak wyniki testów stają się dla uczniów i nauczycieli celem samym w sobie co prowadzi nie tylko do suboptymalnego wykorzystywania czasu lekcyjnego ale także do patologicznych i nielegalnych zachowań takich jak bezpośrednia pomoc nauczycieli w czasie testów czy poprawianie odpowiedzi w gotowych testach.

Innym przykładem działania prawa Goodharta są regulacje ostrożnościowe w sektorze finansowym. Ryzyko finansowe jest trudnym do zmierzenia konceptem a używane przez regulatorów wskaźniki są jedynie niedoskonałym przybliżeniem tego zjawiska. Wskaźniki te natychmiast stają się też celem dla instytucji finansowych, które starają się spełnić regulacyjne kryteria przy wprowadzaniu minimalnych zmian dla najbardziej zyskownych linii biznesowych. Często prowadzi to do „ukrycia ryzyka” za pomocą inżynierii finansowej, przeniesienia go do innych działów albo wytransferowania go poza regulowany sektor finansowy.

Mój dzisiejszy argument sprowadza się do idei, że wcale nie trzeba by ktoś inny mierzył i oceniał nasze wyniki byśmy odczuwali potrzebę zarządzania nimi. Nie musi od nich zależeć nasza ocena a pośrednio nasze dochody. Wielu ludzi ma silną potrzebę osiągania dobrych wyników i jeśli będą w jakiś sposób mierzyć swoje wyniki, będą odczuwać potrzebę uczynienia ich satysfakcjonującymi. Może się to odbyć kosztem długoterminowych, rzeczywistych celów.

Moim zdaniem prawo Goodharta może się dać we znaki indywidualnym inwestorom. Mierzenie wyników inwestycyjnych i innych parametrów inwestycyjnych sprawia, że stają się dla inwestora widoczne, inwestor jest ich świadomy i może (świadomie lub nieświadomie) modyfikować swoje zachowanie by poprawić te konkretne parametry. Może się to odbywać kosztem długoterminowego celu inwestycyjnego.

Piszę to z punktu widzenia po pierwsze aktywnego inwestora (w inwestycyjnej terminologii: tradera) a po drugie inwestora z bardzo niską tolerancją na straty i obsunięcia. Jest to moim zdaniem istotna sprawa dla zamieszczanych na blogu idei wynikających z moim własnych doświadczeń na rynku. Mam ekstremalnie niską tolerancję na straty i większość moich inwestycyjnych przemyśleń sprowadza się do „obchodzenia” tego problemu. Nie oczekuję więc, że zawarte w tego rodzaju tekstach idee będą miały zastosowanie dla wszystkich inwestorów.

Moim zdaniem prawo Goodharta może „krzywdzić” aktywnych indywidualnych inwestorów w kilku obszarach. Najważniejszym z nich są krótkoterminowe wyniki inwestycyjne. Teoretycznie dzienne, tygodniowe a nawet miesięczne wyniki inwestycyjne, zarówno bezwzględne ale także względem rynku, nie powinny mieć większego znaczenia dla aktywnych inwestorów. W całej aktywności chodzi przecież o to by wygrywać z rynkiem w długim terminie. To czy w konkretnym dniu czy tygodniu inwestor będzie nad czy pod kreską nie ma żadnego znaczenia.

A mimo to większość aktywnych inwestorów i traderów nie tylko mierzy i jest świadoma swojego dziennego P&L (oraz tygodniowych czy miesięcznych wyników) ale przyzna, że mają dla nich znaczenie. W tym sensie, że wolą zamknąć dzień czy tydzień „na plusie”. Dążenie do zarządzania krótkoterminowymi wynikami inwestycyjnymi może prowadzić do konkretnych decyzji inwestycyjnych: na przykład pod koniec sesji trader z dzienną stratą może z dużą motywacją szukać transakcji, która pozwoli mu zakończyć dzień na plusie

Drugim obszarem, w którym prawo Goodharta może się ujawnić w aktywnym inwestowaniu są serie. Inwestorzy mogą odczuwać szczególnie silne pragnienie podtrzymania serii zyskownych dni, tygodni czy serii zyskownych transakcji. W tym ostatnim przypadku może to na przykład prowadzić do niezgodnego z pierwotnym planem utrzymywania stratnej pozycji. Na podobnej zasadzie inwestorzy mogą być silnie zmotywowani do przełamania stratnych serii. Próba zarządzania takimi parametrami, które nie mają znaczenia w kontekście długoterminowych celów, może prowadzić do podjęcia suboptymalnych decyzji.

Nie zamierzam oczywiście argumentować, że aktywni inwestorzy czy traderzy powinni przestać mierzyć na przykład swoje dzienne wyniki (choć przyznaję, że przyszło mi do głowy zrobić tego rodzaju eksperyment na swoim rachunku). Argumentuję, że to co mierzą może stać się tym czym będą chcieli zarządzać a efekty nie muszą być zgodne z długoterminowymi wynikami inwestycyjnymi. Nie sądzę by takie nawyki mogły załamać, zniszczyć długoterminowe wyniki ale myślę, że mogą regularnie ścinać z nich trochę punktów bazowych. Tym bardziej, że moim zdaniem większość odnoszących sukcesy inwestorów to ludzie naturalnie skłonni do rywalizacji, w tym rywalizacji z cieniem.

* Niewyczerpanych źródłem przykładów działania prawa Goodharta są systemy centralnego planowania ale to moim zdaniem osobna kategoria.

1 Komentarz

Skomentuj Karol Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Hej, bardzo fajny wpis. Moim zdaniem: warto mierzyć, trzeba być jednak świadomym, że mierząc coś, ten wskaźnik będzie się zwiększał (również z przyczyn zastosowania patologii i sztuczek, aby poprawić wskaźnik – prawo Goodharta).

Łatwiej jest (moim zdaniem i P. Druckere'a) zarządzać i osiągać cele, gdy robimy pomiary – bo one pozwalają nam ocenić, czy idziemy do przodu, czy kręcimy się w kółko.

W celu minimalizacji patologicznych zachowań, które mają poprawić wskaźniki, można zastosować miary równoważące – jest to koncepcja, którą poznałem w książce: Filozofia Kaizen w biurze.

Opisałem to tutaj: https://kierownikprojektu.com/2018/12/06/filozofia-kaizen-w-biurze-william-lareau-pomiary/ – Serdecznie zapraszam!

Podsumowując, uważam, że jeżeli chcemy czymś, zarządzać, to zróbmy odpowiednie miary, które nam w tym pomogą.

Jeśli coś mierzysz to będziesz chciał tym zarządzać – nie sądzę, bo przecież możemy tych miar w ogóle nie sprawdzać.

Miłego dnia!

Karol Bocian