Myślę, że nawet wśród ludzi interesujących się rynkiem finansowym i jego historią, wiedza o bańce spekulacyjnej na australijskich nieruchomościach w latach 80’ XIX wieku nie jest powszechna ani rozległa.

Wspomniany boom i jego konsekwencje to przedmiot zainteresowania Williama Quinna i Johna Turnera w książce Boom and Bust: A Global History of Financial Bubbles. Postaram się krótko wytłumaczyć dlaczego uważam za stosowne poświęcić trochę uwagi wydarzeniu sprzed 130 lat z drugiego końca świata. Po pierwsze dlatego, że raportowana skala zwyżki cen nieruchomości robi wrażenie. Autorzy cytują wyniki badań transakcji 100 spekulantów na rynku nieruchomości w Melbourne z lat 80’ XIX wieku, z których wynika, że przeciętny roczny wzrost cen wynosił prawie 40%. Badanie wskazuje, że średnie ceny za akr ziemi (około 0,4 hektara) wzrosły z 39 funtów w 1882 do 166 funtów w 1885 roku i 303 funtów w 1888 roku. W 1890 roku „wróciły” do 154 funtów.

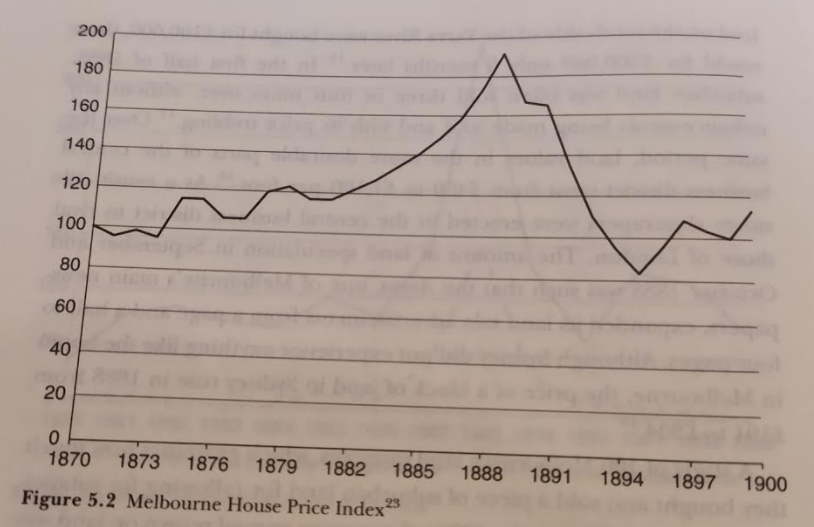

Co ciekawe indeks cen domów pokazuje bardzo „umiarkowane zwyżki” – zaledwie podwojenie cen w nieco ponad dekadę. W kontekście cen domów interesująca jest natomiast informacja, że potrzebowały aż trzech dekad by powrócić do poziomu ze szczytu boomu.

Po drugie, boom na rynku nieruchomości w Australii łączy w sobie kilka ważnych motywów, które pojawiają się w przypadku wielu spekulacyjnych epizodów na rynku finansowym. Zacznijmy od spostrzeżenia, że finansowe i gospodarcze konsekwencje przekłucia tej konkretnej bańki były dotkliwe i długotrwałe. Wbrew popularnemu przekonaniu nie jest to coś oczywistego w przypadku baniek spekulacyjnych. Analizowane na Blogach Bossy epizody spekulacyjne, np. bańka na akcjach rowerowych w Wielkiej Brytanii albo na akcjach spółek górniczych z Ameryki Łacińskiej miały relatywnie niewielkie negatywne konsekwencje dla sektora finansowego i gospodarki.

Przekłucie australijskiej bańki na rynku nieruchomości pod koniec XIX wieku spowodowało głęboką i długotrwałą recesję – bardziej dotkliwą w Australii niż recesja z lat 30’ XX wieku w czasie światowego Wielkiego Kryzysu. Gospodarka Australii potrzebowała kilkunastu lat by PKB per capita powrócił do poziomów ze szczytu boomu spekulacyjnego. Quinn i Turner zwracają uwagę, że australijska bańka na rynku nieruchomości była w dużym stopniu finansowana „cudzymi pieniędzmi”, to jest pożyczony pieniędzmi. W tym pieniędzmi pożyczonymi na drugim końcu świata, w Wielkiej Brytanii. Co więcej, istniało kilka kanałów pozyskiwania finansowania co sprawiło tworzenie się wielopoziomowej dźwigni finansowej. Odkręcanie tej dźwigni po przekłuciu bańki spowodowało kilka destrukcyjnych fal w sektorze korporacyjnym, finansowym (kilka lat po przekłuciu bańki 15 z 28 banków komercyjnych w Australii było albo w stanie upadłości albo tymczasowo zawiesiło wypłatę depozytów) i w końcu w realnej gospodarce, w której na ponad dekadę zamarła akcja kredytowa. Ten mechanizm jest już dobrze znany, choćby po globalnym kryzysie finansowym, ale pod koniec XIX wieku był swego rodzaju nowością.

Należy jednak zauważyć, że bańki spekulacyjne nie oparte w dużym stopniu na finansowaniu dłużnym, pozbawione wspomagania w postaci nakładających się dźwigni finansowych powodują w przypadku swojego przekłucia dużo mniejsze „zniszczenia” niż bańki spekulacyjne finansowane „cudzymi pieniędzmi”. Przekłucie tych baniek ma negatywne konsekwencje: część inwestorów odkrywa, że ich majątek jest dużo mniejszy niż myśleli więc ogranicza swoją konsumpcję, część biznesów odkrywa, że podjęło nietrafne decyzje inwestycyjne na podstawie „bańkowych” sygnałów rynkowych więc ogranicza swoje wydatki. Jednak nie każde przekłucie bańki spekulacyjnej (nawet relatywnie dużej jeśli weźmie się pod uwagę wartość aktywów) musi się wiązać z destrukcyjnym tsunami w sektorze finansowym i gospodarce.

Drugi motyw, na który chciałem zwrócić uwagę wiąże się z kołem zamachowym australijskiej bańki spekulacyjnej: spółkami finansowo-deweloperskimi. Quinn i Turner nazywają je land-boom companies. Z opisu wynika, że były to parabanki prowadzące działalność deweloperską. Pozyskiwały kapitał z emisji akcji i depozytów od ludności (w tym od mieszkańców Wielkiej Brytanii), kupowały ziemię, spekulowały ją (na przykład sprzedając mniejsze działki), prowadziły działalność deweloperską i udostępniały swoim klientom finansowanie na zakup zbudowanych przez siebie domów. Myślę, że niejeden z urzędników z 2021 złapałby się za głowę czytają o tych nieregulowanych podmiotach łączących w sobie działalność bankową i deweloperską.

Spółki finansowo-deweloperskie były na pierwszej linii frontu w walce o demokratyzację partycypacji w boomie na rynku nieruchomości. Nawet niezamożni ludzie mogli to robić kupując akcje tych spółek – były nominalnie dużo tańsze niż działki czy domy. W czasie bomu w Melbourne działało siedem giełd, na których handlowano akcjami tych spółek. Na największej, i jedynej, która przetrwała, ilość transakcji wzrosła kilkukrotnie w szczycie boomu a pracownicy musieli zostawać po godzinach by rozliczyć i zaksięgować wszystkie transakcje.

Boom na akcjach spółek finansowo-deweloperskich pokazuje też istnienie pod koniec XIX wieku strachu przed pozostaniem na peronie – każdy chciał partycypować w hossie. Premier stanu Wiktoria (epicentrum manii spekulacyjnej) z tego okresu tak opisał sytuację: „nie było w kolonii mężczyzny i kobiety, którzy nie robili wszystkiego by dorobić się fortuny w czasie boomu na rynku nieruchomości”. Quinn i Turner dodają: „historie o fortunach zbudowanych przez wielokrotne „flipowanie” działek stworzyły pogoń za szybkimi, łatwymi pieniędzmi wśród inwestorów i sprawiły, że część z nich spekulowała środkami przekraczającymi ich możliwości finansowe”. Nie wiem czy będzie to dla kogoś pocieszeniem ale FOMO towarzyszy od inwestorom od stuleci.

W kontekście spółek finansowo-deweloperskich warto zwrócić uwagę na jeszcze jeden szczegół. Quinn i Turner zwracają uwagę, że wiele z nich miał w nazwie wyrazy nawiązujące do działalności bankowej, np. Australian Land Investment and Banking Company. Gdy po zakończeniu boomu na rynku nieruchomości i pogorszeniu nastrojów na antypodach część z tych firm skoncentrowało się na pozyskiwaniu finansowania w Wielkiej Brytanii to zmieniała swoje nazwy (dodając na przykład przymiotnik brytyjski) by zwiększyć zaufanie potencjalnych deponentów. Tak więc wprowadzające w błąd nazwy i upodabnianie się do instytucji o lepszej reputacji są dobrze sprawdzonymi strategiami marketingowymi wykorzystywanymi przez nieetycznych przedsiębiorców w sektorze finansowym.

2 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Cześć, pierwszy akapit 1988 czy 1888? Pozdrawiam

@ Mariusz

Dzięki. Nie zauważyłem tego.