Wśród kilku książek w mojej zimowej paczce z Amazona znalazła się pozycja Boom and Bust: A Global History of Financial Bubbles czyli Boom i krach: Globalna historia baniek spekulacyjnych. Wychodzę z założenia, że nigdy nie ma się dość wiedzy o historii rynków finansowych.

Od razu zwróciłem uwagę na krótki rozdział poświęcony brytyjskiej bańce na spółkach rowerowych. Z podcastu Pessimists Archive wiedziałem, że rowery były kiedyś, to jest w XIX wieku, transportową, technologiczną i kulturową nowinką. Głównie w tym ostatnim aspekcie były zaciekle krytykowane a rowerzystów a przede wszystkim rowerzystki ostrzegano przed poważnymi zagrożeniami, na czele z niepoczytalnością. Tak właśnie, obawiano się, że jazda na rowerze może doprowadzać kobiety do szaleństwa.

William Quinn i John Turner argumentują, że jedynymi ludźmi, których rowery doprowadziły do szaleństwa byli angielscy inwestorzy.

Bańka na akcjach spółek rowerowych jest interesującym ale mało znanym epizodem z historii rynków finansowych. Miała lokalny charakter. Spekulacyjna gorączka ograniczona była do giełdy w Birmingham. Akcje spółek rowerowych stanowiły tylko niewielką część angielskiego rynku akcyjnego. Także sama branża (produkcja rowerów) nie miała dużego znaczenia w angielskiej gospodarce, choć stanowiła ważną gałęź wytwórczości w okolicach Birmingham. Rowery nigdy nie okazały się także kluczowym środkiem transportu (jak kolej czy samochód). Jednak postęp technologiczny, który miał miejsce w czasie bańki spekulacyjnej i dzięki bańce spekulacyjnej „rozlał się” na inne segmenty gospodarki (np. poprawa jakości opon pomogła później rozwinąć skrzydła sektorowi motoryzacyjnemu). W efekcie rowerowa bańka spekulacyjna wyraźnie przegrywa walkę o uwagę inwestorów choćby z „manią kolejową”, która miała miejsce kilka dekad wcześniej.

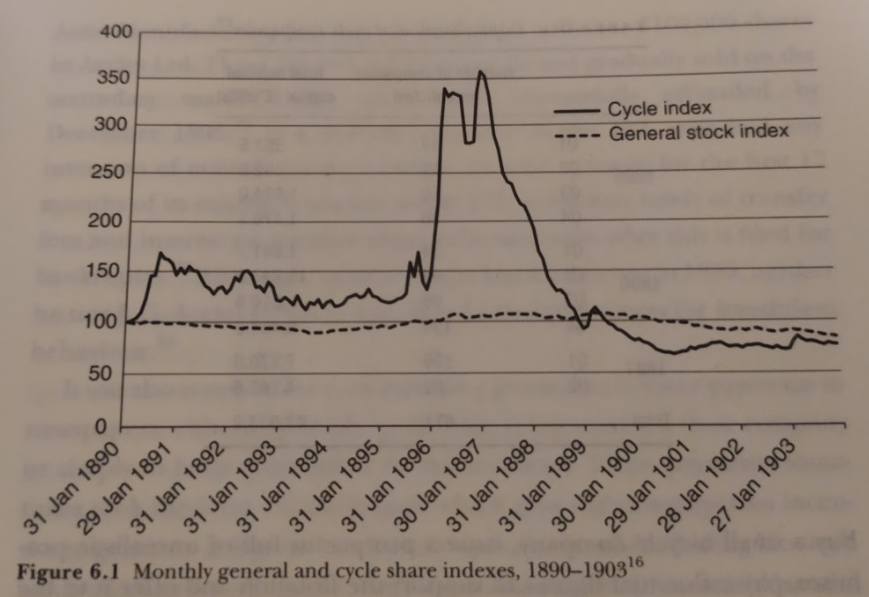

Faktem jest jednak, że pod koniec lat 90’ XIX wieku inwestorzy w Anglii przejawiali potężny entuzjazm wobec akcji spółek rowerowych. Pokazuje to poniższy wykres z książki Quinna i Turnera:

Za każdym razem gdy poznajemy nowy epizod z historii rynku finansowego uświadamiamy sobie jak niewiele się zmienia zarówno w podstawowych mechanizmach rynkowych jak i postawach i nastawieniu samych inwestorów. Z każdym spekulacyjnym epizodem rozgrywa się niemal ta sama historia. Bańki spekulacyjne przypominają hollywoodzkie komedie romantyczne: inni aktorzy, inne tło ale niema identyczna fabuła.

W czasie trwania giełdowej manii rowerowej magazyn hobbystyczny Cycling (dosłownie Jazda na rowerze ale w Polsce magazyn zapewne nazywałby się Rower) powiększył się o sekcję finansową, w której omawiano to co działo się na giełdzie w segmencie spółek rowerowych (co skłania do zadania pytania czy polskie portale lub magazyny o grach mają już sekcje giełdowe?). Sekcja, jak łatwo się domyśleć, prezentowała bardzo optymistyczne nastawienie zarówno co do przyszłości branży rowerowej jak i perspektyw spółek rowerowych. Moją uwagę przykuł cytowany w książce fragment argumentu krytykującego prasę finansową za ignorowanie rewolucyjnego charakteru zmian wywoływanych przez upowszechnienie rowerów: potencjał branży jest tak ogromny a możliwości rozwoju tak nieograniczone, że jest niemożliwością wyrobić sobie opinię o tym do czego doprowadzi ten wzrost.

Mam wrażenie, że autor tego fragmentu pouczał dziennikarzy finansowych, że nie mogą pisać o bańce w segmencie akcji rowerowych bo nie mają pojęcia jak sektor będzie wyglądał za pięć czy dziesięć lat. Nie mogą mieć pojęcia bo rozwój branży jest gwałtowny a możliwości rozwoju są bardzo liczne.

To jest bez wątpienia fundament tych spekulacyjnych epizodów na rynku akcyjnym, których podstawą jest nowy rynek tworzony przez nową albo istotnie ulepszoną technologię. Entuzjaści często mają rację co do perspektyw nowego rynku, często poprawnie identyfikują przełomową technologię albo przełomowy model biznesowy. To gdzie się mylą to idea, że wspomniany potencjał „usprawiedliwia” każdą wycenę, każdej spółki.

Quinn i Turner podają, że gdy w 1900 roku segment spółek rowerowych znalazł swoje dno ze 141 spółek, które w szczycie manii było notowanych aż 69 poniosło porażkę. Do 1910 roku ta liczba wzrosła do 120 ze 141. Przy czym przez porażkę Quinn i Turner rozumieją zarówno bankructwo jak i restrukturyzację (około 70 ze 120) jak i dobrowolną likwidację (pozostałe 50 ze 120). Zachowanie kursów akcji wskazuje jednak, że likwidacja także kończyła się z reguły dla akcjonariuszy trwałą utratą dużej części zainwestowanych środków (co jest oczywiste w przypadku upadłości).

Można się spierać czy entuzjaści rowerów z końca XIX wieku mylili się czy mieli rację co do potencjału branży. Jeśli widzieli rowery jako podstawowy środek transportu to się mylili. Jeśli widzieli powszechność rowerów to mieli rację. Warto zauważyć, że mania rowerowa zaczęła się akurat wtedy gdy zmiany technologiczne sprawiły, że rower stał się relatywnie bezpiecznym (odejście od konstrukcji bicyklu z wielkim przednim kołem) i wygodnym (dzięki pneumatycznej oponie Dunlopa rowerzysta nie odczuwał w swoich kościach każdej dziury na drodze) środkiem transportu. Rower jaki znamy obecnie to efekt większych i mniejszych usprawnień technologicznych z kilkunastu lat poprzedzających bańkę na akcjach rowerowych.

Postęp technologicznych zwiększył atrakcyjność roweru jako środka transportu czy zwiększył popyt na rowery. Gwałtownie wzrosła produkcja. Liczba zakładów produkujących rowery zwiększyła się w Birmingham z 72 w 1899 do 177 w 1895. Liczba patentów związanych z rowerami zwiększyła się z 595 w 1890 do 4269 w 1896. W tym roku „patenty rowerowe” stanowiły 15% wszystkich wydanych w Anglii patentów.

W tych okolicznościach zrodziła się wśród inwestorów chęć inwestowania w spółki rowerowe: produkujące rowery lub podzespoły ale także zajmujące się wynajmem rowerów. Rynek odpowiedział na popyt ze strony inwestorów tak dobrze jak potrafił. Quinn i Turner podają ile firm rowerowych sięgnęło po kapitał inwestorów (proszę zauważyć, że nie wszystkie z tych firm było później notowanych na giełdzie) w najgorętszym okresie manii:

- 1895: 70 spółek

- 1896: 363 spółki

- 1897 (pierwsza połowa): 238 spółek

Quinn i Turner argumentują, że spory udział w giełdowym boomie rowerowym mieli duzi inwestorzy, którzy przejmowali zakłady produkcyjne a później oferowali ich akcje zwykłym inwestorom i sprowadzali spółki na giełdę. Metody i zagrania, którymi posługiwali się wspomniani inwestorzy po raz kolejny przypominają, że na rynkach finansowych dzieje się bardzo niewiele nowych rzeczy. Zresztą, nie tylko na rynkach finansowych. Financial Times opisywał bańkę spekulacyjną na spółkach rowerowych określeniem, że akcje są napompowane jak rowerowe opony. Jak widać, słabość dziennikarzy finansowych do gier słownych mają już stuletnią historię.

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dzięki za tę perełkę.

Na tłusto dałbym sekcje w ostatnich zdaniach dot. dużych graczy, z dopiskiem patrz covid/gaming AD 2020.

> Wśród kilku książek w mojej zimowej paczce z Amazona

Ojej, to literka "A" sponsorowała ten wpis.

@ dorota

Ale to chyba nie działa tak, że za każdym razem gdy ktoś wymieni nazwę firmy w Internecie to daje sygnał, że firma sponsoruje ten wpis.

raczej Trystero dołożył się do majątku Bezosa 🙂

Nie, ja oczywiście żartowałam (GZ ma rację), ale przyznasz, że wymienienie nazwy firmy nie ma żadnego uzasadnienia merytorycznego w kontekście wpisu. Zauważyłam tylko dlatego, że to imię Lewiatana, ponury symbol obecnego etapu rozwoju kapitalizmu.

Uprzedzam ewentualne pytanie: nie, sama nie kupowałam nigdy niczego w tej firmie.

ja rozumiem Trystero, bo zdarza mi się wymieniać nazwy firm, które jednak są mocno kojarzone. W Amazonie, gdy jeszcze nie był kolosem zamówiłem pierwsze książki o pochodnych i byłem zachwycony obsługą klienta. Do dziś zresztą jestem klientem :/

choć np. rodzimy empik bojkotuję od lat.

> choć np. rodzimy empik bojkotuję od lat

O, właśnie, gdzieś jest granica naszej determinacji do bojkotu. Granica w postaci bogactwa oferty (bo obsługa klienta osiąga pewien ogólny standard). Tak to wygoda czyni nas kolaborantami.

Myślę, że jak opadnie kurz po epidemii, to powróci temat fundamentalny: kilka kolosów rodyjskich już tak potężnych, że zabierają światło reszcie ludzkości. Skojarzenie z kolosem rodyjskim jest skutkiem tej lektury:

https://next.gazeta.pl/next/7,151003,26596779,amazon-kupuje-cypr-a-niemcy-ratuja-francje-szokujace-prognozy.html

(nie chodzi o to, czy to zrobi, rzecz w tym, że może i że to będzie naturalny rozwój potęgi, ekspansja terytorialna).

@ dorota

Sens merytoryczny był taki, że Amazon ma mniej liter niż księgarnia internetowa. A pisanie o paczce książek jest promowaniem idei robienia sobie samemu prezentu w postaci książek.