Przeglądając ostatnie komentarze rynkowe można odnieść wrażenie, że coraz bardziej zbliżamy się do standardowego stanu na rynkach rozwiniętych, którym jest wzrost cen i szybowanie indeksów na rekordach w asyście niewiary w kontynuację hossy.

Oczywiście pisanie o nadciągających spadkach jest czymś innym niż pisanie o potrzebie korekty, ale spróbujcie w sieci przebić się z nudną tezą, że rynek sobie spadnie o 5 do 10 procent, a później wróci do wzrostów, jak wracał zwykle w historii. Żaden algorytm Was nie wylosuje, nikt Was nie pochwali. Nawet nikt Was nie przeczyta, bo po co czytać o tym, co wydaje się jakoś oczywistością. Wszak bohaterami na rynkach są ci, którzy przewidują największe hossy i największe krachy. Czasami trafią i wówczas zostają legendami albo rynkowymi guru. Banaliści od prognoz typu „rynek wzrośnie o 10 do 15 procent w rok” nie mają w tym świecie szans. Nawet w polskim grajdołku finansowym mieliśmy kilka takich sezonowych gwiazd, co rzucały krwią po oczach.

Za tym mechanizmem idzie kolejny, w którym w trakcie wzrostów rozmawia się głównie o spadkach. Im coś mocniej rośnie, tym więcej będzie dyskusji, że musi mocno spaść. Nie będziemy wszak rozmawiali o tym, że coś spadnie o kilka procent czy skoryguje się nawet o kilkanaście. Takie tematy, są zbyt nudne, bo są stanami naturalnymi, ale w czasach „instagram way of life” musi być ekscytacja i gorączka, żeby ktoś inny mógł zalecić włożenie sobie lodu tam, gdzie zalecał jeden z urzędników państwowych. Prawdziwym polem do popisu w tym świecie staje się Twitter, gdzie walenie po oczach w liczbie ograniczonych znaków nie wymaga nawet tłumaczenie dlaczego. CD Projekt spadnie do YYY bo tak. CDR wzrośnie do ZZZ bo tak i już. Analiza zakończona. Szum wygenerowany.

Lekarstwem na gorączkę analiz bez głębszych wyjaśnień jest oczywiście trzymanie się swoich planów. Pogodzenie się z ideą, iż spora część wydarzeń na rynku, to nic więcej niż random walk i wreszcie założenie, że nie musimy z rynkiem wygrywać, starczy żebyśmy dokonali taniej replikacji rynku w swoim portfelu. Wówczas cały ten okołorynkowy szum, który opiera się na obietnicy, iż timing jest kluczem do sukcesu, staje się doskonale nieważny. Za zmianę położenia dostajemy możliwość analizowania ogólnych trendów i szerszych kontekstów gospodarczych, które przekładają się na rynki średniookresowo, ale nie manifestują się w codziennej gorączce.

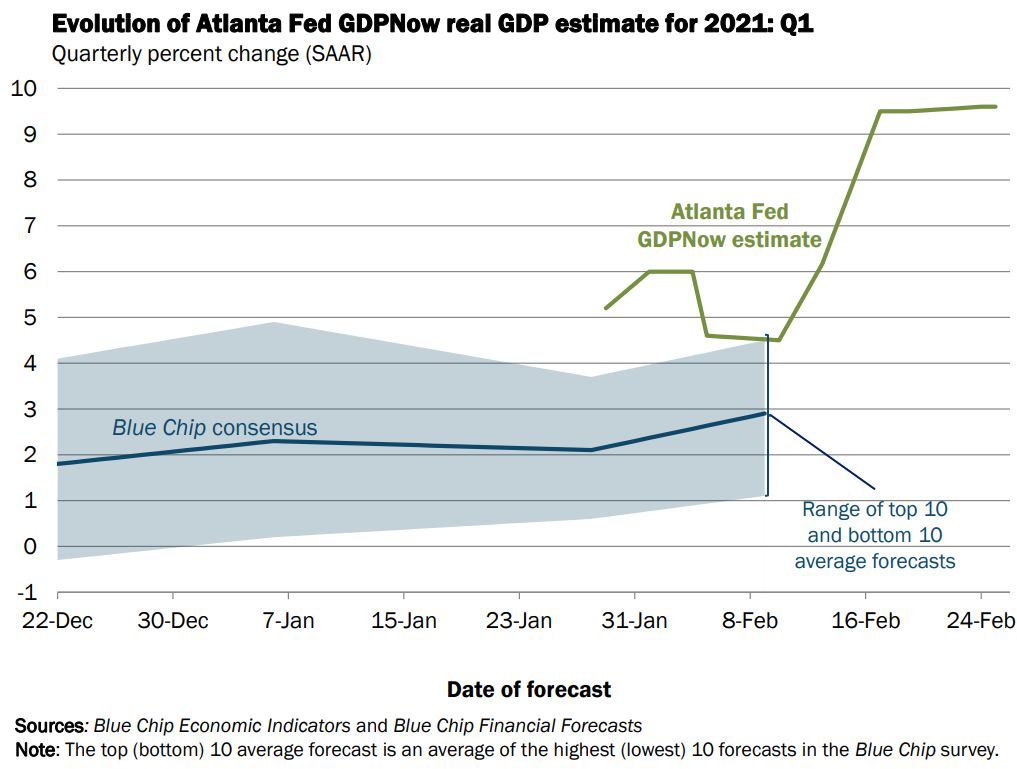

Przekładając to na dzisiejszą sytuację rynkową spójrzmy na wielokrotnie przywoływany na blogach bossy wskaźnik oddziału Fed z Atlanty GDPNow. Wskaźnik pomyślany jako mierzący dynamikę PKB w czasie rzeczywistym – w uproszczeniu uwzględniający zmienne, które brane są pod uwagę w kwartalnych szacunkach amerykańskiego PKB – pokazuje właśnie, iż USA pędzą dziś w tempie blisko 9,5 procent. Inaczej mówiąc w USA gospodarka ignoruje kolejną falę pandemii, za małą dynamikę szczepień, ryzyka związane ze wzrostem rentowności długu, błędy w polityce Fed i co tam jeszcze mają w arsenale krytycy rzeczywistości. Prawda jest taka, iż giełdom stale udaje się wyprzedzać wydarzenia w gospodarce i na dziś zarówno giełdy, jak i gospodarka mówią zgodnie – będzie wyżej.

Źródło: Federal Reserve Bank of Atlanta

Źródło: Federal Reserve Bank of Atlanta

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.