Za nami, to jest za inwestorami z GPW, pełen wrażeń rok 2020. Rok, w którym skończył się marazm na warszawskiej giełdzie, w którym część inwestorów przeżyła w marcu swój pierwszy „koniec świata”, rok ekscesów na małych spółkach i mikro-spółkach, rok wielkiego debiutu Allegro i nieudanej premiery Cyberpunk 2077.

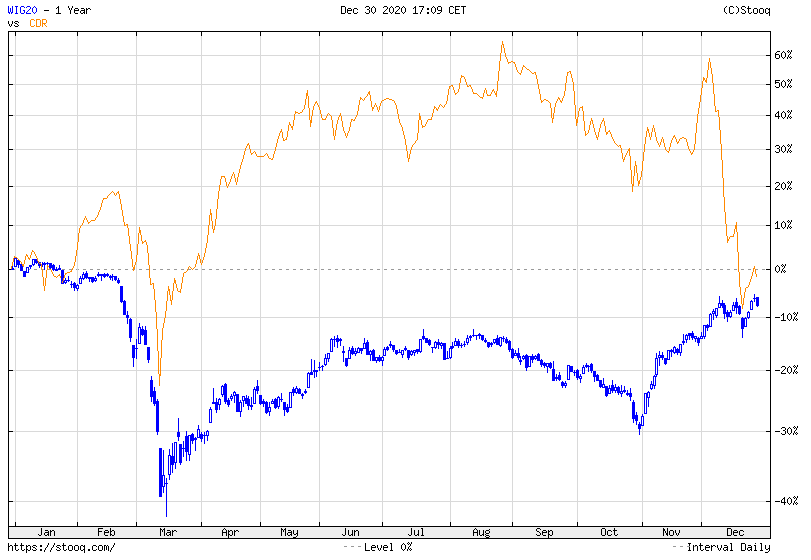

Rok, któremu niemal udało się pogodzić WIG 20 i CD Projekt. Prawie, bo WIG20 stracił niemal 8% a CD Projekt zakończył rok minimalną stratą na poziomie 1,7%. Pierwszą od 2014 roku.

Postanowiłem zapisać kilka inwestycyjnych wniosków z mijającego roku. Są to idee spisane z punktu widzenia bardzo aktywnego inwestora na warszawskim parkiecie (ale inwestorzy ze średnim lub długim horyzontem także znajdą tu coś dla siebie) i inwestora o raczej dużej awersji do ryzyka.

Myślę, że 2020 rok wyraźnie pokazał jak duże znaczenie dla aktywnych inwestorów ma zidentyfikowanie i dostosowanie swojego podejścia do aktualnego otoczenia rynkowego. Można tak powiedzieć bo w 2020 roku wystąpiło obok siebie kilka rynkowych światów. Inwestowanie na początku marca totalnie różniło się od inwestowania w lipcu czy sierpniu.

Oczywiście, obecnie z pomocą efektu pewności wstecznej bardzo łatwo jest zidentyfikować te fazy czy reżimy rynkowe (by posłużyć się kalką z języka angielskiego). Jednak nawet w czasie rzeczywistym, po jakimś czasie funkcjonowania nowego reżimu rynkowego inwestorzy orientują się, że sytuacja kompletnie się różni od tej sprzed miesiąca.

Postaram się z pamięci, mając przed sobą jedynie wykres głównych indeksów odtworzyć główne reżimy rynkowe na GPW w 2020 roku. Nie jest to rygorystyczna analiza, elastycznie podchodzę do granic czasowych i zdaje sobie sprawę, że inni inwestorzy (choćby ci, którzy małe i mikro-spółki raczej omijają) mogą inaczej opisać 2020 rok na GPW.

Typowy warszawski marazm. Styczeń, luty. Niewielka zmienność, słaba płynność, relatywna słabość wobec rynków rozwiniętych. Oznaki życia w segmencie gamingu i fotowoltaiki.

Krach covidowy. Koniec lutego, marzec. Gwałtowna przecena przypominająca tę z 2008-2009. Na mniejszych spółkach zdarzał się brak ofert kupna w arkuszu. Duża zmienność. Katastroficzne otoczenie informacyjne i nastroje rynkowe. Mocne spadki nawet na „odpornym na pandemię” gamingu.

Warszawskie odbicie. Od drugiej połowy marca do czerwca. Relatywna słabość względem rynków rozwiniętych, wyraźna przewaga spółek z nowej gospodarki (na GPW to głównie gaming). Początek hossy na GPW-COVID i wyraźny wzrost obrotów na spółkach z segmentu.

Letnia gorączka na małych spółkach i mikro-spółkach. Od czerwca do sierpnia. Ekstremalnie euforyczny sentyment z GPW-COVID przeniósł się na cały segment mikro-spółek, głównie z NewConnect. Eksplozja obrotów w wymienionych segmentach: nie brakowało sesji, w których spółki z WIG-COVID były liderami obrotów na całym rynku. W segmencie blue chipów wyskok spółek energetycznych.

Kontynuacja warszawskiego odbicia. Wrzesień, październik. Okres podobny do tego z wiosny. Różnicę stanowił debiut Allegro. Ciągle przewaga spółek nowej gospodarki. Koniec euforii na GPW-COVID i mikro-spółkach.

Odrodzenie starej gospodarki. Listopad, grudzień. Wyraźna przewaga spółek starej gospodarki, w przypadku blue chipów to także spółki związane ze Skarbem Państwa. Optymistyczne nastroje na rynku z wyjątkiem segmentu WIG-COVID, w którym nastroje „popsuł” koniec pandemii na horyzoncie. Rollercoaster na kursie CDR w okolicach premiery Cyberpunk 2077.

Z punktu widzenia aktywnego inwestora, inwestowanie w marcu diametralnie różniło się (a na pewno powinno się różnić) od inwestowania w czerwcu czy lipcu. Marzec był okresem, w którym reżim rynkowy nakazywał skupienie się na ochronie kapitału. Oznaczało to konserwatywne, ostrożne podejście do zarządzania ryzykiem: mniejsze pozycje, krótkie zlecenia obronne (oczywiście na GPW tylko mentalne a nie fizyczne bo te drugie przy niskiej płynności i dziurach w arkuszu zleceń mogą wygenerować dodatkowe straty), korzystanie z okazji do realizowania zysków, niechęć do zostawania z dużą długą ekspozycją „na noc”.

Inwestowanie w okresie czerwiec – lipiec, zwłaszcza w sektorze małych i mikro-spółek oraz w segmencie WIG-COVID miało miejsce w diametralnie innym reżimie rynkowym. Nastroje były optymistyczne, we wspomnianych segmentach euforyczne. Relatywnie do poprzednich lat nastąpiła eksplozja płynności pozwalająca na otwieranie dużo większych pozycji na części średnich, małych i mikro-spółek. Inwestor mógł pozwolić sobie na skoncentrowanie się na wybraniu spółek z potencjałem do rajdu a następnie na pozwoleniu na to by zyski rosły na trafionych pozycjach.

Poprawne zidentyfikowanie panujących reżimów rynkowych i dostosowanie do nich swojego nastawienia, przede wszystkim podejścia do zarządzania ryzykiem to ważne elementy procesu inwestycyjnego aktywnych inwestorów. Myślę, że jest to bardziej złożony proces niż przełączanie pokrętła na pozycje risk on i risk off. Poprawne zrealizowanie tego elementu pozwala po prostu w większym stopniu wykorzystać stosowaną strategię inwestycyjną, rozumianą jako zasady otwierania i zamykania pozycji.

Z omawianą ideą powiązany jest inny wniosek z 2020 roku: ignorowanie sprzyjającego otoczenia rynkowego i trwanie w ostrożnym nastawieniu skoncentrowanym na ochronę kapitału jest błędem. Nie jest to błąd, który może zrodzić katastroficzne skutki jak sytuacja odwrotna: zbyt duża ekspozycja na rynek, zbyt duża tolerancja na ryzyko w okresie krachu. Ten drugi błąd może doprowadzić do kapitulacji i dotkliwych strat, w przypadku używania dźwigni finansowej do wyzerowania rachunku. Ten pierwszy błąd to tylko nieskorzystanie z okazji, „pozostawienie pieniędzy na stole”.

W komentarzach rynkowych z reguły podkreśla się zagrożenia związane z braniem zbyt dużego ryzyka ale z punktu widzenia długoterminowych wyników inwestycyjnych także zbyt zachowawcze podejście do inwestowania, zwłaszcza wtedy gdy reżim rynkowy jest wyjątkowo sprzyjający, także jest błędem inwestycyjnym, który można próbować eliminować.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.