Postrzeganie skuteczności użycia Analizy technicznej jest w głowach i słowach części inwestorów pełne nieporozumień, stereotypów i błędów.

Najczęstszym z nich jest słynne „AT nie działa”. To stwierdzenie zbyt ogólne i stanowi błąd już na poziomie logiki i sensu. AT to zbiór narzędzi, metod i strategii, i jeśli coś nie działa to właśnie pojedyncze z nich i to w zdefiniowanych warunkach oraz przy określonym celu ich wykorzystania. Ale nie to jest tym razem przedmiotem tematu, lecz realna skuteczność intuicyjnej wersji AT (w opozycji do jej wersji ilościowej, opartej o testy danych).

Gdy mam okazję jednak, to zadaję pytanie o znaczenie owego „AT nie działa” w konkretnym przypadku czy kontekście. Zwykle pojawia się z tym problem ponieważ krytykom brakuje precyzji w wyrażeniu swoich argumentów. Wersji jest kilka, choć dominuje jedna główna myśl stojącą za przypisywanemu temu znaczeniu w mniej więcej taki sposób:

Nie działa AT, ponieważ nie prowadzi do zysków i/lub trafności w 100% przypadków jej zastosowania.

(Zwykle jest problem z ustaleniem zyski czy trafność, a to zdecydowanie nie to samo)

Z tego rodzajem toku myślenia nie da się jednak do żadnego celu zajechać. Abstrahując już od tego, że żadna ze znanych analiz giełdowych nie prowadzi ZAWSZE do zysków/trafności, to błędem jest traktowanie AT tak samo jak np. kosiarki. Używając tej ostatniej za każdym razem udaje się osiągnąć cel, którym jest skoszenie trawy, a tutaj, niestety i pomimo oczekiwań, analogii do AT nie ma.

AT bliżej raczej do np. prowadzenia biznesu. To kompleksowo złożone środowisko, o dużej niepewności, pełne nieliniowych zależności między skutkami a przyczynami. Niektóre ruchy kończą się w nich niepowodzeniem. W AT można zastosować podobny środek łagodzący je, którym jest zarządzanie ryzykiem.

Oczekiwanie 100% zyskowności/trafności mija się również z symetrycznym charakterem AT. Jest w niej bowiem takie bogactwo narzędzi, że kiedy jedne sygnalizują kupno, inne w tym samym momencie wskazują sprzedaż. Nie jest możliwe by obie strony zyskiwały jednocześnie a tego oczekują nieświadomie wymagający pełnej trafności.

AT jest raczej tak wielofunkcyjna jak np. nóż (aby daleko nie szukać). Można nim kroić, ale powstaje problem, gdy trzeba nim np. przekroić deskę. Można nim walczyć, ale nie każdy potrafi nim rzucić do celu.

(Nie)skuteczność AT porównuje się czasem, niezbyt trafnie moim zdaniem, do prognozowania pogody. No właśnie:

PROGNOZOWANIE

To kolejny rodzaj analizy decyzyjnej w inwestowaniu, który nie wymaga budowania modeli opartych o dane wsteczne (a tak robi się to w prognozowaniu pogody). Pojawia się jednak pytanie- czy to skuteczny rodzaj jej użycia?

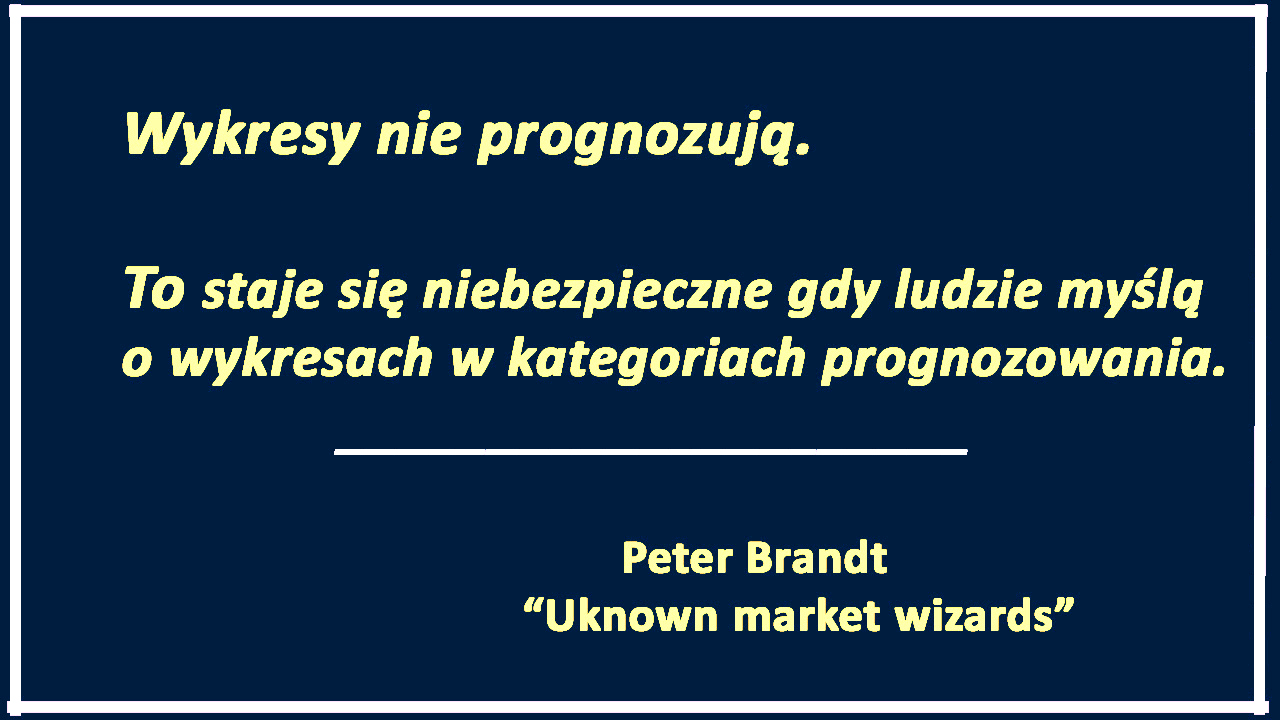

Paradoksem jest to, że AT nie została wymyślona do prognozowania, w takim znaczeniu jak robi się to z pogodą, ale jest w tym celu dość często stosowana. Przede wszystkim we wszelkiego typu analizach mniej lub bardziej publicznych. A ponieważ to idealna pożywka dla mediów i możliwość zrobienia show, stąd ta popularność wrosła z czasem do inwestycyjnej kultury i stała się dla części inwestorów podstawowym warsztatem analitycznym.

Praktycznie każde narzędzie z arsenału AT można wykorzystać do tworzenia prognozy. Powód jest prosty: powtarzalność. Wskaźnik zawraca w górę – oczekujemy wzrostów. Kurs przebija w dół linię trendu – oczekujemy spadków. To powoduje, że zapominamy o kilku niewygodnych skutkach, rzutujących potem na postrzeganie intuicyjnej AT z perspektywy „niedziałania”:

– spora zawodność trafień,

– brak kryteriów oceny trafności,

– brak rzetelnej weryfikacji tego rodzaju działania w praktyce i dłuższym terminie,

– wyprzedzanie ruchów zamiast czekania na sygnał, co potrafi się zemścić,

– budowanie złudzeń inwestycyjnych – prognoza staje się w głowie niemal pewnym faktem, który implikuje szereg dalszych działań (np. nierespektowanie stopa),

– brak systematyczności wprowadza mocną losowość trafień prognostycznych,

– zrujnowane ego z powodu pogoni za „racją prognozy” i nie dopuszczanie do siebie jej zawodności (słynne: mieć rację czy zarabiać pieniądze?),

– zapominanie, że inwestowanie to gra prawdopodobieństw, a nie obrona opinii o tym, co rynek powinien zrobić,

– w najgorszym wypadku prognozowanie zamienia się w dwoją karykaturę, czyli zgadywanie

AT z tych powodów powinna być więc raczej używana w swej pierwotnej funkcji, czyli jako metoda powtarzalnych reakcji na sygnał bez przywiązywania się psychologicznego do pozycji i budowania na tej podstawie oczekiwań. Jednakże nie przekreślajmy jej użyteczności jako metody decyzyjnej. Dlaczego?

Ponieważ:

– inwestor może się dobrze odnajdować mentalnie i emocjonalnie właśnie w tego rodzaju analizie decyzyjnej,

– inwestor może rzeczywiście wypracować rzeczywiście niezłą trafność prognoz przy użyciu konkretnego narzędzia, wyższą znacznie niż losowe szanse,

– inwestor może doskonale zdawać sobie sprawę z wad prognozowania w oparciu o zawodne narzędzia w środowisku o dużej niestacjonarności procesów i zaadaptować się w swoich decyzjach,

– wynik końcowy i tak zależy w zdecydowanej mierze od zarządzania ryzykiem, a nie trafieniem w ruch.

Trafione prognozy TO NIE TO SAMO co inwestowanie z zyskiem. To czasem może wstęp do tego.

CDN

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.