Właśnie ukazało się polskie tłumaczenie książki Gregory Zuckermana Człowiek, który rozszyfrował rynki finansowe. Jak Jim Simons wywołał rewolucję quantów. Tytuł jest nieco mylący, bo nie jest to książka wyłącznie o Simonsie, ale o ludziach, których skupił wokół siebie, z którymi współpracował, jak również o pewnym tle, związanym z rewolucją komputerową, która doprowadziła do zmian w podejściu do działania na rynkach finansowych. Każdy kto zna historię rynków i kojarzy nazwiska w rodzaju Ed Thorp, Claude Shannon, John Kelly, Richard Dennis, David E. Shaw znajdzie je również tu i będzie wiedział, że nie tylko Simons wywołał rewolucję quantów, ale był jednym z tych, którzy rozumieli znaczenie analizy danych i poszukiwania w nich powtarzalnych (choć nie zawsze wytłumaczalnych lub zrozumiałych zachowań).

Zaraz, zaraz – czyż właśnie tym, nie zajmuje się od samego początku obśmiewana analiza techniczna? Wyszukiwaniem powtarzalnych formacji? Dokładnie tak i w książce, wielokrotnie padają odwołania do tejże. Każdy, kogo serce (i rozum) skłania się do tej formy analizy rynków i kiedykolwiek próbował opracować jakiś sensowny model transakcyjny na podstawie konkretnych sygnałów i założeń, odnajdzie prawdopodobnie w historii funduszu Renaissance Technologies, te same pytania, kwestie i problemy, z którymi się borykał. Rzetelność danych, wpływ prowizji na symulowane wyniki, niedoskonałość modeli, zmiana zachowań rynków, wpływ systemu (przy odpowiednich kapitałach) na rynek i ceny. To nie są wcale nowe kwestie. Analitycy techniczni uważają, że ceny reprezentują zachowania ludzi i dlatego są najlepszym odzwierciedleniem tego co się dzieje i co może się zdarzyć.

Jak podsumował to zwięźle jeden z pracowników funduszu – zarabiamy pieniądze na reakcjach ludzi na ruchy cen.

Każdy, kto nie wierzy w AT powinien tę książkę przeczytać, żeby zrozumieć, czym jest współcześnie analiza danych wykresów. Nie rysowaniem intuicyjnych kresek (choć sam Jim SImons przez długi czas nie mógł zrezygnować z osądu), czy wiarą, że oscylatory lub wskaźniki są magicznymi wskazówkami. To po prostu kompleksowa analiza danych i sprawdzania, czy istnieją jakieś wzory, czy są powtarzalne i czy mają jakąkolwiek użyteczność z punktu widzenia tradera.

My nigdy nie byliśmy przekonani, że nasze modele odzwierciedlają całą rzeczywistość, a jedynie nieliczne jej aspekty (Nick Patterson, genetyk jeden z pracowników)

[…]

Zysk z każdej transakcji nigdy nie był wielki i fundusz trafiał tylko w nieco więcej niż połowie przypadków, ale to w zupełności wystarczało.

– Mamy rację tylko w 50,75 procent przypadków, ale mamy 100 procent racji w 50,75 procent przypadków – powiedział do przyjaciela Mercer.

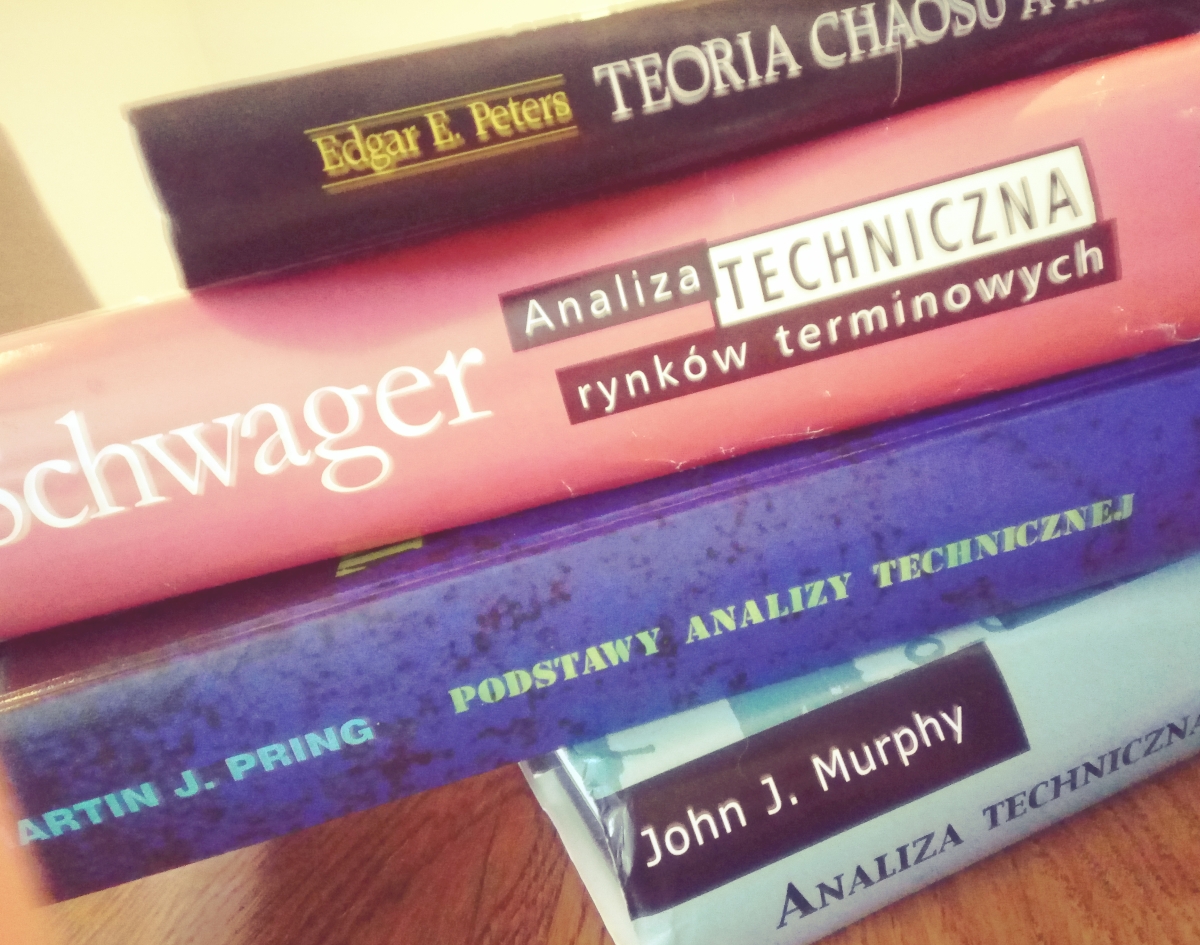

To nie są kwestie nieznane analitykom technicznym, którzy tworzą systemy. Pod koniec lat 80. pisali o tym m.in. Jack Schwager, Chuck Lebeau, David Lucas, Perry Kaufman. Larry Williams (znany technik wygrywający konkursy dla traderów World Cup Trading Championship) w swoim tradingu korzystał z formyły Kelly’ego, która pewną rolę pełniła również w algorytmach Simonsa do szacowania wielkości ryzyka. O podobnych zasadach wspominali w rozmowach z Jackiem Schwagerem (Czarodzieje rynku) w 1987 (!) roku – Ed Seykota, Richard Dennis, czy Larry Hite (współpracujący z MAN Group).

Gdy założyciele funduszu mówią, że nie interesuje ich rynek na jakim grają, tylko dane, dane, dane, to znów odczytujemy w tym podejście wielu techników. Plus kwestie zarządzania ryzykiem. Tak aby przetrwać z jak najmniejszymi stratami momenty, w których model wykaże swoją niedoskonałość. Bo każdy model jest niedoskonały. Świetny wątek dotyczy interpretowania danych przez analityków i komentatorów, przy okazji zakupów lub sprzedaży, przez dużych graczy, którzy wpływają na cenę. Obserwatorzy wówczas poszukują „logicznych” odpowiedzi ze świata makro czy mikrogospodarki, choć za zmianą stoi wyłącznie zlecenie. Czasem pomyłkowe.

Jest jeszcze jedna ciekawa kwestia. Fundusz Simonsa najlepiej radził sobie na rynkach towarowych – surowce, waluty. Latami trwała próba zbudowania odpowiednich mechanizmów dla rynku akcji. Było to frustrujące dla wszystkich. Pamiętam, gdy lata temu czytałem książkę W. Gallahera Winner Take All (oryg. wyd. 1993) i padało tam zdanie, że autor nie handluje na rynkach akcji i kontraktach na indeksy. Bo tam nie istnieje cykliczność, nie ma faktycznego popytu i podaży. Poszukiwania Simonsa i pracowników sugerowały, że właśnie tak jest. W przypadku akcji same analizy cen oraz korelacji między niemi okazywały się niewystraczające. Zaczęto więc analizować wszelkie inne dane, dotyczące wpływu na rynki. I tu wiele rzeczy odnajdą fundamentaliści. Ale znów, nie tacy naiwni, którzy wierzą (jak naiwni technicy) w ekstrapolacje dotychczasowych wyników) ale wyszukiwanie zależności – nieoczywistych, nie zauważanych, czasem nielogicznych, choć proces uczenia maszynowego wielokrotnie pokazuje, że ludzie nie zauważają pewnych związków, zaś algorytmy je wyłapują.

Zamiast więc prowadzić jałowe spory, czy AT działa czy nie działa, czytajcie historię Simonsa i jego ludzi, również po to, żeby zobaczyć, że nie ma magicznej formuły, zaś znalezienie odpowiednich modeli, systemów trwa latami i wymaga mnóstwa pracy, szczęścia i dobrych okoliczności. I oczywiście to, że czasami człowiek nie jest w stanie powstrzymać się przed „zatrzymaniem” maszyn, które sam stworzył. Psychologia strachu jest zawsze taka sama.

Więcej na temat książki na speculatio.pl

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.