Nawiążę w poniższej prezentacji do mojego wpisu z wczoraj, w którym pokazywałem stopy zwrotu indeksu S&P 500 skorelowane ze wskaźnikami ekonomicznymi w USA.

A to po to, by spojrzeć jak nasza GPW i zwroty z indeksu WIG nawiązują do naszych, polskich wskaźników.

Nie mamy niestety zbyt długiej historii, którą można jak w USA wiarygodnie analizować, ale pewne wzory mimo to w zalążkach widać.

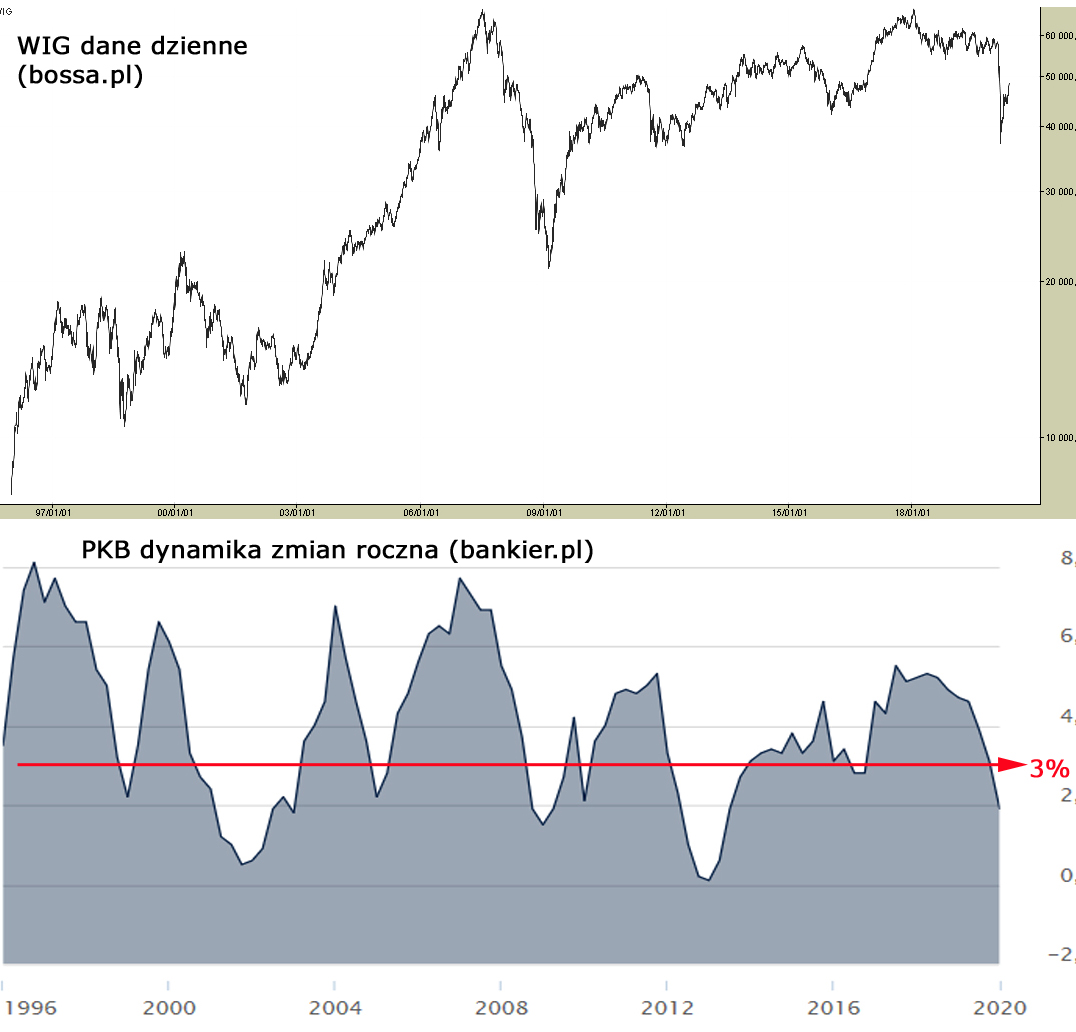

Zależność pierwsza: dynamika PKB a zmiany WIG.

Poniższy wykres pokazuje wzajemne przebiegi obu zmiennych. Dane WIG i wykres pochodzą z bossa.pl, dane o dynamice PKB pobrałem z serwisu bankier.pl

https://www.bankier.pl/gospodarka/wskazniki-makroekonomiczne/pkb-rdr-pol

W USA zakupy na giełdzie dawały największe roczne zwroty, gdy PKB spadało poniżej 0,8%. My jesteśmy „na dorobku” i operujemy nieco innymi poziomami PKB, stąd optymalną granicą jest poziom spadku PKB poniżej 3%. W zasadzie w ciemno i zawsze można było w tym okienku czasowym kupować indeks WIG. Oczywiście na pojedynczych akcjach mogło to wyglądać dość rozbieżnie, ale traktujmy WIG jako wskaźnik koniunktury.

Nawet traderzy przy wychodzeniu z obszaru PKB poniżej 3 % powinni śmiało ustawiać się do kupna wszelkich dołków. Przynajmniej do czasu, gdy dynamika PKB zrobił swój szczyt. Obecny moment to jak widać tego rodzaju obszar poniżej 3%, a więc można myśleć o zakupach akcji.

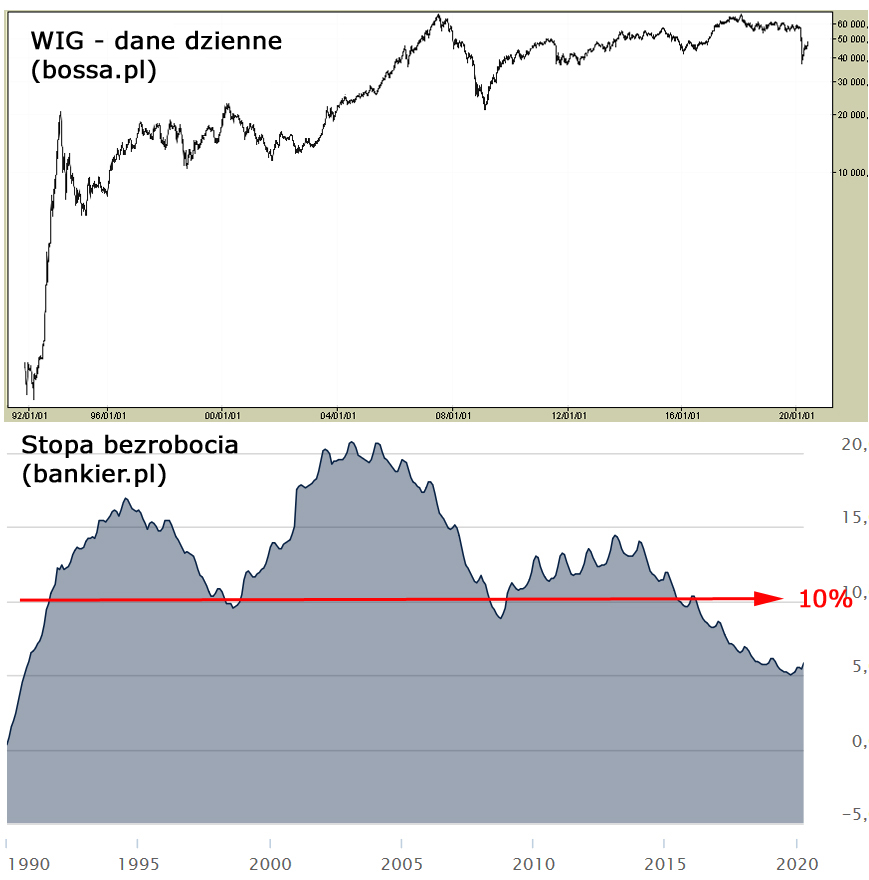

Zależność druga: stopa bezrobocia a WIG

Dane do poniższego wykresu pochodzą z bossa.pl dla indeksu i z bankier.pl dla wskaźnika bezrobocia

https://www.bankier.pl/gospodarka/wskazniki-makroekonomiczne/stopa-bezrobocia-pol

W USA kupowanie akcji objętych S&P 500 najoptymalniej wychodzi gdy bezrobocie rośnie powyżej 6%. Ilość danych dla polskiej gospodarki jest zbyt mała dla wyciągania ogólnych teorii, a i rynek zupełnie inny jakościowo i regulacyjnie niż amerykański. Jeśli już, to kupno akcji korelowało się z zejściem stopy bezrobocia poniżej 10%, choć ta tendencja przybiera inne rozmiary podczas obecnego cyklu. Jednak prawdopodobne jest to, że wzrost stopy bezrobocia pokryje się z kolejną fazą hossy na GPW.

Nie dysponuję niestety zagregowanymi danymi EPS (zysków na akcję), więc nie będzie 3 wykresu. Można jednak założyć, że tak jak w USA, wysoka ich oczekiwana dynamika oznacza koniec cyklu hossy i zasadniczo gdy spółki zaczynają się ostro zwijać z zyskami, to jest najdogodniejszy moment do kupowania. Choć intuicyjnie to wbrew logice, ponieważ spadki zyskowności budzą w inwestorach jak najgorsze obawy i kojarzyć się mogą z bankructwem.

—-kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Chyba autor "na oko" te wykresy zestawił.

Pierwsza hossa do 1994 była na rosnącym bezrobociu.

Wzrost od 1995 do 1998 na spadającym bezrobociu.

Wzrost od 1998 do bańki internetowej na rosnącym bezrobociu.

Spadek giełdy od bańki do 2003 na rosnącym bezrobociu.

Cała hossa 2003-2007 odbyła się na spadającym bezrobociu.

Gdy rozpoczęła się bessa bezrobocie jeszcze lekko spadło.

Najniższe bezrobocie było w październiku 2008, czyli już w bessie.

Lata 2008-2013 to wzrost bezrobocia w tym czasie WIG wzrósł.

Lata 2013-2019 to spadek bezrobocia w tym czasie WIG wzrósł.