Czy Jesse Livermore, legendarny spekulant sprzed wieku, posiadał przewagę nad rynkiem (rynkowy ‘edge’)?

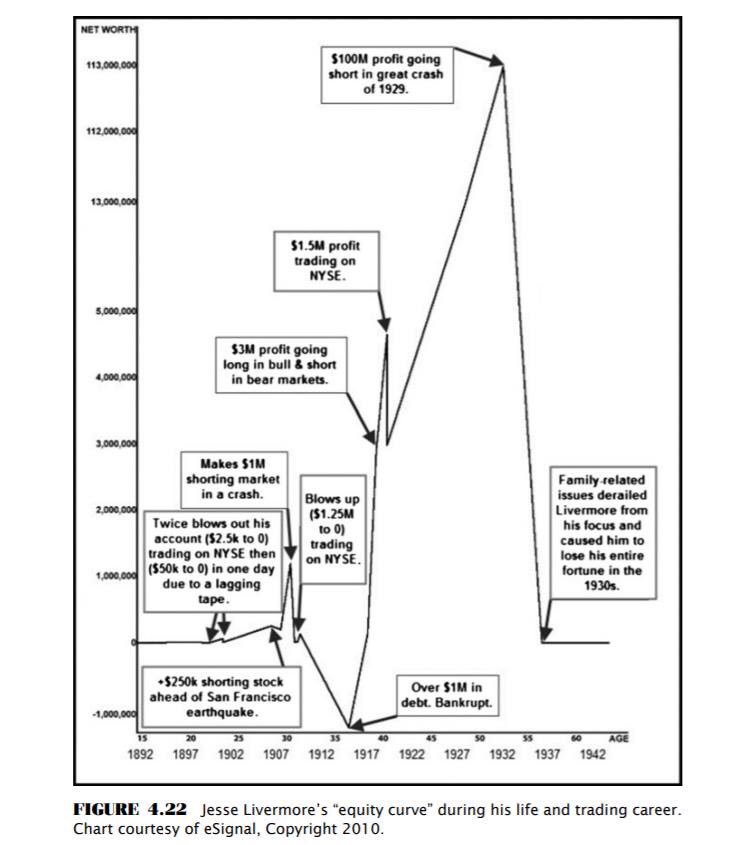

Ostrożnie szacując, można odpowiedzieć twierdząco. Gdzie tkwiły jej źródła? Najogólniej rzecz ujmując – w jego umiejętnościach (ang. skill). Obserwując zmiany cen (tzw. taśma) i wyczuwając nastroje inwestorów potrafił dość trafnie prognozować najbliższe trendy rynków. Cóż z tego, skoro nie potrafił tego wykorzystać w skali, jaką sobie narzucił? Jako ostrzeżenie – tak właśnie wyglądała jego krzywa kapitału, którą policzono na podstawie wspomnień o nim w książkach i innych przekazań:

Poległ w spekulacji ponieważ uczynił ze swoich transakcji hazard. Choć jak czyta się książki o nim to widać, jak doskonale zdawał sobie sprawę z różnic między spekulacją a hazardem, jak próbował się przed tym ostatnim bronić. Można więc ową pożądaną Przewagę posiadać, a mimo to marnie skończyć. Wiek później mamy wszelką wiedzę, by z jego błędów wyciągnąć wnioski. Ale do tego potrzebna jest wiedza. W takim razie krótki przewodnik o tym, jak z inwestowania uczynić hazard.

Jak wskazywałem w poprzedniej części, hazard w inwestowaniu bierze się zasadniczo stąd, że to sam inwestor miesza oba te 2 światy, a więc zachowania typowo hazardowe wprowadza do swoich działań na giełdzie. Lub też popełnia błędy, które do hazardu go przybliżają.

Jednym z błędów Livermora były zbyt duże pozycje, wobec których nie stosował zasad zarządzania ryzykiem i dyscypliny decyzyjnej.

Nadmiernie duże pozycje w pojedynczej transakcji już z samej nazwy, dość powszechnie zresztą używanej na co dzień, przybliżają nas do hazardu: ‘stawianie wszystkiego na jedną kartę’. Albo pożyczając z pokera: ‘all-in’. Czy też z klasyki francuskiej: ‘va banque’. Tego typu zagrania na rynku giełdowym mogą się przemknąć na rynku akcji podczas hossy, ale na rynkach lewarowanych to prosty przepis na bankructwo i chyba nikogo nawet nie trzeba do tego za pomocą matematyki przekonywać.

Zarządzanie wielkością kapitału w grze to procedura pożądana nie tylko na giełdzie, ale również w grach hazardowych, a niewykluczone, że stamtąd bierze swoje początki. Odpowiednia regulacja stawkami w grze pozwala dłużej pozostawać przy stoliku i czekać na jedno szczęśliwe zdarzenie, które bogato wypłaci.

Ale już idące za tym zarządzanie ryzykiem (stopy, strategie) to dobrodziejstwo przynależne tylko giełdzie i dysponujące przebogatą paletą narzędzi. W hazardzie nie ma po prostu takich możliwości, ryzyka nie da się tutaj tak plastycznie modelować. Stosuje się za to w nim proste strategie typu martyngał (podwajanie stawki po stracie), ale tylko przy nieograniczonych zasobach kapitału i braku limitów w grach. Trzeba sobie jednak uświadomić, że martyngał i jego odmiany to strategia ZWIĘKSZAJĄCA ryzyko, a nie zmniejszająca.

Szkoda więc, że tej najlepszej ze wszystkich broni jaką jest zarządzanie ryzykiem inwestorzy na giełdzie nie wykorzystują w pełni, chętniej za to przeszczepiają właśnie martyngał, który nie zawsze gwarantuje sukces. Inaczej byłyby powszechnie wykorzystywany i wszyscy osiągaliby dzięki niemu zyski. Podobnie modny Grid trading to strategia bliska hazardowi, zwiększa bowiem ryzyko w transakcji i doprowadza nierzadko rachunki do ruiny.

Już zresztą na etapie samego wyboru ryzyka inwestorzy potrafią tracić hamulce i przyswajać hazardowe maniery. Kasyna to przecież mekka ryzyka, i do nich w tym celu właśnie świadomie się chadza. Cel inwestora, a już szczególnie tradera to wzięcie ryzyka w karby, zminimalizowanie gdzie tylko się da i jak tylko się da. Optymalnym rozwiązaniem dla ograniczenia ryzyka byłyby oczywiście tylko trafne transakcje z jak najniższymi obsunięciami kapitału w trakcie. Tymczasem w trosce o brak stratnych transakcji utrzymuje się nietrafione transakcje w głębokim zanurzeniu, które czasem kończy się przymusowym zamknięciem pozycji. Pozorny brak ryzyka przekształca się w maksymalne, choć ciche ryzyko ruiny.

Inna działka, to dział specyficznych akcji, które wprost nazywa się z angielska tak jak w grze w lotto: „lottery tickets”. To akcje o ogromnej zmienności, ogromnym potencjale zwrotu, ale i znaczących szansach na bankructwo. Często są to akcje tzw. śmieciowe, kosztujące centy czy grosze.

Oddawanie się losowości to kolejna przywara, którą z hazardu adaptuje się do inwestowania. W dużym zakresie opisał to N. Taleb w doskonałej książce „Ogłupieni przez losowość”, więc tam skieruję zainteresowanych. Przez chwilę tylko o praktycznym jej aspekcie.

W kasynie losowość to norma już od samego rozpoczęcia rozgrywki po wyniki graczy i nie ma skutecznego sposobu, by ją w jakiś systematyczny sposób wyeliminować. W inwestowaniu mamy za to do dyspozycji dziesiątki strategii, które pomagają w zorganizowany sposób uzyskać przewagę (zredukować losowość rynków), a mimo to wielu traderów podchodzi do robienia tego w sposób całkowicie losowy. Widać to już choćby na poziomie Analizy technicznej, której wartość tkwi właśnie w systematycznym jej stosowaniu. Korzystając z niej w sposób mało zorganizowany, z doskoku i bez wiedzy o tym, jak wycisnąć dzięki niej przewagę, skazują się na łaskę losowości. A w takim razie tylko fart zapewni im zyski w długim terminie. To droga prosta do przegranej, szczęście powinno na giełdzie pomagać, ale nie być podstawowym narzędziem inwestycyjnym!

Systematyczność łączy się z kolei nierozerwalnie z układaniem planów, budowaniem strategii, przemyśleniem taktyki. Wszystko po to, by podejmowanie decyzji opierało się na efektywnej obróbce wszelkich informacji. Poza pokerem takiej możliwości nie ma w grach hazardowych. Tymczasem wielu aspirujących traderów przejmuje typowo hazardową metodę- zgadywania. W sumie może i nic w tym złego, jeśli wspiera to porządna strategia zarządzania ryzykiem. Gorzej, gdy i ją zastępuje zgadywanie.

I wreszcie emocje, dla których w zasadzie poza losową szansą trafienia ogromnej wygranej stworzono wszelkie hazardowe atrakcje. W odróżnienia od kasyna, giełda wymaga emocjonalnego wyciszenia, pracy na własnymi emocjonalnymi reakcjami, aby nie przeszkadzały w podejmowaniu właściwych decyzji, pomagały w utrzymaniu dyscypliny i przetrwaniu nieuchronnych obsunięć kapitału. Wejście do inwestowania w poszukiwaniu adrenaliny znanej z ryzykownych rozrywek wszelkiego typu kończy się najczęściej stratami. Są jednak i tacy, którym straty nie przeszkadzają, podobnie jak w kasynie, liczy się za to jazda po bandzie na pełnej petardzie emocjonalnej.

To wszystko opis realnych zachowań, nie stworzony jednak tylko po to, by straszyć, umoralniać czy piętnować. Jak ustrzec się hazardu giełdowego w oparciu o powyższą wiedzę podpowiem w kolejnej części.

P.S. Financial Times poświęcił artykuł nowej fali kilku milionów inwestorów, którzy podczas pandemii pojawili się po raz pierwszy na giełdzie. Okazuje się, że spora część z nich trafiła tutaj z powodu przymusowej przerwy w działaniu bookmacherów przyjmujących zakłady sportowe. Ich działania mają więc mocno hazardowy charakter. Z tego powodu tracą chociaż indeksy w USA pną się dziko w górę. I wcale nie są to jakieś drobne płotki, artykuł opisuje znanego w biznesie hazardowym blogera, który stracił już na giełdzie … 3 miliony $!

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.