O ile indeksy giełdowe na świecie z naddatkiem dyskontują oczekiwany powrót gospodarek do normalności, o tyle ceny ropy wysyłają w tym samym czasie zupełnie przeciwny komunikat.

W zasadzie wszelkie spodziewane ryzyka, które mogły dotknąć grających na wzrost ropy, zmaterializowały się ostatnio w znaczącej skali jeśli mierzyć je zmiennością dzienną. Wzrosty czy spadki po 15-20% na sesję dzień po dniu to koszmar raz jednej, raz drugiej strony.

No i do tego ujemne notowania kontraktów na ropę WTI, które wstrząsnęły rynkami. Inwestujący za pomocą Bank of China stracili przez to łącznie 1,2 mld USD, nawet nie zdając sobie w wielu przypadkach sprawy, o co w tym wszystkim chodzi. Giełda w Moskwie zatrzymała za to kwotowania, nie mając przygotowanej infrastruktury, ale nie przeszkodziło to jej w obciążeniu nie mogących robić transakcji pełnymi stratami, które w tym paraliżu zanotowali.

To i wiele innych epizodów ze stratami nie przeszkadza rzeszy traderów masowo wchodzić w zakłady na wzrost ropy na wszelkie sposoby. Doszliśmy bowiem do momentu, który wydaje się obiecujący nawet dla laików, a fachowo nazywającym się:

Scale trading

To strategia kupowania po cenach wydawałoby się barierowych, czyli takich historycznie najniższych, których dalszy spadek wydaje się mieć niskie prawdopodobieństwo.

Kiedy cena ropy WTI spadła do jednocyfrowych poziomów, popyt na produkty oparte o nią nasilił się. Szczególnie głośny stał się przypadek największego funduszu ETF inwestującego w kontrakty na „czarne złoto”, czyli USO – United States Oil Fund. Wzrost wpływów do niego sięgnął setek procent w krótkim okresie.

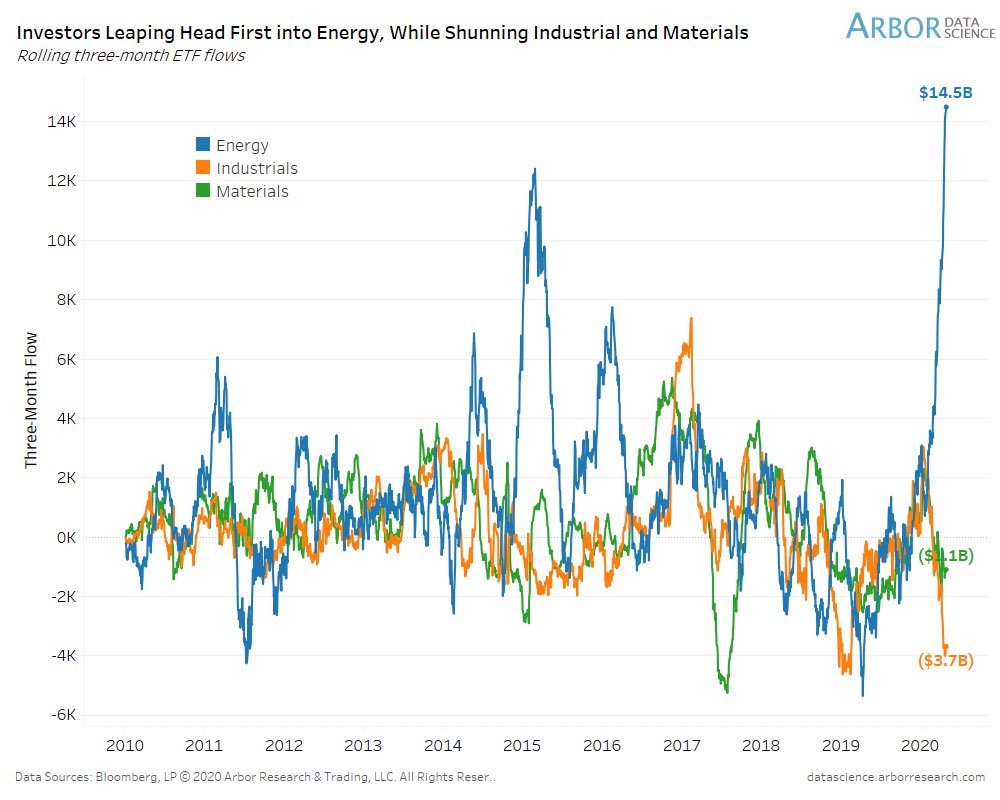

Poniższy obrazek pokazuje szerszy obraz wpływów środków do ETFów z 3 branż. Widać kosmiczną prędkość w ilości chętnych na ETFy oparte o energię, w tym właśnie przede wszystkim ropę:

Że zarobią, to raczej pewne, nawet gdyby mieli czekać kilka lat. Pytanie trzeba postawić raczej o ryzyko tej inwestycji.

Wielu z tych inwestujących w owe ETFy nie zdaje sobie sprawy, że są one oparte o kontrakty terminowe, co wiąże się z kilkoma niedogodnościami typu:

- Kursy tych kontraktów mogą zejść poniżej 0, co kiedyś wydawało się jedynie fantasmagorią. A w takim razie i fundusz wpaść może w ujemne saldo, co grozi jego bankructwem.

- Kontrakty muszą być co miesiąc rolowane, a to pociąga za sobą pewien brak ciągłości, szczególnie gdy jak teraz powstaje spore contango, czyli różnica w poziomach kolejnych serii; wygasające trzeba zamykać, a nowe kontrakty kupować po wysokich cenach.

- Problemy z płynnością, które dotknęły właśnie wspomniany ETF USO. Zbyt duża ilość posiadanych kontraktów danej serii (nawet 30-50%) spowodowała, że wychodzenie z wygasającej serii spowodowało właśnie obsunięcie kursów w krater, czyli 40 USD na minus. Dodatkowo inni uczestnicy rynku wiedzieli o tych kłopotach, wykorzystując je na krótkich pozycjach. Wreszcie do gry wszedł nadzór, nakazując USA rozproszenie środków USO na wiele następnych serii, aż po kolejny rok.

Póki co ta ogromna podaż ze strony USO ustała i ceny biorą oddech rosnąc. Czy to jednak koniec kłopotów? Niekoniecznie!

Przy tak ogromnej fali chętnych do kupna instrumentów opartych o ropę, w normalnych czasach mielibyśmy potężne wzrosty. Nie tym razem, co oznacza, że presja podaży musi być jeszcze potężniejsza. I ma ku temu powody.

Chodzi oczywiście o kurczące się powierzchnie magazynowe oraz sporą nadprodukcję z jednej strony i drastycznie skurczony popyt z drugiej.

Alarmy o kończących się możliwościach magazynowania najpierw pojawiły się w USA, dlatego to właśnie ropa WTI zaczęła gwałtownie spadać pierwsza. Zbiorniki w Oklahomie z coraz mniejszą wolną objętością oraz wypełnione tankowce na morzu to symbole tego krachu.

Jednakże ten sam problem za chwilę będzie dotyczyć ropy Brent i jej pochodnych, które wydobywa się w Europie i krajach arabskich. Goldman Sachs szacuje, że za ok 3 tygodnie wszystkie zbiorniki w tej strefie również osiągną kres. To kolejne czerwone światło i to pomimo tego, że zakupy Chin wzrosły w hiperbolicznym tempie.

Od maja kraje OPEC i stowarzyszone w niedawnym porozumieniu zaczynają ciąć ilość pompowanej ropy o ok 10-15%, choć nie jest to skala zadowalająca jakąkolwiek stronę producencką. USA, największy do niedawna producent i nie biorący udziału w tym porozumieniu, zaczęły nieco naturalnie pompować mniej (z 13 mln baryłek do 12 mln), ponieważ z powodu nieopłacalności zamykały się lub bankrutowały szyby. To zmniejszyło nieco tempo zapełniania zbiorników i odsunęło trochę ich termin ostatecznego wypełnienia, a ceny ropy dostały przez to kopa w górę przez ostatnie 2 dni.

USA planują rządowe zakupy rezerw by ulżyć podaży, a producenci amerykańscy sami próbują jakiejś formy ograniczenia produkcji. Zupełnie inaczej niż w krajach OPEC+, gdzie każdy producent robi dobrą minę do złej gry, czekając aż to konkurencja się ugnie i zacznie mniej pompować.

Co może uratować sytuację i opróżnić zbiorniki, przez to wywindować ceny w górę? Oczywiście odmrożenie gospodarek, szczególnie amerykańskiej.

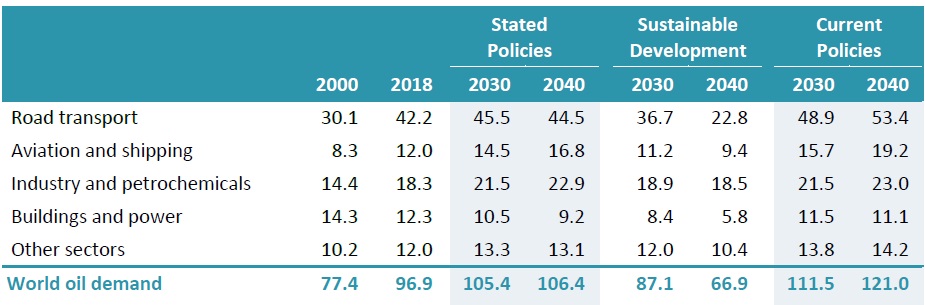

Gdzie ropy zużywa się najwięcej? Otóż w transporcie, średnio ok 50% wydobycia. Poniższa tabela pokazuje to ujęciu historycznym i projekcji na kolejne dekady:

Źródło: www.icis.com

W takim razie zbliżamy się do pewnego pata: jeśli transport nie ruszy pełną parą, zbiorniki zostaną zalane po korek i producenci nie będą mieli wyjścia innego jak przymusowe cięcia w wydobyciu. To może zdemolować rynek do reszty i ponownie nakręcić spiralę spadków cen poniżej 0.

Najprawdopodobniej dojdzie do zbiegu wszystkich tych okoliczności w najbliższym czasie, czyli gospodarki ruszą, a producenci powoli będą się przygotowywać do cięć, modląc się do wszelkich bogów, by transport i przemysł zdążyły odprowadzić nadwyżki w najbliższych 3-4 tygodniach.

To jednak wcale nie koniec kłopotów. Gdyby nawet gospodarki ruszyły pełną parą, co jest mocno wątpliwe patrząc na przykład Chin (nadal tylko na 1/3 mocy), to ropy i tak wydobywa się za dużo. Bez kolejnych cięć ceny będą buksować w miejscu, powodując kryzysy wszelkiego rodzaju. A trzeba pamiętać, ze wzrost cen oznaczać będzie, że producenci rączo rzucą się do wydobycia, by wykorzystać impet.

Czy kursy ropy są skazane na spadki lub brak wzrostów z tego powodu? Nie. Ale tylko dzięki jednemu czynnikowi – spekulacji! Kiedy góry pieniądza pchają się przez wąskie przejścia, może dojść do eksplozji cen w każdej chwili. Co może oznaczać gwałtowny wzrost, który nie będzie miał ciągu dalszego….

—kat—

12 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@lesserwisser 25.04.2020 – 09:34 pisał tak:

"Pytanie było skierowane do Panów, a ja jestem ino chłop (jak się patrzy) więc wypada dać pierszeństwo Panom, a jak ci nie dadzą rady to wtedy może wypowiedzieć nawet chłop(ek roztropek). "

Moim zdaniem Panowie nie dali rady, dotrzymaj danego chłopskiego słowa i wypowiedz się wreszcie…. 😉

Serdecznie pozdrawiam, Warszawiak.

PS.

A tak przy okazji, ukazuje się kolejny wpis a do tej pory nikt nie potrafił wyjaśnić czy na kontraktach terminowych na ropie WTI i Brent zastosowana jest definicja kontraktòw terminowych, którą już tu wklejałem:

Kontrakt terminowy – umowa sprzedaży, w której kupujący zobowiązuje się do nabycia, a sprzedający do sprzedaży w ściśle określonym, przyszłym czasie po ściśle określonej w momencie zawarcia transakcji cenie, określonej ilości wystandaryzowanego instrumentu bazowego

lub

dokonania równoważnego rozliczenia finansowego."

Nieprzypadkowo słowo "lub" jest wyszczególnione….

No dobra Panowie, żarty się skończyły:

"Futures werden in standardisierter Form an Börsen gehandelt. Die Hauptmerkmale eines Futures sind:

Der jeweilige Basiswert ist in Art und Qualität genau bestimmt.Preis und Erfüllungszeitpunkt werden bei Vertragsschluss festgelegt, genauso wie dieArt der Erfüllung: Entweder als Lieferung des physischen Vertragsgegenstands

oder

als Barausgleich (nur Letzteres ist für das Trading relevant)."

Kontrakty futures są notowane na giełdach w znormalizowanej formie. Główne cechy kontraktów futures to:

"Odpowiedni instrument bazowy jest precyzyjnie określony pod względem rodzaju i jakości. Cena i czas realizacji ustalane są w momencie zawarcia umowy, podobnie jak rodzaj świadczenia: albo jako dostawa przedmiotu fizycznego kontraktu,

albo

jako rozliczenie gotówkowe (tylko ten drugi dotyczy obrotu)."

https://admiralmarkets.de/wissen/articles/trading-instruments/oel-future-cfd

Spróbuję odpowiedzieć jak najprościej, bo niestety "męczą" mnie te nasze dyskusje. Staram się zawszę odpowiadać na wątpliwości, jeśli potrafię. Jednak w Pana przypadku strategia zadawania pytań polega, na rzucaniu jakichś zdań oznajmujących i oczekiwania/żądania odpowiedzi. Przy czym nie do końca wiadomo, co jest pytaniem, a co tezą – którą należy obalić/potwierdzić.

Być może teraz zrozumiałem intencję – podaje Pan OGÓLNĄ definicję kontraktu, w której jest napisane, że mogą być rozliczone albo gotówkowo albo fizycznie. I zdaje się na tej podstawie konstatuje fakt, czemu przy kontrakcie na WTI nie zastosowano tego schematu skoro mogą być tak LUB tak.

Ano dlatego, że jest to definicja ogólna. Bardziej precyzyjnie można by napisać – niektóre kontrakty są rozliczane gotówkowo, a niektóre fizycznie. Koniec.

Żeby nie doszło do fizycznej realizacji, giełdy wprowadzają terminy, po których strony, jeśli utrzymują kontrakt MUSZĄ wywiązać się z dostawy.

Nie wiem, czy to jest jasne, a przede wszystkim czy o to chodziło.

Ale jeśli oczekuje Pan wyjaśnień (a nie wspierania własnych racji) proszę o bardziej precyzyjne stawianie pytań. Pozdrawiam

Tak krótko.

Założenie jest takie, że Panowie skoro nauczają a czasami pouczają muszą lub powinni wiedzieć, ja natomist mogę tylko przypuszczać a jeżeli coś ośmielam się twierdzić na podstawie zapewne niepełnej wiedzy, to oczekiwałbym, że Panowie wyprowadzą mnie z błędu.Kropka.

Na podstawie linków, które wkleiłem a szczególnie

https://admiralmarkets.de/wissen/articles/trading-instruments/oel-future-cfd

wynika, że każda umowa na kontraktach terminowych na ropie precyzyjnie określa czy dotyczy fizycznej dostawy czy rozliczana jest gotówkowo. Kropka.

Pytanie precyzyjne:

Które umowy spowodowały, że powstały ceny ujemne, te pierwsze czy drugie lub może obie?

Pozdrawiam, Warszawiak.

Warszawiak wywołał mnie do tablicy, przypominając że obiecałem komentarz, jak obiecałem to dotrzymam, bo u mnie słowo droższe pieniędzy, dam szeroki kmentarz mam nadzieję w poniedziałek, bo teraz świętuję z rodziną.

Jednak aby nie zostawiać sprawy zupełnie bez odpowiedzi, bo widzę że problem dręczy wyjaśniam co następuje.

Podana definicja kontraktu terminowego, jest ogólnikowa i niezbyt precyzyjna, ale też nie jest jakoś strasznie błędna. Tak bowiem można ogólnie zdefiniować każdy kontrak terminowy i forward na przykład na rynku over the counter, forex jak i futures, czyli terminowy kontrakt giełdowy ( riozliczany przez izbę kliringową).

Problem wyjściowy dotyczył kontraktu na ropę WTI na giełdzie Nymex, czyli kontraktu futures, a z nich zobowązania (wyjście z pozycji) są realizowane w trojaki sposób:

1. poprzez tzw offset , czyli likwidację wyjściowej pozycji giełdowej przez otnie kupiliśmy a potem zawarcie transakcji przeciwnej – np pierwotnie kupiliśmy a potem sprzedaliśmy lub odwrotnie

2. poprzez tzw delivery ( tender) czyli dostawę i/lub odbiór towaru fizycznego z pozycjio giełdowej, jest to przeciętnie zaledwie 2-3 % obrotów ( przedział 1-5 %), w zależności od towaru i koniukturalno-technicznej sytuacji na rynku. Wyjątkiem jest tu londyńska LME, gdzie czasem bywa to 10% a nawet więcej.

3. Poprzez tzw mechanizm EFP,(Exchange of Futures for Physicals), czyli zamiana pozycji giełdowej na towar fizyczny/realny (dokonywana za pośrednictwem clearing house).

4. przez tzw cash settlement, czyli rozliczenie pienieżne, dotyczny to głównie kontraktów finansowych np indeksów, ale czasem występuje też przy towarach realnych np. niektóre zboża czy futures na nawozy sztuczne.

Porównawczo kontrakt WTI na Nymexie realizowany jestjedynie poprzez dostawę fizyczną natomiast kontrakt na ropę Brent na ICE rozliczany jest albo poprzez EFP albo poprzez rozliczenie pienieżne – cash settled w stosunku do Indeksu na Brent.

Bardzo dziękuję za fachowy wstępniak a czekając do poniedziałku umilę sobie ciekawą lekturą:

"Wojna o pieniądz 5. Decydujące starcie. Izrael, Iran i Chiny w wojnie o Świat." – Song Hongbing.

Po przeczytaniu 120 stron b. polecam.

Warszawiak.

"lesserwisser02.05.2020 – 12:56

Warszawiak wywołał mnie do tablicy, przypominając że obiecałem komentarz, jak obiecałem to dotrzymam, bo u mnie słowo droższe pieniędzy, dam szeroki kmentarz mam nadzieję w poniedziałek, bo teraz świętuję z rodziną."

Z tym Twoim słowem droższym od pieniędzy, to trochę przesadziłeś…. 😉

Serdecznie pozdrawiam, Warszawiak.

@ Warszawiak

Nic nie przesadziłem, ja może jestem nierychliwy ale dociekliwy a ty jesteś strasznie niecierpliwy. Otworzono galerie handlowe więc muszę nadrobić stracony czas. 🙂

Nie bój bidy będzie, dziś mam wolne popołudnie to może się zmobilizuje.

Panowie w tym każdy kto czuje się chłopem też, czy Rosja lub jakikolwiek inny kraj zabezpiecza się lub może zabezpieczyć się przy pomocy instrumentów pochodnych przed zmianą cen ropy a jak tak, to ile kosztuje zabezpieczenie jednego kontraktu?

Tak en passant, czyli w przelocie, kto konkretnie ma czy też powinien się zabezpieczać w przypadku ropy i dlaczego? I czy się zabezpiecza faktycznie?

I jak to jest z innymi towarami?

Pytania pozostawiam otwarte dla wszystkich?

I już znikam, bo jestem w rushu. 🙂

Zakładam, że to są pytania do tych co wiedzą lub wiedzieć powinni a jeżeli tak, to ja Warszawiak zresztą, tylko przypuszczający kibic, żeby się nie zbłaźnić nie będę się wyrywał…. 😉

Serdecznie pozdrawiam, Warszawiak

No cóż to jest blog rynkowo-giełdowo-gospodarczy, z ambicjami, a poza tym podobno wszyscy jesteśmy nafciarzami więc chyba wypada by ktoś dał jakiś głos w tym temacie.

I podobno nie ma głupich pytań. 🙂