Moda na inwestowanie dywidendowe trwa już od kilku lat. Spółki prowadzą coraz częściej stabilną i przewidywalną politykę dzielenia się osiąganymi zyskami ze swoimi akcjonariuszami. Wiele z nich widzi, że inwestorzy zwracają na ten element baczną uwagę. Można nawet powiedzieć, że krótkoterminowych spekulantów wyparli na rynku długoterminowi akcjonariusze.

Pewnie dla części osób, o nastawieniu fundamentalnym to sytuacja niemal idealna. Jednak brak spekulantów, szukających szybkiego zysku ma swoje konsekwencje w spadku obrotów, ograniczeniu płynności i zmienności. W paradoksalnie-idealnym świecie giełdowym, gdzie spółka jest poprawnie wyceniona przez wszystkich a przy tym atrakcyjna, ci którzy powinni ją kupić już dawno kupili. A skoro nie ma sensownych powodów do sprzedaży, nie ma również obrotów. Na szczęście świat taki nie istnieje, obiektywne wyceny są fikcją i nawet wśród fundamentalistów znajdą się w tym samym czasie tacy, którzy mają odmienny pogląd na rozwój danej spółki. Jeśli jednak głównym celem inwestowania będą strumienie płaconych dywidend, wciąż brak będzie na rynku tych, dzięki którym tryby giełdowe płynnie się obracają.

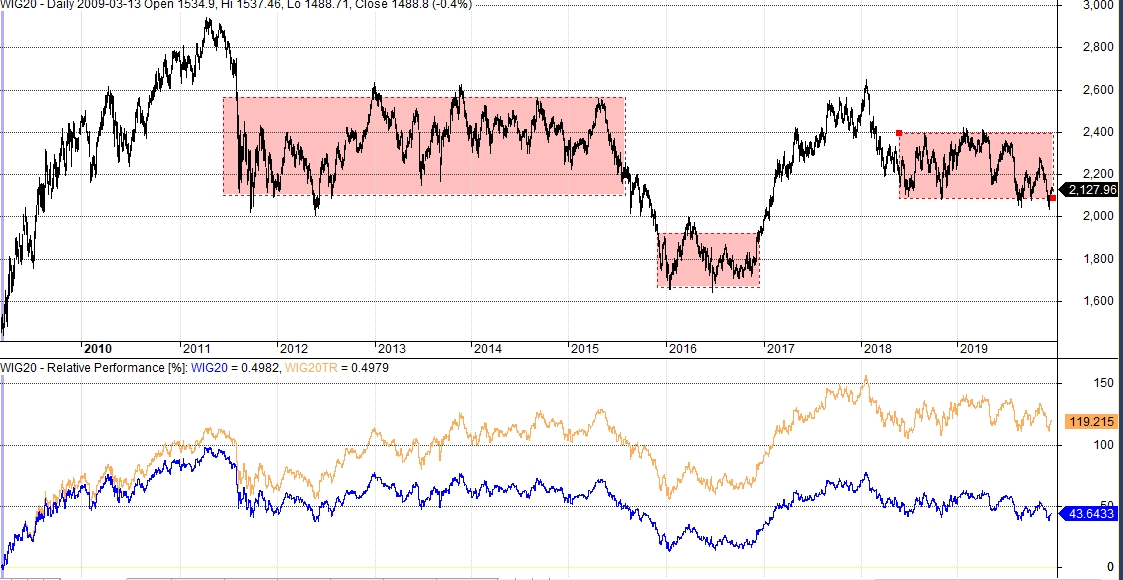

Spójrzmy na wykresy stóp zwrotu z dwóch indeksów WIG20 oraz WIG20TR. Pierwszy z nich jest indeksem cenowym, odzwierciedla wyłącznie zmiany cen akcji, drugi pokazuje również wartość wypłacanych dywidend. Jego przebieg jest podobny do indeksu WIG, który również uwzględnia dywidendy i w dużej części największe spółki mają w nim wysoki udział. Od dołka w 2009 roku do chwili obecnej WIG20 wzrósł 43,8 procent. To niezbyt imponujący wynik, jak na okres ponad dziesięcioletni. W tym samym czasie z wypłaconych dywidend inwestorzy trzymający portfel akcji z WIG20 zyskali by ponad drugie tyle – zmiana wartości WIG20TR to 119 procent. Średniorocznie 3,4 procent kontra 7,6 procent. Ta druga wartość jest zbieżna z oczekiwanym długoterminowym zyskiem z akcji. Ta pierwsza… Szkoda gadać. To świetnie, że polskie przedsiębiorstwa zarabiają i część tych zysków wypłacają później w formie dywidend. Wydaje się jednak, że to zbyt mało.

Nie chcę nawet sytuacji na naszej giełdzie z ostatniej dekady porównywać do innych rynków, ale patrząc na przebieg indeksu widzimy że proporcja trendów (spadkowych lub wzrostowych) do trendów horyzontalnych nie wygląda zbyt ciekawie. Przez ponad dziesięć lat indeks WIG20 w trzech trendach bocznych poruszał się łącznie przez około 79 miesięcy, czyli 6,5 roku.

Naturalnie w czasie tych bocznych trendów pojawiają się kilkumiesięczne fale wzrostowe i spadkowe, podczas których wartość indeksu potrafi się zmienić o 200-300 punktów (10-15 proc), to jednak może być wystarczające dla doświadczonych traderów, ale nie przyciągnie nowych inwestorów, którzy potrzebują czegoś znacznie bardziej atrakcyjnego, czyli linii systematycznie pnącej się w górę. Dopiero wtedy wyobraźnia jest w stanie podsycać pragnienia o zyskach, rozbudzać (zdrową) chciwość i motywację do inwestowania lub spekulacji.

[Photo by Benjamin Combs on Unsplash]

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przewrotnie spróbuje się nie zgodzić z panem Betteridge 🙂

* S&P 500 TR (USA, dochodowy, USD): 2001-01-02 O 1785.86, 2019-12-30 C 6533.91

* WIG (POL, dochodowy, PLN): 2001-01-02 O 17567.90, 2019-12-30 C 57832.88

* USD/PLN: 2001-01-02 O 4.12, 2019-12-30 C 3.79767

* buy&hold w XXI wieku/Polska w PLN to +229% [57832.88 / 17567.90 – 1]

* buy&hold w XXI wieku/USA w PLN to +237% [6533.91 * 3.79767 / (1785.86 * 4.12) – 1]

* te kilka procent na przestrzeni ~19 lat raczej nie przekreśla Polski

Panowie blogerzy, jak się nazywa bias polegający na tym, że opisujecie duże obsunięcia na wielkich zwycięzcach, a nie stosujecie tego schematu do WIG? Za parę lat możemy przecież zostawić USA daleko w tyle jak Sidiar Netfliksy i inne bestie.