Powoli zbliżamy się do ciekawego momentu w tegorocznej historii rynków, w którym indeksy rynków bazowych mają szansę znaleźć się w największym odchyleniu od paniki z końcówki zeszłego roku. Efektem powinno być największe odchylenie globalnych indeksów od WIG20 i związana z tym szansa dla byków w Warszawie.

Przypomnimy, iż w 2018 roku, w okresie okołoświątecznym uwaga Wall Street i świata skupiała wokół wojny celnej, recesyjnych obaw i strachów przed regulacją sektora technologicznego. Efektem była niemal paniczna wyprzedaż, która zaowocowała kreśleniem rocznych minimów przez indeksy amerykańskie na chwilę przed świętami, a w przypadku niemieckiego DAX-a na chwilę przez zakończeniem roku. Do rocznicy dołków, a zarazem największego odchylenia indeksów od zeszłorocznych minimów, zostało oczywiście kilka sesji, które mogą zmienić układ sił, ale jeśli indeksy z USA i niemiecki DAX utrzymają obecne poziomy, to zmiany procentowe w skali 12 miesięcy będą prezentowały się następująco: S&P500 +35 procent, DJIA +30 procent, Nasdaq Composite +41 procent (!) i DAX +29 procent.

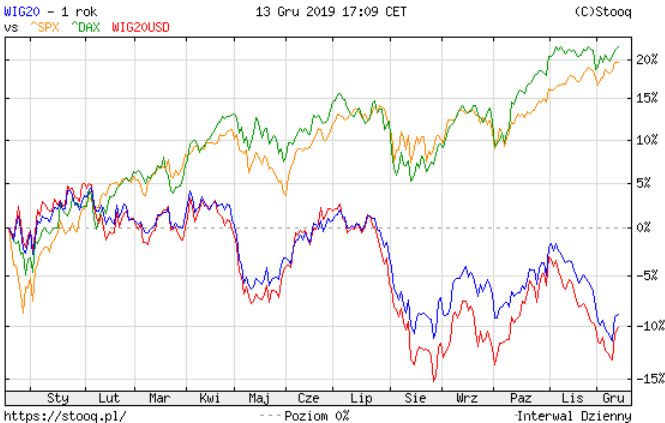

Niezależnie od tego, z jak niskiej bazy liczone są wzrosty uderzenie popytu jest na tyle mocne, iż zachęca do przemyślenia szans byków na rynkach bazowych w 2020 roku i zwyczajnego szukania alternatywy dla związanych z tym ryzyk. I tu pojawia się nasz WIG20. Wprawdzie w grudniu 2018 roku WIG20 nie kreślił razem ze światem swojego dołka – odbicie pojawiło się w końcówce października w rejonie 2082 pkt. i wobec tego dołka wzrost WIG20 wynosi teraz około 1,5 procent – ale ówczesna, relatywnie lepsza postawa od świata w połączeniu z relatywnie gorszą postawą w tym roku powoduje, iż kiedy świat ma szansę być w największym odchyleniu od zeszłorocznych dołków, zmiana WIG20 w perspektywie 12 miesięcy będzie wynosiła około -5 procent.

Inaczej mówiąc WIG20 znalazł się teraz w położeniu, w którym odchylenie od dobrej postawy indeksów rynków bazowych staje się skrajne, co idealnie łączy się z przymusem kreślenia scenariuszy na przyszły rok. Nie możemy wiedzieć, na ile trwały byłby napływ kapitałów szukających alternatywy dla głównych rynków, ale zapowiedziana ostatnio stabilizacji polityki monetarnej w USA – brak zmian w cenie kredytu do końca 2020 roku – będzie sprzyjała stabilizacji dolara do złotego. Jeśli dołożyć do tego fakt, iż w perspektywie year-to-date WIG20 jest jednym z najsłabszych indeksów na świecie, to trudno nie zadać pytania: czy w grudniu 2019 roku polskie blue chipy nie są jednym z najlepszych zakładów na bliską przyszłość? Osobiście, pierwszy raz od wielu lat, odczuwam przymus większej obecności na rynku w Warszawie i pokusę zapakowania IKE i IKZE w WIG20 do granic rocznych limitów.

(źródło: stooq.pl)

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Po ostatnich komentarzach Pana pt. Ratuj się kto może sądziłem że nie ma Pan IKE czy ikze a jednak nie skreśla Pan inwestycji w Polsce.

Nie mam IKE i IKZE, ale jeszcze jest czas do końca roku, żeby założyć.

Inna prezentacja tego odchylenia (2019 ytd, ~wig20trusd):

https://www.justetf.com/en/market-overview/the-best-country-etfs.html

Dzięki! Puszczę dalej ten wykres na naszym koncie TT.