Zaryzykuję bez obaw stwierdzenie, że czwartkowe posiedzenie Europejskiego Banku Centralnego i nadciągające w tym tygodniu posiedzenie FED to najważniejsze obecnie wydarzenia dla rynków.

A w takim razie wypada je uwiecznić jakimś wykresem.

Odchodzący niebawem z Europejskiego Banku Centralnego Mario Draghi miał w zasadzie proste zadanie przez te lata: zasypać rynek gotówką skupując aktywa. Aktywa zostały skupione, ale czy z pozytywnym skutkiem? Koniunktura w strefie Euro słabnie od miesięcy, a w najważniejszej gospodarce – niemieckiej – mamy zapaść: dwa kwartału ujemnego PKB i indeks koniunktury ZEW poniżej zera pierwszy raz od lat.

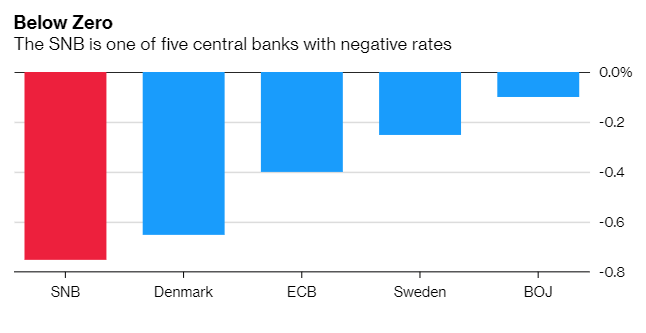

W takim razie nie zdziwiła nikogo zapowiedź dalszego skupu aktywów po wakacjach i cięcie stóp procentowych, które i tak szorują w okolicach ujemnych, jak zresztą w kilku innych gospodarkach, co pokazuje poniższy diagram z Bloomberga:

Dziwnym trafem owa marność gospodarki nie przeszkadza indeksowi DAX rosnąć od miesięcy. Dlaczego? Jednym z powodów jest właśnie „hazard moralny” podany na tacy inwestorom, czyli gotowość ECB do interwencji. Co ciekawe już w czasie konferencji Draghiego indeks DAX mocno spadał. Powód? Otóż Draghi ośmielił się przy okazji zapowiedzi interwencji głośno powiedzieć, że król jest nagi, czyli gospodarki europejskie kuleją.

Ale ciekawe jest jeszcze co innego: profesjonaliści finansowi mówią, że niewykluczone, iż ECB zacznie skupować również… akcje europejskich korporacji, lub może raczej obejmujące je ETFy. I jest dla takich działań owych ekspertów poparcie, ponieważ w tej polityce niskich stóp zmienił się mocno krajobraz finansowy i skup powinien ponoć zmotywować zarówno spółki jak i ich akcjonariuszy.

Ale czy to jakaś nowość? Japoński bank centralny ma już połowę rynku ETFów indeksowych, Chiny skupują akcje przez państwowe fundusze, Szwajcarzy kupują papiery po całym świecie. Czy dekadę temu komuś przyszłoby do głowy, że banki mogą bezkarnie „drukować pieniądze” i skupować masowo papiery wartościowe bez skutków ubocznych w postaci inflacji, eksplozji długu i utraty zaufania?

Cóż, zmieniły nam się paradygmaty w tym świecie znane z podręczników. Gorzej, jeśli pomyśleć co w tej sytuacji można jeszcze zrobić gdy nadejdzie rzeczywiście kolejny kryzys w mega skali. Bo za chwilę nie będzie już nic do skupowania, a ile można obniżać ujemne stopy? Będzie rozdawana bezpośrednio gotówka? Czy może dojdą działania, o których nawet jeszcze nie śnimy?

W podobnej atmosferze w tym tygodniu spotkają się członkowie Komitetu Otwartego Rynku w USA, aby być może już teraz uciąć stopy jeśli nie 0,5 punktu procentowego, to przynajmniej 0,25. Giełdy w USA na przemian dyskontują to jeden, to drugi scenariusz, mocno rosnąc lub spadając, dodatkowo w takt raportów finansowych spółek.

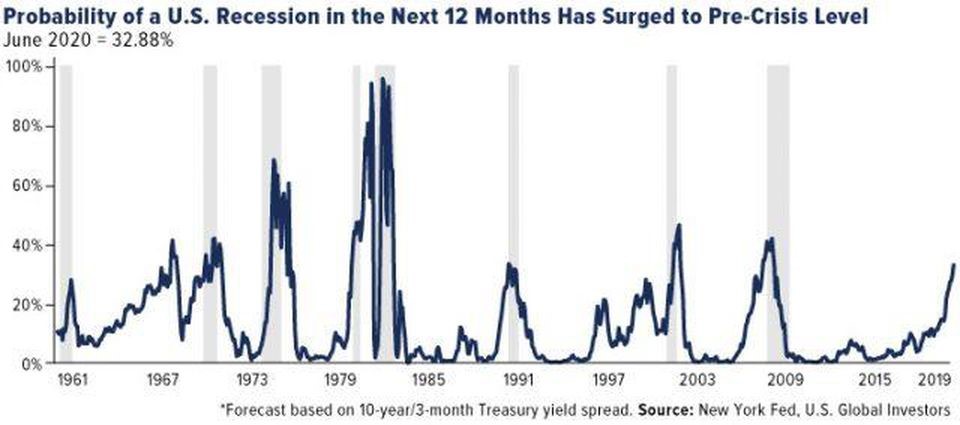

FED ponoć przeraził się swoją własną, poniższą prognozą recesji:

Gospodarka doszła w tym modelu do poziomu, od którego w wielu przypadkach, choć nie wszystkich, następowała recesja (obszary zacieniowane). A w takiej sytuacji już wcześniej szef FED zasugerował otwarcie sezonu obniżek stóp.

Można zapytać na ile ten model jest wiarygodny i co takiego złego dzieje się rzeczywiście w gospodarce USA? Owszem, nastroje spadły, ale PKB szybuje wysoko na poziomie 2-3%, bezrobocie jest rekordowo niskie, sprzedaż idzie nieźle, zamówienie rosną, zyski korporacji nieco stopniały, ale tam nie ma dramatu.

A poza tym firmy wcale nie potrzebują niższych odsetek od kredytów, i tak topią się w nadmiarze gotówki po dekadzie prosperity. Jeśli już, to potrzebują spokoju w handlu z Chinami i Europą, czy w stosunkach z Koreą i Iranem. Tego nie da im FED. Przypomnijmy, że niemal-bessa sprzed pół roku zaszła z powodu właśnie wojen celnych i fikołków dyktatora Korei. To była jedna z tych bess bez recesji.

Wall Street czeka na te obniżki stóp jak na zbawienie. Dominuje przekonanie, że to pozwoli wywindować się indeksom jeszcze wyżej, ponad i tak rekordowe poziomy. Niewykluczone, że tak będzie, to przecież przekonania inwestorów ustalają kursy giełdowe i nie ma znaczenia, co na ten temat krzyczą zaprawieni w bojach eksperci od zarabiania. A przecież stóp nie obniża się, ponieważ jest tak dobrze, ale dlatego, że za zakrętem czai się coś niedobrego.

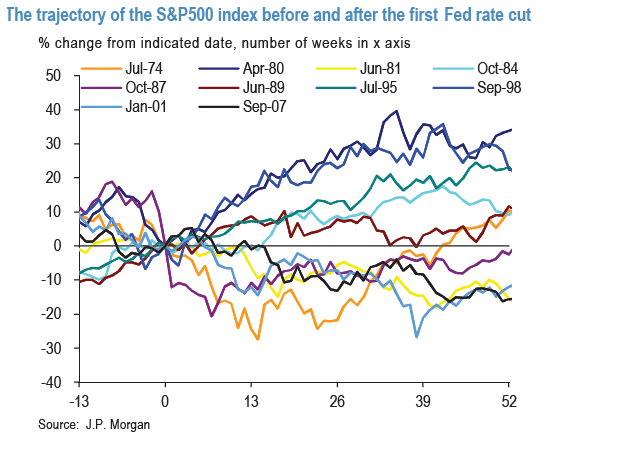

Przypomnijmy więc, że krótko po ostatnich dwóch cięciach stóp giełdy amerykańskie z hukiem spadły. Chociaż wcześniej nie było to regułą, co pokazuje poniższy wykres przebiegów indeksów tuż przed i po pierwszej z serii obniżek:

Punkt ‘0’ na osi poziomej to moment pierwszej obniżki. Tylko czy poprzednie takie akcje da się porównać z tymi w obecnym świecie nowych paradygmatów?

To nawet nie wygląda jak ratowanie gospodarki, to jest pompowanie giełd w 100%. Rachunek i tak kiedyś za to przyjdzie…

—kat–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zastanawia mnie, skoro banki centralne skupują akcje/ETFy za wydrukowane pieniądze, to czy nie warto jednak iść ich śladem i za swoje (już nie drukowane ;-)) również kupować akcje, mimo wysokich wycen? Dzień, w którym na giełdach dojdzie do bessy/krachu i wyceny mocno spadną z pewnością nadejdzie, czy być może w tym czasie i tak lepiej będzie mieć w portfelu akcje spółek giełdowych, niż gotówkę, którą pewnie zje eksplodująca inflacja. No bo jeśli nie akcje, to co?

ETFy to nie wszystkie akcje, Twoje akcje mogą zbankrutować a ETF nadal istnieć.

Poza tym bank centralny nie przejmuje się pewnie ryzykiem bo w razie czego można zrobić dodruk czegokolwiek albo sciągnąć podatki.