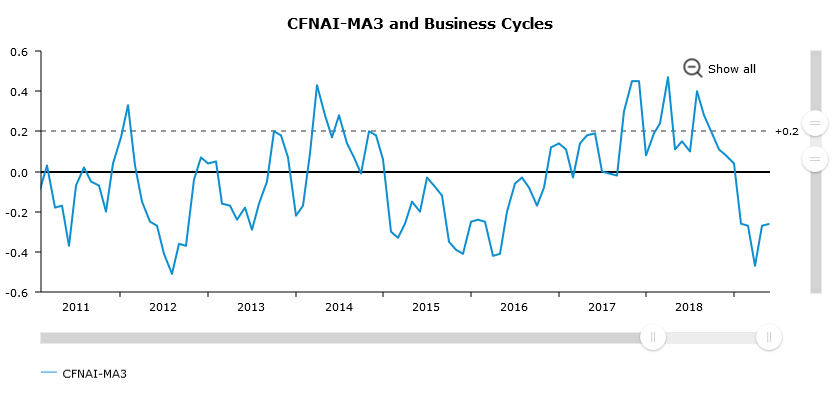

Na blogach, ale też często na naszym koncie twitter’owym, raz na jakiś czas – ostatnio częściej – niemal rytualnie odliczamy kolejne wskaźniki, które ostrzegają przed recesją w USA. Chyba jeszcze nigdy nie odnotowaliśmy wskaźnika Chicago Fed National Activity Index.

Chicago Fed National Activity Index (CFNAI) jest ciekawą latarnią, bo składa się z 85 wskaźników cząstkowych, więc mierzy gospodarkę dość szeroko. CFNAI publikowany jest raz w miesiącu. Ostatni odczyt z 22 lipca dał standardowe w serii negatywne wskazanie. Nic nowego – siódmy z rzędu odczyt poniżej progu 0 – ale do przetrawienia pojawia się kolejne wskazanie, które stoi w sprzeczności z zachowaniem rynków akcji. Szczególnie mocno rozejście się nastrojów na rynkach akcji z kondycją wskaźników widać po Niemczech, gdzie recesyjne wskazania kontrastują z dobrą postawą DAX-a. W istocie dane niemieckie – jak wczorajszy szacunek PMI dla przemysłu – krzyczą recesyjnymi wskazaniami.

W przypadku Wall Street można mówić o mniejszej przepaści między danymi i akcjami (recesja jest ciągle pod znakiem zapytania), ale szykująca się do obniżki ceny kredytu Rezerwa Federalna, gdy indeksy kreślą historyczne maksima muszą wywoływać poszukiwanie wyjaśnień relatywnej siły akcji. Najpopularniejszym kandydatem, który ma generować siłę rynków akcji mimo recesyjnych ostrzeżeń, jest rynek długu. Ujemne rentowności w Europie lub niskie w USA mają powodować, iż giełdy akcji znalazły się w położeniu TINA, która nakazuje kupować inwestorom akcje z braku innych alternatyw. Wedle tej tezy, na rynkach zwyczajnie nie ma gdzie zaparkować dziś pieniądza poza akcjami. W świecie, gdzie trzeba płacić rządom za to, że zechcą wziąć nasze pieniądze po kosztach niższych od inflacji nawet drogie akcje jawią się jako ciekawsze.

(źródło: Federal Reserve Bank of Chicago)

Położenie inwestorów jest dość absurdalne. Z jednej strony stoimy prawdopodobnie na progu nowej fali luzowania polityki monetarnej w skali globu i polityka monetarna nie będzie znormalizowana przez wiele kolejnych kwartałów, jeśli nie lat, a z drugiej gospodarki wysyłają sygnały, iż spółki za chwilę mogą „oberwać” spowolnieniem. Najważniejsze wskaźniki ostrzegają przed recesją i musimy wybierać, gdzie postawić akcenty. Doświadczenie podpowiada, żeby wierzyć korelacjom wskaźników z recesjami w przeszłości, ale nie brakuje suflerów, którzy mówią, iż tym razem jest naprawdę inaczej, a 10 lat luzowania ilościowego i stała obecność banków centralnych na rynku zaburzyła wszystko, na czym opieraliśmy się w przeszłości. Osobiście mam ochotę wysiąść z tego pociągu, ale alternatywą jest tylko gotówka, która… od 10 lat przynosi straty. Witajcie w świecie bez alternatywy.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A może nie jest inaczej (zakładam, że w każdym razie Autor tak nie uważa) tylko zwyczajnie jeszcze „wszyscy” są w miarę ostrożni, pamiętają wciąż ostatni kryzys finansowy bo tak się dał we znaki, więc nawet jak akcje są coraz droższe to jest ręka na pulsie trzymana przez inwestorów a bankierzy centrali są gotowi natychmiast reagować. Widzę to po rozmowach z moimi kontrahentami, bankami, kolegami itd.

Może po prostu przez to właśnie dłużej potrwa cała zabawa, tak żebyśmy prawie wszyscy uwierzyli, że tym razem jest naprawdę inaczej bo AI, bo automatyzacja bo nowa ekonomia i wówczas z „zaskoczenia” przyjdzie nam się zmierzyć z tematem np wyższej inflacji, kredytów studenckich w U.S., kryzysu zadłużenia w Chinach, Włoszech itp. W każdym razie interesujące czasy mamy:)

Dlaczego bez alternatywy? Jeżeli spodziewamy się spadków na giełdach, a gotówka nam nie leży, możemy kupić różniaste indeksy nastawione na spadki akcji lub na surowce. Możemy wartość przechować, przez podejrzane czasy, np w złocie.

Wydaje mi się, że alternatyw jest sporo.