Twórcza destrukcja to kluczowy mechanizm wolnorynkowego systemu kapitalistycznego odpowiadający za szybkie rozprzestrzenianie się korzyści postępu technologicznego i tworzący impulsy wspierające wspomniany postęp.

Komentowaną w mediach oznaką mechanizmu twórczej destrukcji jest zmieniający się skład listy największych korporacji pod względem kapitalizacji. Wystarczy porównać zestawienie z 2000 roku i 2018 by na własne oczy przekonać się o sile twórczej destrukcji:

Takie ćwiczenie intelektualne ma dużą praktyczną wartość. Obserwowane na bieżąco zmiany wydają się przebiegać relatywnie wolno. Wielu przedsiębiorców i inwestorów przekonanych jest, że absolutnie nic nie jest w stanie zagrozić pozycji rynkowej sektorowych liderów. Tak jak wydawało się nieprawdopodobne, że pojawi się sieć społecznościowa, która zdetronizuje Myspace tak obecna pozycja Facebooka może wydawać się „nie do ruszenia”. Podobnie jak pozycja rynkowa liderów w innych branżach. Okazuje się, że perspektywa czasowa o długości dwóch dekad wystarczy by wyrobić sobie bardziej realistyczne wyobrażenie o sile i skali zachodzących zmian.

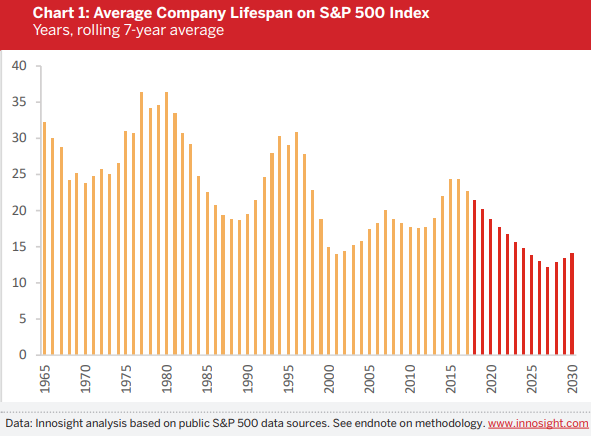

Analitycy firmy konsultingowej Innosight badają indeksową długowieczność korporacji tworzących najważniejszy amerykański indeks akcyjny S&P 500. Długowieczność rozumianą jako przeciętny okres obecności firm w indeksie S&P 500. Okazuje się, że pomiędzy 1964 a 2016 rokiem przeciętny okres obecności firm w indeksie zmniejszył się z 33 do 24 lat. Według prognoz Innosight w 2027 roku ten wskaźnik osiągnie wartość 12 lat.

Przy utrzymaniu obecnego tempa fluktuacji należy oczekiwać, że w następnej dekadzie wymienionych zostanie połowa firm tworzących indeks SP500. W ostatnich latach około 25 firm opuszcza i zasila indeks SP500 każdego roku.

Warto podkreślić, że wspomniane zmiany nie są głównie wynikiem problemów biznesowych firm lecz działań akwizycyjnych – zarówno ze strony innych korporacji jak i ze strony funduszy typu private equity. Firma może opuścić indeks S&P 500 gdy popada w problemy finansowe i następuje spadek jej kapitalizacji rynkowej. Może się także rozwijać relatywnie wolno i zostać zastąpiona przez korporacje szybko zwiększające skalę prowadzonego biznesu i zwiększające dzięki temu wartość rynkową. Opuszczenie indeksu może być efektem działań konsolidacyjnych – spółka jest przejmowana przez swojego rywala albo łączy się z nim. Może być także efektem aktywności inwestycyjnej firm typu private equity.

Tak więc skala fluktuacji na rynku akcyjnym zależy nie tylko od postępu technologicznego, obejmującego także innowacje w dziedzinie modelów biznesowych ale także od tempa działań konsolidacyjnych i warunków na rynku finansowym, które determinują aktywność firm private equity. Według Innosight wszystkie te trzy elementy wspierać będą w następnej dekadzie tempo zmian.

Co to oznacza dla inwestorów? Być może inwestorzy stoją przed koniecznością ponownego zdefiniowania idei „kupowania spółek na wieczność”. Zmieniające się warunki rynkowe mogą skłonić inwestorów do częstszego analizowania pozycji konkurencyjnej posiadanych w portfelu spółek – przede wszystkim pod kątem zagrożeń spoza sektora, w którym spółka operuje. Takie firmy jak Amazon, Airbnb czy Netflix pokazały, że największe zagrożenie może nie pochodzić od tradycyjnych rywali spółek w jej sektorze ale ze strony zewnętrznych firm skutecznie eksperymentujących z zupełnie nowym modelem biznesowym.

Od strony praktycznej wspomniany trend może skłonić inwestorów do badania anomalii rynkowych generowanych przez dodawanie i wycofywanie firm z indeksów giełdowych i sprawdzenia czy można je wykorzystać do stworzenia strategii inwestycyjnej.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zawsze mnie zastanawiało, a w kontekście tych informacji nurtuje mnie to jeszcze bardziej, dlaczego uznaje się inwestowanie w indeks za pasywne? Przecież de facto jest to inwestycja w koszyk, który zmienia się na podstawie określonych zasad i jak widać obecnie, modyfikowany jest coraz dynamiczniej. Czym to się różni od stosowania (bezpośrednio lub poprzez fundusz) jakiejkolwiek innej strategii inwestycyjnej opartej o podobne kryteria (kapitalizacja, sektor, płynność, itp)?

@ Mikołaj

To nie jest inwestowanie idealnie pasywne ale na pewno bardziej pasywne niż tradycyjne inwestowanie aktywne. Przy indeksach, które stawiają sobie za cel odwzorowanie szerokiego rynku można argumentować, że jest to wystarczająco pasywne (tym bardziej, że idealnie pasywne dla drobnego inwestora mogłoby być zbyt kosztowne – łatwiej kupić indeksowy ETF niż robić koszyk kilku tysięcy spółek).

Warto jednak pamiętać, że indeksy z reguły przegrywają trochę z "prawdziwym" szerokim rynkiem.