Wszyscy zapewne słyszeliśmy o katastrofie samolotu Boeing 737 MAX 8 i zamieszaniu, jakie wywołało uziemienie floty tych samolotów na najważniejszych rynkach. Dobry moment, żeby rzucić okiem na perspektywy rynku lotniczego, które właściwie gwarantują, iż akcje Boeinga podniosą się z tego spadku, bo… świat nie ma alternatywy.

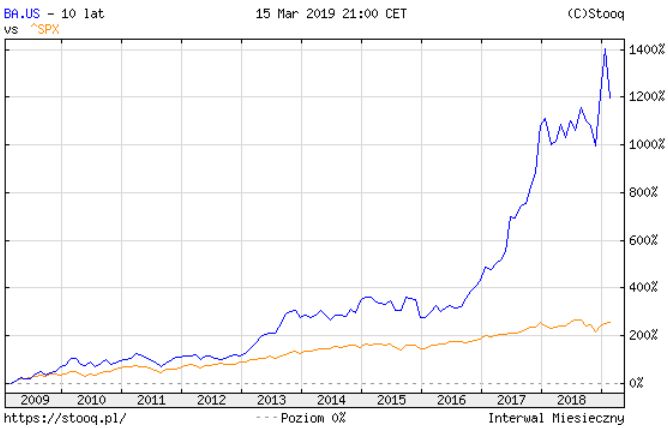

W środę akcje Boinga sięgnęły poziomu najniższego od momentu katastrofy (363 USD) i były o 18 procent tańsze od szczytu osiągniętego na początku marca, gdy za akcje płacono 446 USD. Spadek może jawić się jako dramatyczny, ale trzeba umieścić przecenę w znacznie szerszej perspektywie, którą jest 10-letnia historia ceny Boeinga na tle rynku. Wykres z serwisu stooq.pl doskonale oddaje sukces, jaki odnieśli inwestorzy szukający swojej szansy na akcjach spółki. Boeing bije rynek w sposób, który zawstydza najgorętsze spółki i jest faktycznie jedną z najciekawszych inwestycji pokryzysowej dekady.

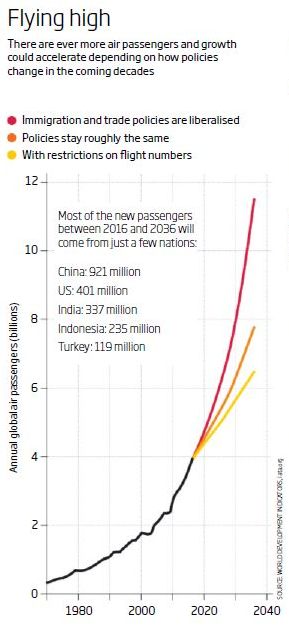

Idę o zakład, iż wielu inwestorów śledzących rynek nie wiedziało o tej rakiecie w indeksie DJIA i skupiało się na akcjach spółek nowych technologii. Prawda jest jednak taka, iż Boeing – i generalnie spółki lotnicze – są w awangardzie nowych technologii i mają przed sobą świetlaną przyszłość. Wykres z tygodnika The Scientist pokazuje projektowany wzrost liczby pasażerów w zależności od tego, jak będą kształtowały się przepisy emigracyjne. Przy utrzymaniu dzisiejszego trendu w następnych dwóch dekadach liczba przewożonych pasażerów właściwie ulegnie podwojeniu i podwojeniu ulegnie też zapotrzebowania na samoloty.

Już dziś linie lotnicze muszą czekać na samoloty nawet trzy lata. Wprawdzie na horyzoncie widać już nowego gracza z Chin, ale zbudowanie zaufania będzie wymagało dekad, które już dzisiaj oferują Boeing i Airbus. Spadek akcji Boeinga przypomina oczywiście o potrzebie dywersyfikacji. Osobiście o inwestowaniu w spółki lotnicze lubię myśleć, jak o inwestowaniu w spółki farmaceutyczne. Raz, na jakiś czas pojawi się wydarzenie, które wstrząśnie pojedynczymi walorami, ale tendencje rynkowe i demograficzne zwyczajnie nie pozwalają ignorować szans, jakie dają obie branże w całości.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Panie Adamie a jak ocenia Pan atrakcyjnosc polskich gieldowych firm farmaceutycznych?Moja uwaga ostatnio kieruje się na Celonpharme.