Kolejny sekret w tym cyklu stanowi pewnego rodzaju paradoks, ponieważ czynnik w największym stopniu odpowiadający za zyskowne inwestowanie zabiera najmniej miejsca w edukacyjnych materiałach.

6. Nie ma sukcesu w inwestowaniu bez zdobycia PRZEWAGI

W tym cyklu wspominałem już o przewadze (pozytywnej wartości oczekiwanej w sensie statystycznym) w punkcie, w którym wskazywałem na jej niedostateczne ujęcie w poradnikach wszelkiego typu. Tego rodzaju brak oznacza więc zarazem deficyt stosownej wiedzy u aspirujących inwestorów, a przede wszystkim traderów. A za tym idzie w takim razie, nieco wypaczony proces praktyki i nabywania w jej trakcie stosownych umiejętności.

O przewadze stworzyłem kiedyś mini cykl na tych blogach -> „FAQ-Przewaga„, ale nigdy o niej nie dość z tego co obserwuję w dyskusjach i własnych doświadczeniach z innymi traderami, z którymi pracowałem. Sytuacja wygląda tak, że albo o przewadze nie wiedzą nic, a jeśli wiedzą to nie mają pojęcia jak się do niej skutecznie zabrać. Skoro więc zdradzam sekrety, o których w materiałach zwykle cicho, w takim razie poniżej stworzyłem mały katalog, który dotyczy właśnie tajemnic przewagi:

- Przewagę najprościej ustalić wykorzystując wzór podany w linkowanym wyżej wpisie, jednak trudno ją wyliczyć bez posiadania wyników transakcji, a skąd ma je posiadać początkujący? W takim wypadku przybliżoną przewagę można wyliczyć na podstawie symulowanych transakcji na danych z przeszłości.

- Wzór na przewagę można sprowadzić do uproszczonego, logicznego twierdzenia: przewaga to nadwyżka łącznych zysków nad stratami we wszystkich transakcjach (z uwzględnieniem kosztów prowizji i poślizgów); proste, a jakże trudne w realnym zastosowaniu! Liczy się realny zysk, a nie pokonywanie benchmarków.

- Brak przewagi wypracowanej z przeprowadzonych w dowolny sposób symulacji na danych (w czasie rzeczywistym lub z przeszłości), lub w ogóle nie ustalenie jej przed przystąpieniem do realnego inwestowania, oznacza najczęściej poniesienie prędzej czy później strat na rachunku, z bankructwem włącznie.

- Uzyskanie przewagi w grze na rachunku demonstracyjnym nie musi oznaczać tego samego w realnej grze. Różnica tkwi w jakości decyzji podejmowanych pod wpływem stresu i emocji.

- W uproszczonych nieco założeniach przewagę można osiągnąć na 2 podstawowe sposoby:

(I) Systematyczny

Składają się na nią obiektywnie zdefiniowane kryteria zajmowania i zamykania pozycji, stosowane w sposób metodyczny, tak aby uniknąć wpływu losowości na wynik końcowy. Źródłem przewagi jest model zapisany w kody, równania.

(II) Intuicyjny

Składają się na nią obiektywne kryteria w połączeniu z indywidualnym, subiektywnym osądem inwestora odnośnie egzekucji transakcji. Ten mix może w skrajnym przypadku składać się tylko i jedynie z każdorazowych, doraźnych decyzji inwestującego. Źródłem przewagi są umiejętności (ang. skills) inwestującego stosowane w czasie rzeczywistym.

Najprostszy przykład Systematycznej przewagi to naprzemienne przecięcie się 2 średnich jako sygnał kupna i sprzedaży, pod warunkiem, że generuje to zyski w dłuższym terminie.

Dla łatwego porównania przykład Intuicyjnej przewagi to kupno przecięcia się 2 średnich i do tego zamknięcie pozycji zależne od indywidualnych ocen inwestora.

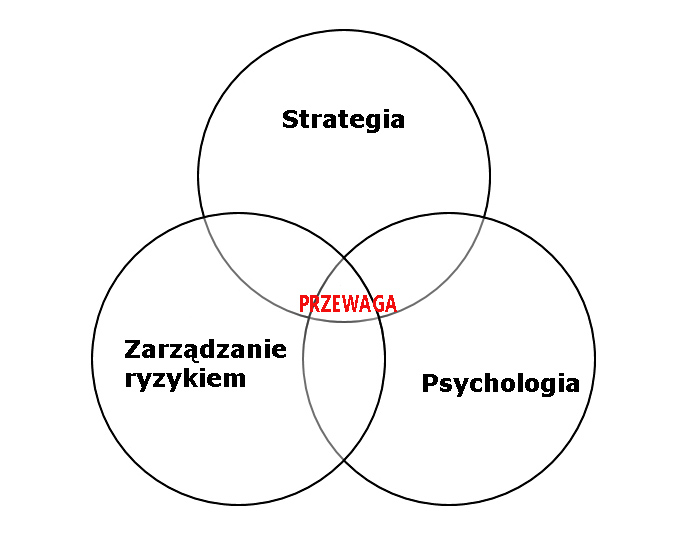

- Każdy ze sposobów na swoje wady i zalety, dlatego trudno jednoznacznie wskazać, który rodzaj przewagi miałby być w jakiś sposób „lepszy”. Aby to ocenić potrzebna jest analiza większej ilość czynników decyzyjnych. „Najprostszą” drogę do przewagi pokazuje poniższy diagram:

- Najlepszą nawet przewagę można unicestwić złym zarządzaniem kapitałem („money management”), czyli przede wszystkim nieodpowiednim doborem wielkości pozycji, jak też brakiem dyscypliny i mentalnej adaptacji.

- Poznanie samego pomysłu na zajęcie pozycji, bo tak to zwykle robi się w materiałach edukacyjnych, nie stanowi przewagi! To jedynie wstęp do niej.

- Na podstawie konkretnego pomysłu otwierania pozycji można uzyskać przewagę, lecz nie jest to wcale gwarantowane, zależy przede wszystkim od reszty czynników budującej pełną strategię, czyli: zamknięcia pozycji, zarządzania ryzykiem i wielkością pozycji. Prosty test: jeśli 100 traderów będzie posługiwać identycznym pomysłem na zajmowanie pozycji, uzyskamy 100 różnych wyników, od zysków po straty. Prawdopodobnie ok 80 z nich straci.

- Nie istnieje dobry przepis na nauczenie się uzyskiwania przewagi, który można tak po prostu zaimplementować. by zyskownie inwestować. W inwestowaniu Intuicyjnym potrzeba do tego setek transakcji robionych wg jakiegoś planu, który można wraz z doświadczeniem modyfikować. W inwestowaniu Systematycznym przewagę modeluje się w testach danych i pisaniu kodów.

- Istnieje szereg pomysłów, które mogą służyć jako baza do budowania przewagi na sposób Systematyczny lub Intuicyjny; Analiza Techniczna czy Fundamentalna to tylko jedne z nich.

- Typowo Intuicyjny sposób uzyskiwania przewagi rzadko jest prosty do wykrycia ze względu na elastyczne, trudne do sparametryzowania kryteria podejmowania decyzji; zwykle objawia się dopiero w trakcie realnego inwestowania, powodując pewien dysonans: nie inwestuję gdyż nie wiem, czy posiadam przewagę; nie odkryję przewagi, dopóki nie zacznę inwestować. Dlatego zaczynanie od niskich kwot wielkości pozycji w realnym inwestowaniu jest pożądane.

- Przewaga może zniknąć z czasem, rynki ewoluują i burzą przez to dotychczasowe relacje między dynamiką kursów. Nawet jeśli w jakiś materiałach znajdziemy pełen przepis na osiągnięcie przewagi, jej wartość może być po latach znikoma.

- Zależnie od rodzaju wypracowanej przewagi, nie musi ona dawać pozytywnych wyników na innych rynkach, instrumentach czy w innych horyzontach czasowych. Dwóch inwestorów otwierających w tym samym miejscu pozycję w przeciwnych kierunkach może uzyskać przewagę w tej transakcji – np. jeśli jeden kasuje zyski błyskawicznie, drugi grając długoterminowo poczeka na odwrót rynku.

- Autorzy materiałów edukacyjnych zwykle nie podają przepisów na pełną przewagę. Motywów może być kilka, jak choćby:

a/ niechęć do jej ujawniania,

b/ brak wiedzy o możliwości uzyskania przewagi w danej metodzie,

c/ przewaga jest trudna do ustalenia ze względu na intuicyjny (subiektywny) sposób zarządzania ryzykiem.

- Wielu skutecznych traderów nie jest w stanie opisać w detalach skąd bierze się ich przewaga. Ona często tkwi po prostu w ich umiejętnościach i kompetencjach. Tak samo np. utytułowany golfista nie będzie w stanie zdiagnozować u siebie skąd u niego ta trafność. To zawsze wynik przede wszystkim lat uważnej, kreatywnej praktyki i wnioskowania na podstawie błędów, które są wspomagane czasem talentem. Na szczęście w przewadze chodzi tylko o zyski, a nie zdobywanie pucharów.

Wymieniłem, mam nadzieję, najważniejsze czynniki, które wiążą się ze zjawiskiem przewagi. Niezbyt optymistyczne? Zależy jak kto do tego podejdzie. Zmotywowanych nie powinno zniechęcać. A poza tym – to wszystko powyżej to niestety chleb powszedni w tym biznesie, a nie anomalia…

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.