Wykres to dość trywialny i często spóźniony oraz zawodny sposób wykrywania rynku niedźwiedzia na giełdach jeśli porównamy go do metody przedstawionej niżej.

Instytucje finansowe robią to na zasadzie agregacji czynników ekonomicznych i finansowych, i to w niemal algorytmiczny sposób.

Pokażę to na dwóch przykładach.

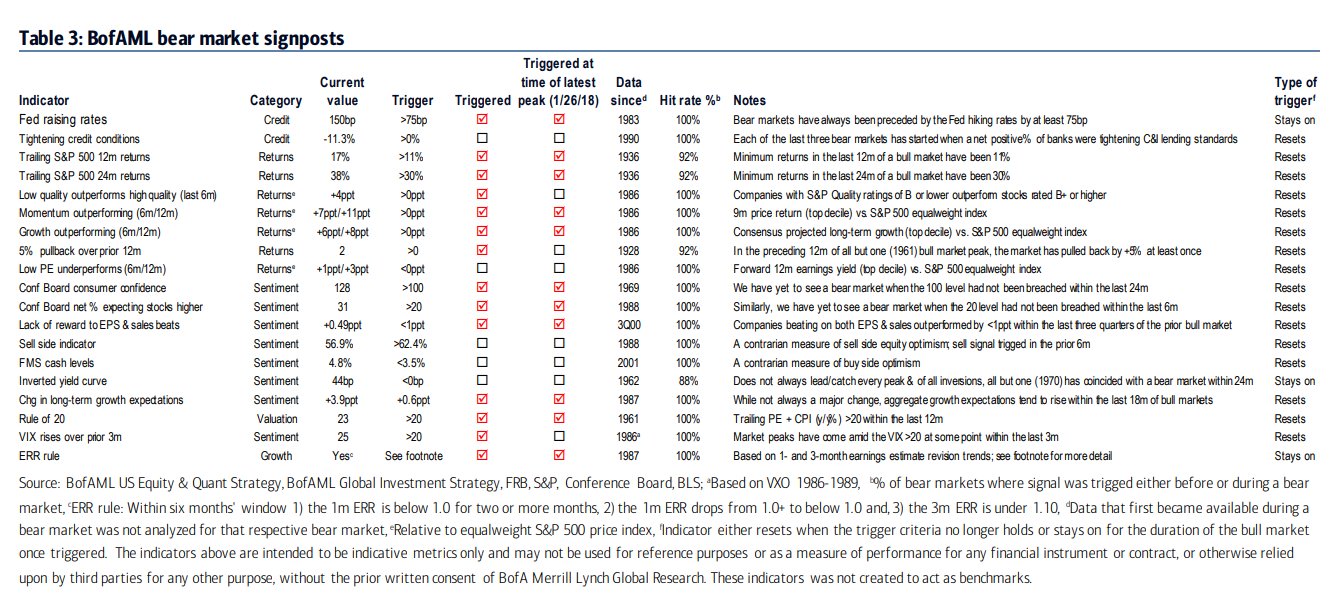

Pierwszy pochodzi z Bank of America Meryll Lynch, w którym analitycy co kilka miesięcy sprawdzają i publikują swoją check-listę zawierającą wszystkie czynniki świadczące o możliwym szczycie koniunktury na akcjach i przesłankach startu bessy. Taka lista pojawiła się w ostatnim tygodniu i postanowiłem pokazać ją szerszemu audytorium na naszych blogach wraz z krótkim omówieniem.

Oto i ona:

Pierwsza kolumna z lewej zawiera wszystkie najbardziej prawdopodobne wg banku wskaźniki bessy, a przedostatnia kolumna bardzo krótko rozwija ich znaczenie.

W kolumnie „Current value” mamy podany aktualny odczyt każdego z czynników, a kolumna „Trigger” (po polsku – wyzwalacz), to poziom odniesienia, którego przekroczenie dokłada się do przesłanek powstania bessy. W kolumnie „Triggered” czerwone ptaszki potwierdzają, który ze wskaźników przekroczył już punkt krytyczny (wyzwalacz). Kolejna kolumna z czerwonymi ptaszkami pokazuje to samo z poprzedniego odczytu (tu pół roku temu). Doszły od stycznia jak widać dodatkowe 2 czerwone ptaszki.

„Data since” pokazuje od kiedy są dostępne dane do tych obliczeń, a „Hit rate %” wskazuje w jakim procencie przypadków dany czynnik pokazywał w przeszłości bessę. W większości razów zawsze dochodziło do przekroczenia punktu krytycznego (wyzwalacza).

Dla przykładu w pierwszym wierszu mamy „podwyżki stóp przez FED”. Punkt krytyczny następował wtedy gdy łączne podwyżki sięgały ponad 75 punktów bazowych. Obecnie mamy ich 150.

Najnowszy wskaźnik, który przekroczył punkt krytyczny to fakt tego, że inwestorzy, szczególnie w funduszach, odwracają się od blue chipów w stronę spółek o niższej jakości.

Obecnie 14 z tych 19 punktów posiada czerwony ptaszek. To 74%. Teoretycznie więc dopiero zbliżamy się do szczytu hossy. To dochodzenia może trwać nawet miesiącami wg statystyk (aż do 21 miesięcy), co może jeszcze dać zarobić posiadaczom amerykańskich akcji czy indeksów.

Podczas 6 z ostatnich 7 bess wszystkie wskazane w tabeli czynniki przekroczyły punkt krytyczny albo blisko szczytu, albo już po rozpoczęciu bessy (ilość wskaźników rosła z czasem). Przy samym szczycie przekroczenie zanotowało od 80 do 100% z nich, co pokazuje kolejna tabela ze statystykami zrobiona przez BofAML w styczniu przy poprzedniej prezentacji (dlatego jest tam stary odczyt 68%, aktualnie 74% jak wspominałem):

***

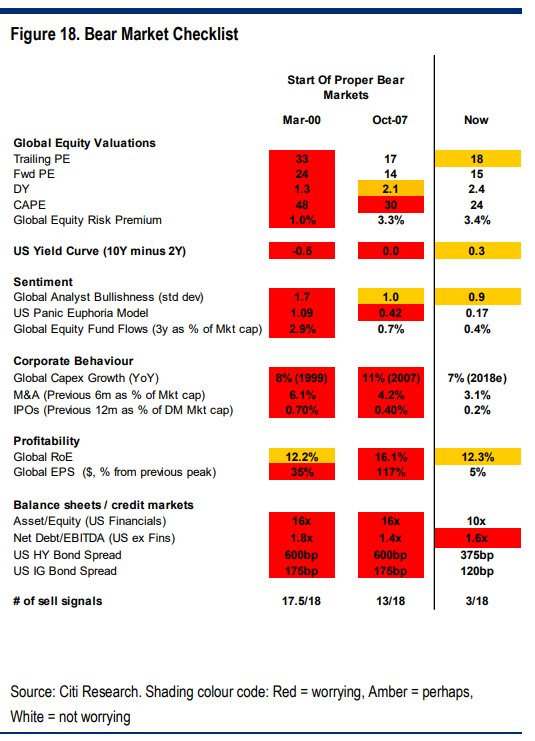

Drugi podobny przykład pochodzi z Citi Bank, ale dotyczy szerzej całego świata:

Ponownie z lewej mamy wszystkie wskaźniki wymienione w grupach. Kolejne kolumny to odczyt ich podczas bessy z 2000 i 2007 roku oraz dziś.

Jak widać nie wszystkie odczyty musiały osiągnąć stan alarmowy (czerwony kolor) aby bessa zaistniała. W 2007 roku wystarczyło 13 z 18. Obecnie tylko 3 palą się na czerwono, a 4 są bliskie wygenerowania sygnału alarmowego (kolor miodowy). Teoretycznie to nadal za mało w sensie statystycznym, żeby mówić o stanie bessy na świecie. Taki stan tabeli w City jak dziś oznacza wg nich jedno: nadal kupować każdą korektę!

I to ostatnie może się wydawać dziwne w kontekście spadających rynków „emerging” lub nawet pogrążających się w bessie jak w Azji. Intuicyjnie wyczuwamy, że coś tu zgrzyta. Podsunę więc 2 możliwe wytłumaczenia:

1. Spore korekty lub niewielkie bessy na giełdzie wcale nie muszą oznaczać, że źle się dzieje w całej gospodarce. Weźmy chociaż Polskę – ochy i achy agencji ratingowych a także dane makro wcale nie współgrają z ponurymi nastrojami na giełdzie. Kapitał jest po prostu zasysany przez rynki rozwinięte, przede wszystkim w USA, uważane za bezpieczniejsze.

2. Rok 1998 jest niemal kopią tego co mamy teraz w sensie technicznym, niekoniecznie przyczynowym. Wówczas przez Azję, potem Amerykę Południową i Rosję przetoczyła się fala kryzysu, której towarzyszyła bessa (u nas również). To wówczas Rosja ogłosiła niewypłacalność, co pogrążyło (nie)sławny fundusz LTCM. W USA indeksy zaliczyły wówczas tylko głębszą korektę, nie ulegając bessie. Wypisz, wymaluj, możemy mieć powtórkę.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo ciekawy wpis. Mała poprawka: Od ostatniego odczytu 3 a nie dwa wskaźniki zostały wyzwolone : Low quality outperforms high quality, 5% pullback, VIX rises