Jeszcze raz zagłębimy się w zmiany indeksu WIG20 podczas regularnej sesji na tle jego zmian „w nocy”, czyli z sesji na sesję.

Jak wspominałem w poprzednim wpisie, pokażę bardzo prosty filtr, jeden z dziesiątków jakie można zastosować, który pomoże wydobyć więcej nieefektywności w tych danych i spróbować je z zyskiem zastosować w praktyce.

Ten filtr to… kierunek poprzedzającego ruchu. I stosujemy go w następujący sposób:

Wariant 1/ Sesja

Jeżeli otwarcie sesji dzisiaj nastąpiło po kursie wyższym niż zamknięcie wczoraj to na otwarciu dzisiaj kupujemy indeks WIG20.

Mamy więc nocny ruch wzrostowy (tzw. ukrytą lukę wzrostową).

Pozycję zamykamy dzisiaj na koniec, czyli na tej samej sesji co jej otwarcie.

Wariant 2/ Noc

Jeżeli zamknięcie sesji dzisiaj nastąpiło po kursie wyższym niż otwarcie dzisiaj to na zamknięciu dzisiaj kupujemy indeks.

Mamy więc kupno po typowo wzrostowej sesji.

Pozycję zamykamy na otwarcie kolejnej sesji (trzymamy pozycję na noc).

Wyniki:

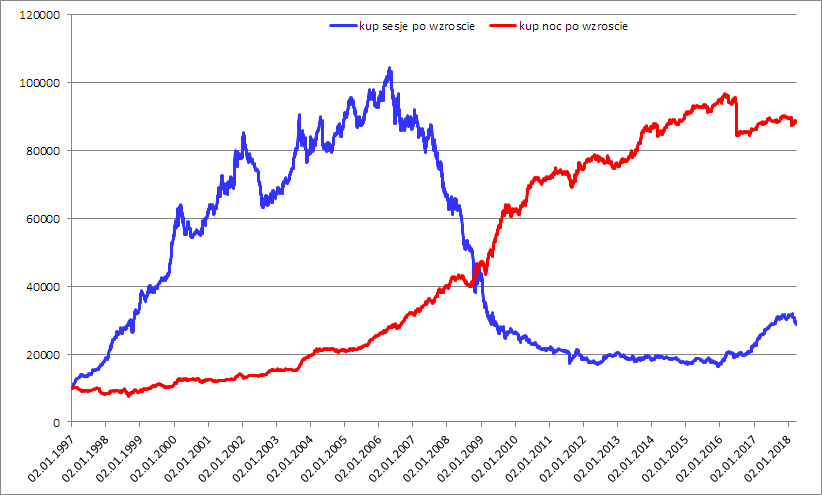

Policzyłem sumaryczne zmiany takiej inwestycji w obu wariantach. Pokazuję je na wykresie poniżej. Zakładamy dla uproszczenia, że za każdym razem wszystkie dostępne środki zostają użyte w transakcji i że kapitał początkowy to 10.000 PLN:

Źródło danych: bossa.pl

Zmiany są liczone brutto, czyli nie odejmowałem kosztów prowizji ani poślizgów w realizacji zlecenia. Chodzi bowiem o pokazanie czystego efektu wynikającego z tej nieefektywności rynkowej.

I cóż tam widzimy? Obraz mniej więcej podobny do tego z poprzedniego wpisu, ale z jednym, i to dość zasadniczym wyjątkiem. Pokazuje go czerwona krzywa, która jest sumarycznym zyskiem z inwestycji „w noc” (na zamknięcie sesji wzrostowej).

Oto bowiem jeżeli sesja regularna zamyka się wzrostami, i tylko wzrostami, to jeśli kupowalibyśmy indeks WIG20 po kursie zamknięcia w takich dniach, osiągnęlibyśmy całkiem przyzwoity zysk brutto. Łącznie od 1 stycznia 1997 roku do dziś wyniósłby on 784%. I to przy całkiem akceptowalnym ryzyku. W zasadzie widać na tej krzywej kapitału tylko jeden dość niebezpieczny moment – w 2016 roku. To się zdarzyło jednego dnia. A był to dzień … głosowania na brexit. Kupiona wówczas na noc pozycja przyniosła kolejnego dnia sporą stratę na otwarciu. To ostrzeżenie, by nie dokonywać tego rodzaju transakcji w naprawdę newralgiczne dni. Gdyby nie to, zysk sięgnąłby ponad 900%. Proszę bowiem zobaczyć jak gładko tego typu strategia przechodziła wszystkie bessy.

Zupełnie inny obraz pokazuje krzywa niebieska czyli kupowanie otwarcia sesji na WIG20, jeżeli wypada ono powyżej zamknięcia poprzedniej sesji. Ponownie do 2006 roku mieliśmy piękne kontynuacje wzrostów w takim scenariuszu. Od tamtego roku urwało się to gwałtownie. Co oznacza, że sesje po dobrym otwarciu kończyły się najczęściej spadkami. Rynek otwierał się zbyt optymistycznie, a potem nurkował. Ostatnio ten schemat nieco osłabł, co w sumie pozwoliło na zysk 195% łącznie od 1997 roku.

Testowałem też wchodzenie na rynek tylko po uprzednio spadkowych ruchach w obu wariantach, ale wyniki były rozczarowujące, po ok. 80% strat na każdym.

Gdyby chcieć zrobić z tego strategię, największym problemem byłoby uchwycenie punktów otwarcia i zamknięcia sesji. Ale da się to zrobić zleceniami z limitem na GPW, pewnie dużo gorzej na forex. Liczy się jednak przede wszystkim efekt tego, czego można się z większym prawdopodobieństwem spodziewać na sesjach i między nimi. A tu ponownie możemy się bogacić śpiąc.

CDN

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.