W zakończonym tygodniu ceny na rynkach akcji przesuwały się znów dynamicznie. Dwutygodniowe wyciszenie, po okresie skokowego podniesienia zmienności, zostało zakończone i DJIA leciał na południe sesjami, w trakcie których spadki owocowały opowieściami z historii.

Osobiście na rynku lubię operować raczej procentami niż magicznymi granicami, psychologicznymi barierami czy równymi poziomami. Kiedyś lubiłem obrażać się na rynek, który nerwowo lub euforycznie przyjmował przebicie jakiegoś równego poziomu. Zwyczajnie nie potrafiłem zrozumieć, jak można stawiać np. stoploss na jakimś tam poziomie w oderwaniu od procentowej wartości kapitału zaangażowanego na rynku lub w danej transakcji. Z czasem nabiera się jednak szacunku do ludzi na rynku, którzy stają się rynkiem i arbitralnie mówią „wychodzę na 2500 pkt. lub wchodzę na 2400 pkt”.

Stale jednak trafiam na porównania, które wywołują ból głowy. W minionym tygodniu w branżowych mediach pojawiły się wspominki krachu z 1987 roku. Wyzwolicielem porównań był 500-punktowe tąpnięcie DJIA w trakcie sesji czwartkowej. Oczywiście telewizje branżowe i serwisy rynkowe zaczerwieniły się breakingnewsowo krzycząc „DJIA spada o ponad 500 punktów”. Do gry wkroczyli „historycy” przypominający, iż w czarny poniedziałek Dow stracił 508,32 pkt. Oczywiście nigdzie nie było prostego porówna, iż 500 pkt. z 2500 pkt. jest zupełnie innym 500 pkt. od 500 pkt. z 25000 pkt. Liczyło się tylko „500 punktów”. Fakty były mniej ważne.

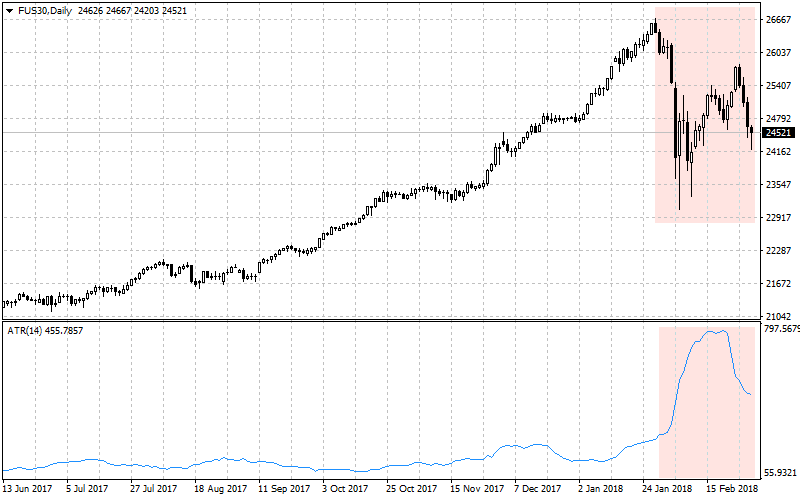

Jeśli spojrzeć na wykres DJIA – poniżej CFD na indeks z naszej platformy bossafx.pl – to w zakończonym tygodniu zmienność raczej spadała, a dynamiczne sesje były jednak cieniem spadków z początku lutego. Tydzień nijak miał się do tygodnia, który wystraszył rynek tąpnięciami z początku zakończonego miesiąca. Media lubią jednak dramaty i jak tylko pojawia się okazja do krzyczenia na czerwono, to będą krzyczały przywiązując nas do ekranów i odwołując się do emocji. Spojrzenie na poniższy wykres w kontekście zmienności (wskaźnik ATR i korpusy świec dziennych), pokazuje w jakiej suszy przez rok musiały operować media w czasie nudnej i jednokierunkowej hossy i jak bardzo dobrze „robi im” wzrost zmienności.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.