Bardzo ciekawa informacja wypłynęła kilka dni temu z działu analiz banku JPMorgan – otóż TYLKO 10% obrotów na dzisiejszych giełdach w USA realizują inwestorzy, posługujący się typową Analizą fundamentalną.

Za to komputerowy trading (quants wszelkiego rodzaju) wraz z pasywnym indeksowaniem stanowi aż 60% obrotów. W takich warunkach fundamentalne wyceny akcji nie mają szans przełożyć się efektywnie na ich kursy. To dobrze czy źle? Cóż, zależy jaką optykę widzenia przyjąć. Jeśli patrzyć na wspomniany w poprzednim wpisie, „napompowany” wskaźnik P/E Shillera, to praktycznie nie ma to aż takiego znaczenia, szaleństwa i bańki są związane z giełdami od zawsze. Ta ciekawostka wskazuje jedynie jak bardzo świat analityczny oraz decyzyjny się zmienił i jak mocno straciło na znaczeniu tradycyjne podejście do analizy rynków. Coraz częściej zmiany na giełdzie tłumaczy się przez pryzmat tego, co robią komputery, mechaniczne podejście i systematyczne style inwestycyjne (trendfollowing, smart beta, opcje) niż fundamentalna ocena. To one łatwiej napędzają spekulacyjne bańki, nie zważają bowiem na fundamenty.

Wróćmy jednak do temperatury obecnego rynku w USA, która z kolei mocno implikuje zachowania pozostałych giełd światowych. To, że akcje są drogie w relacji do wielu wskaźników, nie przeszkadza, by nie mogłyby być jeszcze droższe (choćby o 50% jak szacuje Shiller). Niejeden inwestor z niedługim stażem ma więc świetną okazję przyjrzeć się jak powstaje spekulacyjna bańka. Jednym z wyznaczników tego dmuchania balonika jest medialna niemal-cisza. Nagłówki nie krzyczą z pierwszych stron serwisów hiobowymi newsami, jeśli już to błyszczą entuzjazmem, nie ma harmideru, krzyków i histerycznego ruchu, nikt nie skacze z okna, a ostrzegający przed przesadnymi kursami analitycy już dawno zostali uznani za niegroźnych wariatów (sam widzę ten balon więc chyba zaliczam się do nich 😉 ).

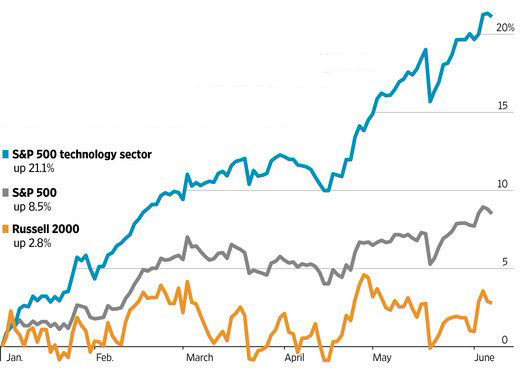

Największy wpływ na wysoki poziom indeksów i kursów akcji, nadmierny wobec zysków spółek, ma ostatnio Wielka Piątka spółek technologicznych. Kiedyś było to tzw. FANG (Facebook, Apple, Netflix, Google- teraz Alphabet), dziś mówi się raczej o FAAMG (dochodzi Amazon, a Microsoft zastępuje Netflixa). Goldman Sachs szacuje, że FAAMG posiada ok. 13% w indeksie S&P 500, ale odpowiada aż za 37% jego wzrostów w tym roku. Te proporcje w technologicznym NASDAQ to: 42% udziału i 55% odpowiedzialności za wzrostu indeksu. Wall Street Journal opublikował taki wykres pokazujący tegoroczne wzrosty całego sektora technologicznego na tle S&P 500 i Russel 2000:

Moda to część odpowiedzi.

Spółki z FANG czy FAAMG wyglądają na silne i dość stabilne, notowane powyżej średniej P/E dla całego rynku (chociaż dla Netflixa i Amazona te wskaźniki są gdzieś w kosmosie). Z jednej strony kupowane są przez aktywne fundusze dla podkolorowania wyników zarządzania, z drugiej padły ofiarą masowej indeksacji rynków. Miliardy płynące od aktywnych funduszy do pasywnych i ETFów powodują, że największa część z tego strumienia idzie właśnie na zakup FAAMG, a to z powodu wysokiego udziału w indeksie i proporcjonalnie większego przez to popytu. Trzeba więc mieć świadomość, że to właśnie stąd również kapitał będzie najszybciej uciekał w razie kłopotów na rynkach. W zasadzie jednak bardziej niż o bańce na spółkach technologicznych trzeba mówić o bańce z indeksowaniem. Tam właśnie znajduje się chyba obecnie największa rzesza najmniej uświadomionych i najmniej gotowych na spadki inwestorów, którzy chyba nie do końca rozumieją ryzyko swojego postępowania.

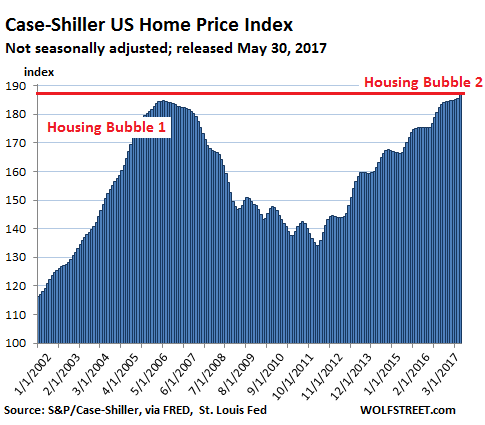

Jednak wskaźnik P/E dla sektora technologii jest dopiero na drugim miejscu. Wyższy, i to o 50%, jest udziałem sektora … nieruchomości. Kolejna prawdopodobna bańka również świetnie ilustruje się kolejnym wskaźnikiem wymyślonym przez Shillera, do spółki z Case’m. To indeks cen domów w USA, którego nazwa bierze źródła od nazwisk twórców. Istnieje kilka jego wersji, w poniższej mamy opcję najbardziej szeroko pokrywającą zasięgiem całe Stany Zjednoczone, nie uwzględniającą inflacji (choć przy obecnym jej poziomie różnicy specjalnej nie ma):

Indeks cen domów wyrównał poziom osiągnięty tuż przed ostatnim potężnym kryzysem na rynku nieruchomości, który wstrząsnął całym światem, a jego skutki odczuwamy do dziś (skup aktywów przez banki światowe – kolejne źródło nierównowagi). Ówczesny poziom nazywamy dziś bańką, jak nazwać poziom obecny w takim razie? Faktem jest, że kredyty i oparte o nie derywaty znajdują się dziś w innych rękach, ale ludzkie nawyki się nie zmieniają, co najwyżej ewoluują w nieoczekiwane kierunki (jak przechytrzyć system). To nie musi być epicentrum kolejnej destabilizacji, ale i tak prochu w tej beczce sporo.

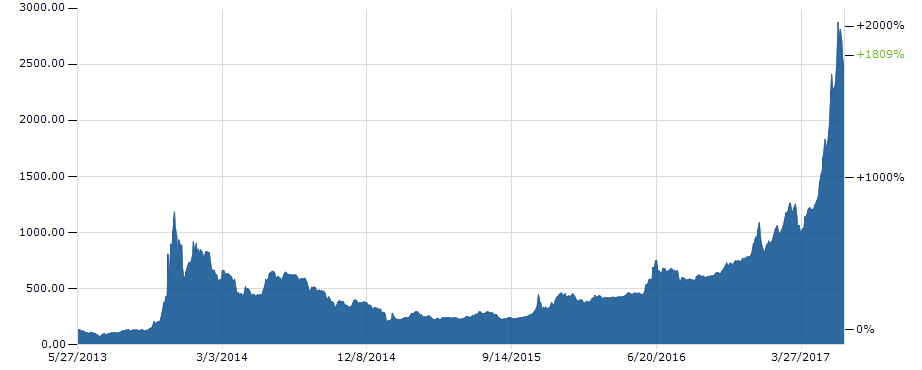

Potencjalnym źródłem trzęsienia finansowych gruntów mogą być za to kryptowaluty, które powstają jak grzyby po deszczu (trochę ponad 100 na dziś), z Bitcoinem jako okrętem flagowym. Gdyby ktoś chciał sobie wyobrazić jak wyglądała Tulipmania, holenderska wersja typowej bańki spekulacyjnej sprzed 200 lat, to wystarczy popatrzeć jak zmieniają się kursy właśnie Bitcoina (zaczerpnąłem z businesinsider.com):

Bez wątpienia ma on swoje zalety i zrobił przydatną rewolucję, pytanie tylko czy inwestorzy do niej dorośli. Kłopot w tym, że jego prawdziwą wartość trudno ustalić, wszelkie więc analizy mogą być obarczone sporymi błędami. Typowego parytetu jak dla walut nie sposób znaleźć, bardziej zachowuje się on jak typowy towar, wyceniany siłami podaży i popytu. Zresztą z tego powodu inwestorom grozi schizma. Część chce zrobić z niego typowy pieniądz i emitować monety, część woli przejęcie roli złota. Wojna nadchodzi. To, że Bitcoin stał się dla funduszy i analityków aktywem inwestycyjnym na niemal równych prawach z innymi klasami aktywów, można odtrąbić jako prawdziwy sukces. Jednak jego popularność może teoretycznie doprowadzić do podobnego finału jak w przypadku cebulek tulipanów, co byłoby tylko z korzyścią dla notowań (stabilizacja), ale być może magiczne myślenie „tym razem jest inaczej” zaprowadzi do niespodziewanych odkryć. Np. czy w przypadku światowego kryzysu to właśnie Bitcoin nie stanie się miejscem ucieczki, zastępując właśnie złoto w roli emocjonalnej przechowalni? Czy ograniczona podaż nie wpłynie na jego zupełnie inne postrzeganie i wycenianie? Czy może jednak inne kryptowaluty wprowadzą nadpodaż i nadmierną inflację oczekiwań i skończy się wszystko „tak jak zwykle”? Tak czy inaczej, inwestorów czeka sporo rozczarowań, nawet jeśli twierdzą, że ryzyko mają wkalkulowane…

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

》 Tak czy inaczej, inwestorów czeka sporo rozczarowań, nawet jeśli twierdzą, że ryzyko mają wkalkulowane…

Załóżmy, że w Chicago w roku 1900, mieszka niejaki Dżon Roback, polski robotnik, który oszczędnością i pracą zdołał zgromadzić na końcie tysiąc dolców.

Załóżmy, że ma możliwość kupna indeksu amerykańskiej giełdy i postanawia zainwestować trzysta dolców z myślą o swoich prawnukach.

Jak wielkie będzie rozczarowanie powiedzmy sześciu prawnuków Robacka, jeśli zechcą sprawdzić aktualną wartość inwestycji poczynionej sto lat temu przez ich pradziadka?

Zgadzam się z Twoimi przemyśleniami (trzeba jeszcze dodać,że mamy nieskończoną ilość 'dodrukowanego' pieniądza, który szuka 'okazji' inwestycyjnych). Kryptowaluty to mega bańka, moi znajomi odchodzą od giełdy akcji na giełdy kryptowalut 'bo tam szybciej rośnie' nie przemawiają do nich opinie że to mega bańka i piramida finansowa.

@kornik,

W latach 1910-1930 to za 20 USD kupowales dzialki pod dom w detroit (z pamietnika polskiego emigranta).

@kamilp

Wnukowie tego imigranta z pewnoscia sa rozczarowani z dlugoterminowej inwestycji poczynionej sto lat temu przez ich przodka, hehe.

A kto chce, niech wierzy ekspertowi w te automaty i w te miliony robione na z codziennym hazardowaniu sie na foreksie.

Ps. Czy mozesz podac autora i tytul? Sadze, ze ta lektura na pewno nie bedzie strata czasu.