Gdyby spróbować odnaleźć najważniejszy motor światowej hossy trwającej od 2009 roku, to można by zignorować wszystkie narzędzia analityczno-prognostyczne poza jedynym, poniżej zobrazowanym.

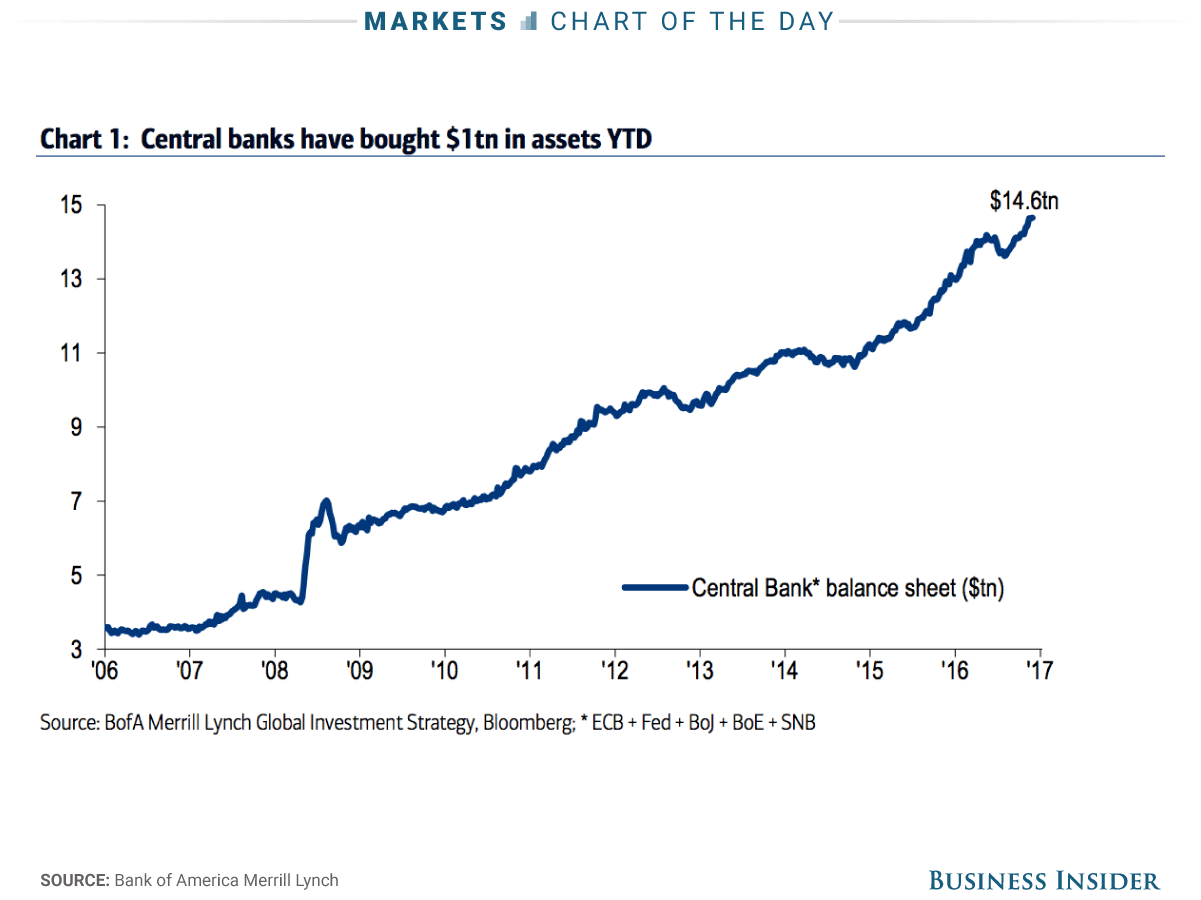

Ten oto wykres pokazuje jak łącznie zmieniały się zakupy aktywów na wolnym rynku, dokonywane przez najważniejsze banki centralne świata – amerykański FED, japoński BoJ, europejski ECB, angielski BoE i szwajcarski SNB:

Łączne zakupy sięgnęły astronomicznych 14,6 biliona dolarów netto, przy czym tylko w tym roku wydano 1 bilion. Kiedy trwał ostatni kryzys w latach 2006-2006, na kontach tych banków leżało tych aktywów o 10 bilionów mniej, po czym FED dał sygnał do zmasowanych zakupów. Celem było nasycenie rynków w łatwo dostępną, tanią gotówkę, po to by wzbudzić gospodarcze ożywienie i przy okazji uratować kilka firm, szczególnie tych zbyt dużych by upaść.

Nie ujęto na wykresie banku Chin. Tam jednak odbywa się wszystko nieco mniej transparentną i pośrednią drogą, ponieważ aktywa skupują po cichu ogromne, państwowe molochy (szczególnie akcje) a gotówkę pompują niebiańsko zadłużone samorządy.

Można powiedzieć, że operacja w jakimś stopniu się udała i pacjent przeżył. Był to jednak dość ryzykowny eksperyment, przed którym chóralnie ostrzegali ekonomiści i liberalne teorie gospodarcze. Finanse państwowe jednak się nie zwaliły, rynek nie wpadł w chaos, inflacja nie skoczyła, trzęsienia ziemi nie było. Powstał za to precedens i politycy mogą tylko się oblizać z zadowolenia. Odtąd świat wielkich pieniędzy nie będzie już taki sam.

To w czym problem?

Przede wszystkim w tym, że te aktywa trzeba będzie kiedyś uwolnić. I już zaczyna się wokół tego kontredans. Dochodzą bowiem pierwsze pogłoski zza kulis, że nadszedł czas pozbywania się tego balastu czyli ściągania na powrót gotówki z rynku. Taka góra pieniędzy nie może przejść niezauważona. I przede wszystkim giełdy ponownie staną się tutaj barometrem nastrojów. Można się bowiem spodziewać, że ceny akcji zaczną spadać, a odsetki od obligacji rosnąć podczas tej operacji odwrotnej wymiany. Taka kolej rzeczy wydaje się być nieunikniona. Ale nie ma co narzekać. Przez 8 lat tani pieniądz nadmuchał piękne balony na giełdach najbardziej rozwiniętych krajów, inwestorzy nie mają prawa utyskiwać na doprawdy sute benefity w postaci wieloletnich wzrostów.

A że za to zapłacą wszyscy, a skorzystali nieliczni? Cóż, niewielu obywateli świata to zrozumiało, skoro amerykańskie stany zubożonych robotników postanowiły pozwolić nowemu prezydentowi jeszcze bardziej wzmocnić ten transfer od biednych do bogatych… Ciekawy w tym kontekście wydaje się być fakt narodzin nowego planu podatkowego, który powinien umocnić zyski spółek giełdowych, funduszy i akcjonariuszy. Praktycznie giełda nie zareagowała. Zdaje się więc, że ta premia jest już w cenach akcji z dobrym zapasem. Kiedy rynek przestaje reagować na optymistyczne fakty, giełda musi być naprawdę zmęczona.

-kat-

(Z powodów technicznych Tomasz Symonowicz pisze dziś z mojego konta – T.)

1 Komentarz

Skomentuj Tomasz Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Poproszę o wykres za ostatnie 30 lat 🙂