Opinia, że inwestorzy na rynku akcyjnym stają się coraz bardziej krótkowzroczni jest popularna nie tylko wśród krytyków rosnącej finansjalizacji gospodarki ale także wśród samych uczestników rynku.

Dosyć często przedstawia się też rosnącą krótkowzroczność inwestorów jako przyczynę, dla której zarządy giełdowych spółek koncentrują całą swoją uwagę na najbliższych kilku kwartałach. Zdaniem części obserwatorów działania prezesów to reakcja na dominujące na rynku, skoncentrowane na krótkim terminie oczekiwania inwestorów.

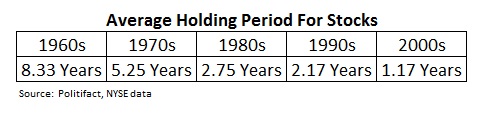

Popularnym argumentem potwierdzającym hipotezę o rosnącej krótkowzroczności inwestorów jest wskaźnik przeciętnego czasu trzymania akcji w portfelu. Natknąłem się na niego w interesującym tekście o spadających kosztach inwestowania, w tym o malejących kosztach transakcyjnych:

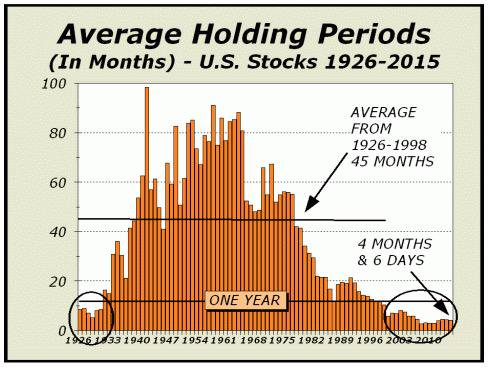

Kurczący się przeciętny czas trzymania akcji w portfelu to także częsty argument na rzecz tezy o wejściu rynku akcyjnego w fazę spekulacyjnej manii – przypominającej atmosferę z końca lat dwudziestych ubiegłego wieku. Przykładem takiego argumentu jest poniższy wykres:

Szczerze mówiąc do niedawna przyjmowałem ten argument jako część konwencjonalnej wiedzy i poza świadomością, że za ten trend w dużym stopniu odpowiada rozwinięcie się zupełnie odmiennej klasy inwestorów (trading algorytmiczny, HFT), niespecjalnie się nad nim zastanawiałem. Do czasu gdy trafiłem na artykuł, który zakwestionował tę konwencjonalną opinię.

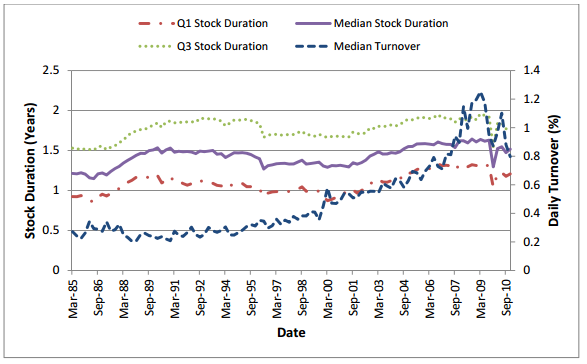

Oczywiście, nie ma wątpliwości, że wskaźnik przeciętnego trzymania akcji w portfelu wyraźnie spadł w ostatnich dekadach. Te dane, udostępniane przez giełdy, są jak najbardziej poprawne. Jeffrey Lonsdale pokazał jednak dane sugerujące, że wspomniany trend nie ma zastosowania w przypadku tradycyjnych inwestorów: na przykład funduszy inwestycyjnych. Lonsdale powołał się na dwa badania, z których wynika, że w ostatnich trzech dekadach okres trzymania akcji w portfelu przez amerykańskich inwestorów instytucjonalnych nie uległ istotnej zmianie. Dane opierają się na informacjach, które inwestorzy instytucjonalni (o aktywach powyżej 100 mln USD) muszą co kwartał przekazywać amerykańskiemu regulatorowi – SEC. Z analizy wyeliminowano akcje spółek o niewielkim udziale inwestorów instytucjonalnych w akcjonariacie i niewielkiej kapitalizacji ale obejmowała około 1300 spółek reprezentujących około 90% kapitalizacji amerykańskiego rynku akcyjnego*. Proszę zwrócić uwagę na fioletową linię na poniższym wykresie, którą pokazuję medianę okresu trzymania akcji w portfelu przez inwestorów instytucjonalnych w latach 1985-2010 (w latach):

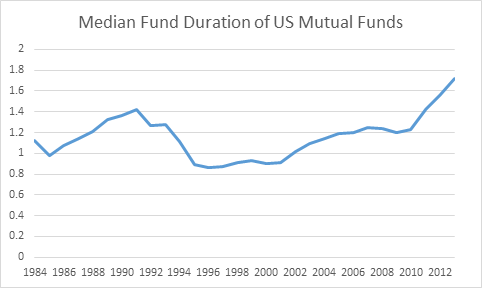

Informacje zawarte w innym badaniu, na które powołuje się Lonsdale, potwierdzają wniosek z wykresu powyżej. Poniższy wykres pokazuje medianę czasu trzymania akcji w portfelu przez amerykańskie fundusze inwestycyjne w latach 1984-2012:

Na pokazanych wykresach nie widać więc rosnącej krótkowzroczności wśród zarządzających amerykańskimi funduszami inwestycyjnymi. Moim zdaniem wspiera to hipotezę, że za raportowany przez giełdy spadek okresu trzymania akcji w portfelu odpowiada albo rosnąca aktywność animatorów rynku albo pojawienie się nowych grup inwestorów, na przykład HFT.

Pokazane wyżej informacje wydały się mi interesujące ponieważ potwierdzają inwestycyjną zasadę, którą od dawna propaguję: zawsze warto „zajrzeć pod maskę” danych, którymi chcemy się posługiwać w procesie inwestycyjnym. Warto sprawdzić co naprawdę pokazują obserwowane dane zamiast przyjmować interpretację narzucaną przez komentatorów, którzy tymi danymi się posługują.

Szczerze mówiąc, wspomniane dane o długości trzymania akcji w portfelach amerykańskich funduszy trochę mnie zaskoczyły bo sądziłem, że spadek kosztów transakcyjnych i wzrost płynności zwiększył aktywność inwestorów. Intuicja podpowiada mi, że ten trend występuje w przypadku inwestorów indywidualnych. W ich przypadek spadek kosztów transakcyjnych i wzrost łatwości dokonywania transakcji (włączenie aplikacji w smartfonie zamiast wizyty w biurze maklerskim albo rozmowy telefonicznej z maklerem) był wyraźniejszy i powinien się moim zdaniem przełożyć na wzrost aktywności. Nie upieram się jednak przy tej interpretacji.

3 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jedna istotna rzecz: popatrz na skale osi Y wykresu ze spadkiem i wykresu instytucjonalnego. W tym drugim przypadku oni caly czas trzymaja się 14 miesięcy. W pierwszym jak sam zaznaczyłeś średnia to 45 miesięcy.

Pod maskę zajrzeli bohaterowie Big short i nic dobrego dla nas z tego nie wyszło.

Ja co miesiąc za stałą kwotę dokupuję fundusze w ramach polisy i one pięknie mi rosną.

@ Deo Gratias

No nie wiem czy nic dobrego. Moim zdaniem to dobrze, że dowiedzieliśmy się o tym wcześniej niż później.

@ Rado

Zauważ, że jest to średnia z prawie 100 lat. W tym okresie zaszła potężna rewolucja tele-informatyczna. Natomiast w ostatnich 3 dekadach tradycyjni inwestorzy wydają się nie ulegać presji krótkowzroczności. Przynajmniej ci instytucjonalni.