W ubiegłym tygodniu Simone Foxman z Bloomberga opisała interesujący przypadek funduszu hedge, który osiąga w ostatnich latach fenomenalne rezultaty lecz jednocześnie generuje wyraźne sygnały ostrzegawcze. Wygląda jednak na to, że wielu inwestorom ignoruje wszelkie ostrzeżenia.

Z mojego punktu widzenia najmniej niepokojące są raportowane przez fundusz wyniki za ostatnie trzy lata: 13%, 24% i 91%. Być może tego rodzaju wyniki powinny wzbudzać wątpliwości. Należy jednak oczekiwać, że wśród tysięcy zarządzających znajdą się managerowie, które takie przykuwające uwagę stopy zwrotu wypracują. Nie traktowałbym spektakularnie wysokich stóp zwrotu w trzyletnim okresie jako dowodu na posiadanie przez zarządzającego umiejętności ale nie uznawałbym ich także za dowód oszustwa. No chyba, że są częścią sporej grupy krzykliwych sygnałów ostrzegawczych.

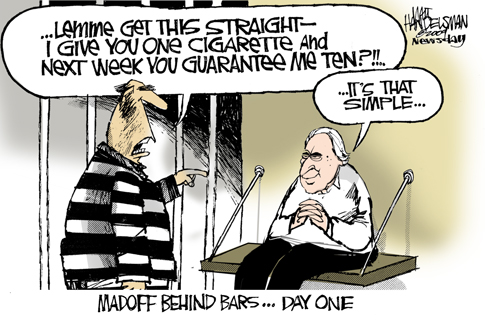

Zacznijmy od gwarantowania kapitału. Zarządzający funduszem Arjun oferuje inwestorom gwarancję kapitału. Warunkiem inwestowania z funduszem jest jednak powierzenie pieniędzy na okres 10 lat. Wycofanie pieniędzy przed tym okresem oznacza utratę 50% zainwestowanego kapitału. Gwarancja zainwestowanego kapitału w przypadku ryzykownych inwestycji finansowych jakimi są fundusze hedge jest dla mnie dużo poważniejszym sygnałem ostrzegawczym niż spektakularne wyniki. Jeśli połączona jest z niecodziennymi, potencjalnie stawiającymi inwestora w bardzo niekorzystnym położeniu warunkami (jak 10-letnia blokada środków) to powinna wzbudzić poważne wątpliwości inwestorów.

Jeśli do tego osoba, której inwestor zamierza powierzyć swoje pieniądze nie potrafi w prosty, koherentny sposób wytłumaczyć tego na czym polega jej strategia inwestycyjna to sygnał ostrzegawczy zostaje wzmocniony. Zarządzający Arjun wyjaśnia, że w arkuszu kalkulacyjnym stworzył algorytm, który wynajęci programiści zapisali w postaci programu generującego sygnały transakcyjne. To nie jest jednak żaden opis strategii inwestycyjnej. Gdy zarządzający wchodzi w szczegóły to wzbudza jeszcze więcej niepokoju. O algorytmie mówi coś takiego: Wszystko co robi, to bazując na ostatnich transakcjach wyszukuje pozycje, które mogłyby zyskać 50% w kilka sekund*. Jeśli w rozmowie z dziennikarzem lub potencjalnym inwestorem zarządzający nie potrafi sensownie wyjaśnić co robi na rynku finansowym, jeśli wyjaśnienia będące odpowiedziami na drążące, dodatkowe pytania nie rozjaśniają sytuacji to wskazana jest daleko idąca ostrożność.

Z nietypowych praktyk biznesowych opisywanego funduszu hedge warto jeszcze wspomnieć o udzielaniu pożyczek pod zastaw zainwestowanych w funduszu pieniędzy. Jeden z inwestorów wykorzystuje te pożyczki be zlewarować swoje inwestycje w funduszu.

Lista sygnałów ostrzegawczych związanych z Arjun nie kończy się jednak tutaj. Od 2013 roku fundusz korzystał z usług trzech firm audytorskich. Lokalny regulator sektora inwestycyjnego w stanie Georgia rozpoczął formalne dochodzenie związane z licznymi nieprawidłowościami dotyczącymi funduszu i spółki, która nim formalnie zarządza. Klienci funduszu nie otrzymują audytowanych wyników funduszu lecz jedynie informacje od samego zarządzającego. Fundusz nie jest w stanie przedstawić wymaganych prawem dowodów, że rzeczywiście jest właścicielem aktywów, których posiadanie deklaruje.

Jeśli do spektakularnych wyników inwestycyjnych dodana zostanie powyższa lista sygnałów ostrzegawczych to sytuacja zaczyna wyglądać niepokojąco podejrzanie. Czy ktoś z czytelników rozważyłby w ogóle inwestowanie w Arjun? Okazuje się jednak, że znalazło się sporo inwestorów, którzy powierzyli Arjun swoje pieniądze**. Foxman przekonuje, że są to głównie drobni inwestorzy indywidualni. Łącznie zainwestowali w fundusz od kilkudziesięciu do kilkuset milionów dolarów. Podaję tak szerokie widełki bo z opisanych wyżej powodów trudno powiedzieć jaka jest rzeczywista wartość aktywów, którymi zarządza Arjun i jak część to pieniądze zewnętrznych inwestorów.

Powstaje więc fundamentalne pytanie: jakich jeszcze sygnałów ostrzegawczych potrzebują inwestorzy w Arjun by dojść do wniosku, że ich inwestycja wygląda bardzo ryzykownie? Arjun niemal idealnie wypełnia listę ostrzegawczą oszustw inwestycyjnych (dodać można charyzmatycznego zarządzającego i bliską więź emocjonalną pomiędzy zarządzającym a inwestorami) a mimo to spora grupa ludzi powierzyła mu swoje środki finansowe. Co więcej są to środki, na których stratę nie mogą sobie pozwolić.

Historie takie jak Arjun pokazują, że edukacyjny aspekt działań regulacyjnych nigdy nie będzie wystarczającą zaporą oddzielającą naiwnych inwestorów od potencjalnych oszustów. Przypadek Arjun sugeruje także, że należy ze sporym sceptycyzmem podchodzić do wielu baz danych w sektorze inwestycyjnym, zwłaszcza tych, które oparte są na samo-raportowaniu. Arjun zwrócił uwagę dziennikarzy Bloomberga ponieważ znajduje się w czołówkach rankingów funduszy hedge w kilku bazach danych (w tym w bazie danych tworzonej przez Bloomberga). Osoby odpowiedzialne za wspomniane rankingi przyznają jednak, że są one sporządzane na podstawie informacji, które nie są niezależnie weryfikowane.

* Oryginalna wypowiedź: “All it does is look at the last trade and calculate trades that would be equivalent of, ‘What if this security increases 50 percent in value in the next three seconds.”’ Nie mam pojęcia czy dobrze przetłumaczyłem tę wypowiedź bo naprawdę nie wiem co robi ten program.

** Część z nich wybrała Arjun bo straciła zaufanie do banków i tradycyjnych dostawców usług inwestycyjnych

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ci, którzy zapewniają im dostęp do rynków, mogą mieć kłopoty w związku z brakiem raportowania podejrzeń (http://www.bloomberg.com/news/articles/2014-01-07/jpmorgan-to-pay-2-6-billion-over-madoff-lapses).

"What if this security increases 50 percent in value in the next three seconds" – z tego wynika iż handluje na penny stock. Jeszcze jeden sygnał ostrzegawczy.

Chyba że są nieznane mi wiarygodne aktywa które mają taka zmienność.

@ Nitpicker

To jest kontekst, w którym "50% w kilka sekund" ma sens.