Dostałem w ostatnim czasie w prezencie kilka książek. Jedną z nich był Świat na rozdrożu, Marcina Popkiewicza.

Przygotowywałem się do tej lektury mentalnie, bo tuż przed wakacjami chciałem nieco odpocząć od tego typu prac – szerokie spojrzenie na gospodarkę, przemysł, rozwój cywilizacji. Jednak zobowiązanie i ciekawość wzięły górę.

Już we wstępie, którego autorem jest Jerzy Rzędowski trafiam na maleńki szantaż.

Czy ta książka spodoba się Tobie? Nie mam pojęcia. Może odłożysz ją w kąt wracając do starej, wygodnej ignorancji. Ale może będzie przebudzeniem i inspiracją.

Nie lubię takiego stawiania sprawy. Bardzo nie lubię, choć rozumiem marketing, którym rządzą się książki. Ale wybór – albo z nami się zgodzisz, albo jesteś ignorantem jest argumentem słabym. Prawdopodobnie z autorem można prowadzić mnóstwo interesujących i na pewno inspirujących rozmów, ale czy sama książka się broni?

Przerwałem czytanie po trzecim rozdziale. W międzyczasie zdołałem zrobić kilka notatek na marginesach (z wykrzyknikami i znakami zapytania), sięgnąłem na półkę po klasyczną antologię Charlesa Kindlebergera Szaleństwo, panika, krach. Historia kryzysów finansowych, odgrzebałem The Golden Constant Roya Jastrama, a w przeglądarce porobiłem sobie zakładki do różnych stron opisujących kryzysy gospodarcze przed XX wiekiem, oraz linki o raporcie Klubu Rzymskiego – Granice wzrostu z 1972 roku (ang. wiki bardziej szczegółowa niż polska https://en.wikipedia.org/wiki/The_Limits_to_Growth). Musiałem zacząć weryfikować na bieżąco to co pisze autor, żeby mi nie uciekło. Nie spodziewałem się, że będzie tak dużo kwestii, co do których mam poważne wątpliwości już na samym początku.

Eksperci od żywności zwracają uwagę, że jeśli chcemy wyżywić rosnącą populację, eliminując widmo głodu, to w ciągu najbliższych 50 lat musimy wyprodukować tyle jedzenia, co w całej historii ludzkości od czasów faraonów.

Czyż nie jest przypadkiem tak, że zupełnie inni eksperci w tym samym czasie zwracają uwagę na ogromną nadprodukcję żywności?

Problem z odwoływaniem się do ekspertów polega na tym, że często nie wiadomo kim są. Bez podania źródeł, tylko stwierdzając “ekolodzy”, “ekonomiści” równie dobrze możemy napisać politycy lub lobbyści. Autor zwraca uwagę na sprzeczne oczekiwania tych różnych grup eksperckich, co chyba nie dziwi, a tylko jeszcze bardziej zwraca uwagę na potrzebę podania źródeł.

Do niedawna przyjmowaliśmy powszechnie za pewnik, że kolejne pokolenia będą żyły coraz dostatniej. Dziś jednak młodzież wielu krajów zauważa, że nie jest w stanie osiągnąć dobrobytu i pewności jutra, które osiągnęli ich rodzice.

Kto przyjmował? Ja nie przyjmowałem. Pamiętam jeszcze PRL. Od lat interesują mnie kryzysy gospodarcze i zauważam tylko tyle, że wystarczy spowolnienie gospodarcze trwające dłużej niż 3 lata, żeby zaczęły się pojawiać obawy o kształt cywilizacji. Plus argumenty o końcu kapitalizmu, granicach wzrostu, standardzie złota i paru jeszcze innych.

No właśnie. Docieramy do kolejnego rozdziału i już po kilku zdaniach wiem, że mam do czynienia ze zwolennikiem powrotu do standardu złota. Dla osób reprezentujących to stanowisko czasy gdy waluty były powiązane ze złotem jawią się niczym mityczna Arkadia, wypełniona szczęściem (i oczywiście złotem).

[gdy istniał system bankowy bazujący na złocie] recesje były krótkotrwałe i dość płytkie, wymuszające na pożyczających poprawę efektywności działań. W ten sposób oparty na złocie rynkowy system bankowy gwarantował stabilność gospodarczą.

Ups. I tyle. Cała historia kryzysów, baniek spekulacyjnych, zawirowań gospodarczych, upadków banków kilkuset ostatnich lat sprowadzona została do zdań, które po prostu są manipulacją albo celowym niedopowiedzeniem. Ciekawe w takim razie, czemu okres 1873-1896 został nazwany Wieloletnią Recesją. Jeśli ktoś potrzebuje szczegółów kryzysów gospodarczych to odsyłam do wspomnianej książki Kindlebergera lub do przejrzenia choćby kilku stron, np. czas trwania różnych recesji w USA i w Wielkiej Brytanii; a tu jeszcze coś z XVII wieku z Niemiec.

Dzisiaj, w świecie chronicznej inflacji, może wydawać się to zaskakujące, ale dopóki pieniądz był powiązany ze złotem, dobrze zarządzane waluty, jak funt szterling czy amerykański dolar, przez stulecia zachowywały swoją wartość praktycznie na nie zmienionym poziomie.

System oparty na złocie działał więc dobrze, inflacja prawie nie występowała, a okresy recesji były krótkie, płytkie i służyły czyszczeniu z nieefektywnych przedsięwzięć biznesowych.

Prawda, jak było pięknie. Szkoda tylko, że historycy rynku zajmujący się zwłaszcza kryzysami, historią złota i pieniądza mają na ten temat nieco inne zdanie.

Sięgnijmy do wydanej w 1977 roku (czyli niedługo po odejściu od standardu złota przez USA) książki Roya Jastrama The Golden Constant.

Istnieje swego rodzaju romantyczna nostalgia za standardem złota, która sprawia, że ludzie mówią: „wszystko wyglądałoby zupełnie inaczej, gdyby pieniądz był powiązany ze złotem”. To ewidentny błąd. Gdy obowiązywał klasyczny standard złota, Anglia oraz Stany Zjednoczone doświadczały zarówno poważnego bezrobocia, jak i silnej inflacji. Jedne z najgorszych kryzysów występowały w Wielkiej Brytanii, właśnie wówczas gdy panował standard złota.

I jak pisze sam Jastram, kiedy ktoś mówi mu, że standard złota był lepszy, on zadaje pytanie – o którym modelu rozmawiamy? Którą z wersji standardu złota obowiązujących historycznie należałoby przyjąć?

Książka Costrama nafaszerowana jest danymi i wykresami (autor był statystykiem) pokazującym historyczne okresy inflacji i równoczesnego spadku siły nabywczej złota. Więc jeśli Marcin Popkiewicz pisze, że w okresach działania pieniądza powiązanego ze standardem złota inflacja prawie nie występowała, to co mam zrobić z danym prezentowanymi przez Costrama? Odzobaczyć?

W USA w okresie od 1808 do 1920 roku mieliśmy cztery okresy inflacyjne trwające łącznie 69 lat i dwa deflacyjne trwające 49 lat.

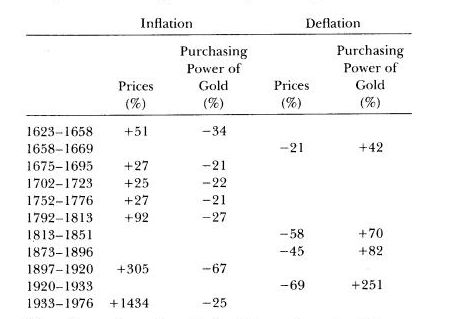

A tu tabela pokazująca, jak w Wielkiej Brytanii z funtem związanym ze złotem “inflacja prawie nie występowała”.

Niestety po tej pierwszej konfrontacji nie mam ochoty na dalszą lekturę Świata na rozdrożu. Prawdopodobnie szukałbym i weryfikował źródła, żeby sprawdzić czy autor nie podkręca swoich tez. Na to szkoda mi czasu. Co więcej mam wrażenie, że w pewnych kwestiach (wzrosty wykładniczy) autor powiela koncepcje Roya Kurzweila poruszone w Nadchodzi osobliwość. To naturalnie nie jest żaden zarzut. Po prostu na razie przesunę książkę Marcina Popkiewicza na kupkę “może kiedyś”.

Zerknąłem jeszcze tylko na wnioski w podsumowaniu i … tak, zgadzam się z autorem. Powinniśmy oszczędzać zasoby, przekształcać świat w poszanowaniu go. Ale to nie jest nic nowego. W 1972 roku konsekwencją publikacji raportu Klubu Rzymskiego (Granice wzrostu) były niemal takie same postulaty. Nic nowego i nic rewolucyjnego. A może po prostu wracam “do starej, wygodnej ignorancji.”

Świat na rozdrożu, Marcin Popkiewicz, wyd.: Sonia Draga, 2012

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Grzegorz, bardzo pozytywna zmiana. Dotychczas Twoje opisy/recenzje powodowały wydłużanie się listy "do przeczytania". Teraz listę można skrócić o jedną pozycję #Popexit 😉

Byc moze popełniam jakiś błąd, bo wszędzie widzę jakieś entuzjastyczne opinie. Może źle, że nie dałem szansy dalej, ale tak jak napisałem, po tylu wątpliwosciach już na początku zbyt dużo czasu weryfikacja by mi zajęła, czy autor mnie nie wkręca.

Choć jego przekonania i poglady jak najbardziej rozumiem

Brawo za rzetelne podejście. Obecnie odnośnie książek, docieram głównie do pochlebnych promowanych recenzji a te, czy książka będzie mi przydatna czy nie, odkrywam na blogach albo w komentarzach zwykłych czytelników.

<<„wszystko wyglądałoby zupełnie inaczej, gdyby pieniądz był powiązany ze złotem”. To ewidentny błąd>>

To takie rozumowanie, że gdy jest źle, to coś trzeba zmienić, coś trzeba zrobić inaczej, odwrotnie. Tylko co? Myślę, że gdybyśmy mieli standard złota to w kryzysie by wołano żeby go znieść. W postpeerelowskim kryzysie, gdy nie byliśmy w Unii, chcieliśmy za wszelką cenę do niej wejść, gdy w niej jesteśmy – rozwiązaniem ma być wyjście. Zcentralizowane finansowanie służby zdrowia? Zdecentralizować! Wprowadzić Kasy chorych, niech konkurują. Nie działa? Zcentralizować, będzie NFZ. Wyłączyć z budżetu, włączyć do budżetu, wprowadzić prywatne fundusze emerytalne, zlikwidować prywatne fundusze emerytalne. Sprywatyzować, zrenacjonalizować, ubruttowić, odbruttowić. Pozwolić na handel ziemią, zabronić handlu ziemią. Wprowadzić gimnazja, znieść gimnazja. I tak dalej, lista dowolnie długa. A problemy jak były tak dalej są… Klątwa jakaś czy co? 🙂