Zabrakło nam kilku punktów w marcu, żeby wejść w techniczną hossę na WIG20 (zaczyna się dopiero +20% od dołka), teraz może być ciężko by choćby zbliżyć się ponownie do tamtych poziomów.

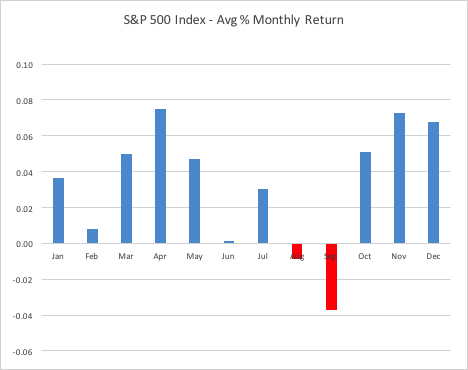

Powodem jest tradycyjnie leniwy okres letni. Jeśli światowe trendy wyznacza USA, to biorąc pod uwagę wieloletnie statystyki, prawdopodobieństwo większych ruchów w najbliższych miesiącach wygląda raczej mizernie. Spójrzmy na poniższy wykres średnich miesięcznych zmian na indeksie S&P 500 od roku 1980:

Źródło: http://jonathankinlay.com

Czerwiec („Jun” na wykresie) to miesiąc o najmniejszej średnio zmianie licząc koniec do początku, co nie znaczy, że nie może nic zdarzyć się w międzyczasie. Lipiec wygląda dużo lepiej, ale tradycyjnie wakacyjny sierpień i jeszcze bardziej wrzesień zabierają statystycznie całe te wzrosty.

Do tego dodajmy Mistrzostwa Europy w piłce kopanej, które zwykle również nie sprzyjają wzrostom, choć tym razem może to zarazić tylko Stary Kontynent (więcej – tutaj).

To jednak tylko statystyki. Gdyby posłuchać rynkowych nastrojów to usłyszeć można solidny dysonans. Prominentni inwestorzy z ekstraklasy giełdowej licytują się na to, kto ma większe pozycje przygotowane na spadki. Analitycy od miesięcy walą w bębny bessy. Inwestorzy indywidualni zwijają się z akcji i z funduszy inwestycyjnych na rzecz pasywnych produktów indeksujących rynek. S&P 500 od roku nie pobił swojego ostatniego rekordu obecnej hossy, co zdarzyło się tylko raz w historii. Od kilkunastu dni media społecznościowe żyją techniczną formacją odwrócenia trendu wzrostowego (tzw. RGR), która dogorywa powoli, okazała się bowiem pułapką. W tych totalnie przeciwwzrostowych warunkach indeks S&P500 może jednak pobić rekord tej hossy. Logicznie rzecz biorąc będzie to potwornie wymęczony, nowy szczyt, któremu letnia flauta może wcale nie sprzyjać w pokazie siły.

Skąd ma wziąć siły WIG20? Doprawdy nie wiem. Jeśli okaże się jeszcze prawdą, że resztki OFE zostaną poświęcone na ołtarzu 500+, to chyba nawet się ucieszę przez łzy, że wrócę do ZUS…

—kat—

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Myślę, że powoli musimy się godzić z sytuacją, że giełda jest jakąś fanaberią, że nic w gospodarce nie znaczy. Ot dodatkowa loteria czy inna zdrapka. Przykre to jest, ale cóż zrobić. Podzielimy los giełd czeskiej, słowackiej, czy rumuńskiej o których wiadomo że są, ale nikt poważny pieniędzy tam nie zainwestuje. Niskie obroty i aktywa wyceniane poniżej wartości księgowej. Ot coś co niby powinno być w gospodarce ale nie za bardzo wiadomo po co. A takie były mocarstwowe plany…

Tomaszu,

Źle interpretujesz ten wykres. Przedstawia on średnią zmianę w danym okresie, więc nie ma na nim informacji o zmienności. Moglibyśmy mieć sytuację, że w danym miesiącu zmienność jest największa (raz krach, raz euforia) ale po uśrednieniu zmiana byłaby zerowa. Nic to jednak nie mówi o 'leniwości' danego okresu, a jedynie o średnim odchyleniu.

Średnią zmienność przedstawiłem na poniższym wykresie (ten sam okres/indeks):

http://postimg.org/image/z6m25ds4b/

Widać więc, że czerwiec jest rzeczywiście dość mało zmienny, ale różnica nie jest oszałamiająca, a już sierpień jest powyżej średniej.

Ciekawie wygląda wybijający się październik. Z kolei grudzień jest dla mnie niespodzianką z tak niską zmiennością.

@jasiekn

"Ciekawie wygląda wybijający się październik. Z kolei grudzień jest dla mnie niespodzianką z tak niską zmiennością."

Wydawało mi się że październik jest nie tyle wybitny co incydentalny (std większe niż średnia zmienność, wg moich wyliczeń), uciąłem zatem po mniej więcej decylu.. a październik cechuje się wciąż największa zmiennością.

Natomiast co do grudnia, zwróć uwagę że rajd świętego to jednak ostanie kilka dni roku, początek niczym się nie wyróżnia (kathay wybaczy prywatę jak mniemam)..

http://darkhest.blogspot.com/2011/12/sezonowosc3.html

wiem, wiem uśrednienie (;

Wydaje mi się, że gdyby grudzień (i cały rok) podzielić na 3 częśći po dniach kalendarzowych to jednak ten okres roku byłby w ścisłym topie jeśli chodzi o zmienność

pozdrawiam

Ka.

A ja stawiam na wzrost do wyborów

https://www.elliottwavetrader.net/marketupdate/Market-Proving-Some-Strength-201605062805582.html

Ja też postawiłem na tego RGR.Był on tak czytelny tak techniczny że aż ,,trzeba'' było zająć pozycję.Tak więc mam …ES pozycja long od 2060 :).RGR główny w którym każde z ramion również było RGR ( i ORGR w skali godzinowej przy formowaniu dołków!) co wygląda wręcz komicznie.Powinno to być umieszczane w książkach 🙂

Szczerze mówiąc ciekawi mnie gdzie widzisz te pesymistyczne nastroje, bo ja jakoś tylko natrafiam na dziesiątki takich artykułów jak ten:

http://www.bankier.pl/wiadomosc/Bialek-Prezes-Fed-ma-za-zadanie-wywolac-recesje-7399772.html

Wszyscy generalnie piszą, że owszem, są zagrożenia, ale będzie powoli szło do góry