Te dwie poniższe historie warto przybliżyć, bo wnioski z nich mogą być wielce ciekawe dla przyszłości rynków.

Chińskie giełdy to domena indywidualnych inwestorów, którzy przodują w obrotach, na akcjach to rząd 80-90%, kolosalna różnica wobec reszty świata. Spora część z nich to analfabeci, dosłownie albo przynajmniej analfabeci finansowi. Nie za bardzo wiedzą w co grają i jak to wszystko rzeczywiście działa. Ot, gra w numerki, namiastka hazardu zakazanego w Chinach, a bardzo popularnego w tamtym społeczeństwie, tym bardziej teraz, gdy spadł na nich deszcz pieniędzy.

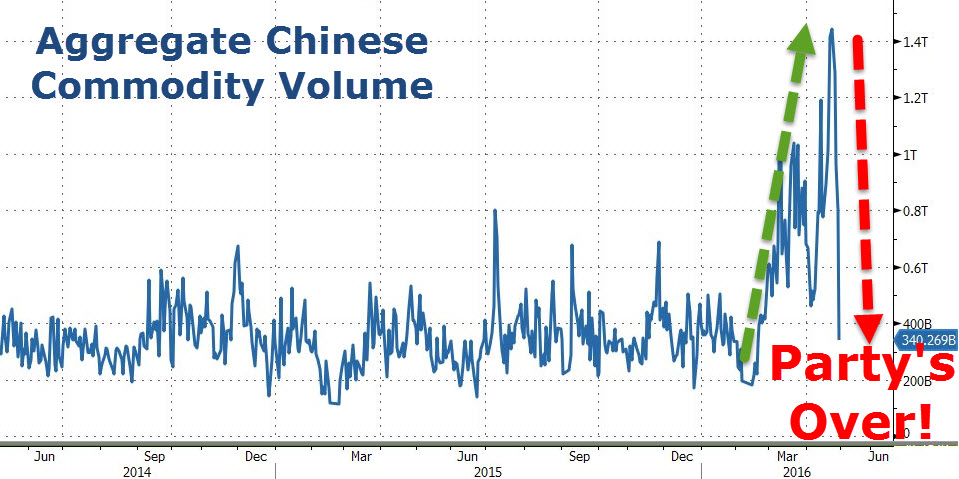

Ponieważ po krachu na akcjach rynek tamtejszy dość słabo się odradza, więc gracze znaleźli nową zabawkę. Ja się dziwię, że tak późno. Chodzi o … nie, nie o forex… o kontrakty terminowe. Więc obroty skoczyły ekstremalnie w tym roku. Ponownie mało kto ma pojęcie o co w tym chodzi, ale szeptana poczta działa wyśmienicie więc masowo kupowano długie pozycje na pręty zbrojeniowe, węgiel, rudę żelaza, bawełnę czy miedź. Kiedy szaleństwo zaczęło grozić bańką spekulacyjną, kilka dni temu 3 tamtejsze giełdy do spółki z brokerami podniosły depozyty i prowizje. Rynek się załamał, nastąpiła panika i wyciskanie długich pozycji.

Na poniższym obrazku pokazane są zagregowane obroty na kontraktach towarowych w Chinach. Czerwona strzałka to paniczna ucieczka, której serwisy raczej nie odnotowują:

Źródło: zerohedge.com

W sumie standard jeśli chodzi o nierozwinięte rynki. Ciekawe jest jednak co innego:

Primo: jeśli ktoś szukał fundamentalnych danych, które stały za wzrostami i spadkami na wymienionych rynkach, to nie było sensu; jedyną istotną daną było to ile milionów Chińczyków dało się wciągnąć do tej gry.

Secundo: chwilowo zabawa się zepsuła, ale podejrzewam, że wróci wkrótce… I to raczej po stronie kupna.

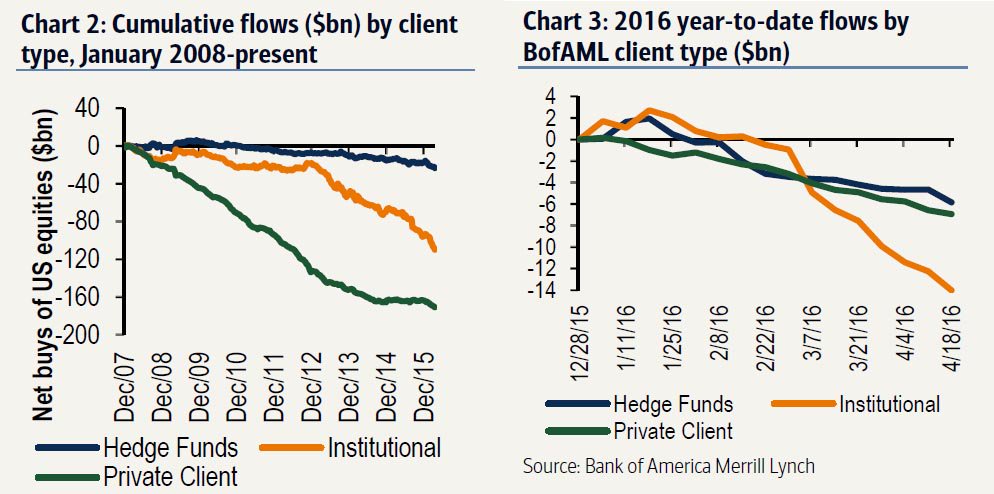

Druga historia z rynku najbardziej rozwiniętego dla kontrastu. Regularnie śledzę przepływy kapitału na giełdach w USA. Na poniższym wykresie mamy dane zbierane przez Bank of America odnośnie wpływów netto środków na rynek akcji dla 3 grup klientów: instytucji (żółta krzywa), inwestorów indywidualnych (na zielono) i funduszy hedgingowych (granat):

Po lewej narastające zmiany od 2008 roku, po prawej tylko od 1 stycznia tego roku. Wprawdzie dane obejmują klientów banku, ale statystycznie są ponoć dość reprezentatywne. Czyż nie wymowne? Praktycznie wszystkie 3 grupy od lat wyprzedają akcje, podczas obecnego rajdu widać szczególnie ucieczkę instytucji. Skąd więc te wzrosty, szczególnie tegoroczne???!!!

Jeśli poczytać amerykańskie fora i blogi to widać niemal wściekłość. Głównie na to, że rynek odkleił się totalnie od fundamentów i cenami rządzi oderwany od rzeczywistości popyt. Nie pozwala to rynkowi zrobić naprawdę zdrowej i głębokiej korekty, która zmieni nastawienie i przekona wszystkich do powrotu na giełdę. Przez ostatnie lata w zasadzie rządził tzw. buy-back, czyli masowy wykup przez spółki swoich akcji (sporo na kredyt) oraz przejęcia. Ale ten strumień chwilowo wysechł, być może wróci od maja. Kto więc zrobił im/nam tę hossę wiosenną? Odpowiedzi brak. Więc tylko 2 zdania komentarza z mojej strony.

Cóż, humorystycznie można by pospekulować, że może to Chińczycy tak im kupowali 😉 Częściowo to nieco prawda, chodzi o przejęcia przez chińskie korporacje, ale nie w jakiejś znaczącej skali. Spory popyt pochodzi za to z funduszy indeksowych i ETFów. Miliardy dolarów płyną bowiem z funduszy aktywnych właśnie do tych obu pasywnych form, i automatem są wpuszczane na wykup całych koszyków akcji. Spore zamieszanie narobili również gracze opcyjni, którzy masowo korygowali swoje strategie powiązane z akcjami. Plus wyciskanie krótkich pozycji w akcjach i derywatach na nie. No i prawdziwi rewolwerowcy czyli algorytmy, robiące ok. połowy obrotu. To wszystko nie jest popyt fundamentalny, lecz co najwyżej techniczny. Wystarczy, by pchać indeksy, ale nie przekonać rynek, że to zdrowy objaw popytu. XXI wiek sporo namieszał w profilach inwestorów, stylach ich działania czy motywach decyzji. Do tego stopnia, że naprawdę trudno mówić o typowej spekulacyjnej bańce w tych warunkach, choć oczekiwanie na solidne odreagowanie rynku staje się powoli religią w USA.

A skoro skorzystałem z obrazka ze strony zerohedge.com, to mały news dla miłośników tego serwisu:

Ujawnili się trzej panowie, którzy go współtworzą (pisali pod kultowych nickiem Tyler Durden). Serwis nadal jednak działa. I dobrze, ich newsy są bardzo interesujące, choć podawane w niestrawnym sosie spisków i manipulacji. A tego mam dość we własnym kraju…

–kat—

2 Komentarzy

Skomentuj kamilp Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe spostrzezenia. Moze sa jakies liczby szczegolnie apropo popytu ze strony funduszy indeksowych i ETFów?

skad wzrosty ? widziałem gdzieś dane zaangażowania banku centralnego japoni w etf wynosił 47%, dla usa nie pamiętam wartości ale też byłą całkiem kontretna

Ciekawi mnie kiedy i jak oni zamierzają z tego wyjść

mamy rok prezydencki więc na zjazd bym nie liczył