Indeks jest łatwy do zreplikowania w portfelu, ale nie ma takiej zmienności jak pojedyncze akcje, sprawdźmy jak na nich działa to wszystko, co do tej pory w poprzednich dwóch wpisach testowałem.

Na początek pierwszy z konceptów, na którym tak zgrabnie działa indeks amerykański S&P 500 i jego pochodne, a z marnym raczej skutkiem poddaje mu się nasz WIG20.

Zrobiłem symulację na portfelu akcji objętych indeksem WIG30, używając następujących warunków transakcyjnych:

Wejście na pozycję:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej z 200 dni

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 5 sesji .

Wyjście z pozycji:

Kurs zamknięcia sesji musi po raz pierwszy zamknąć się powyżej zwykłej średniej 10 dniowej wyliczonej dla poprzedzającego dnia.

Dane historycznych kursów akcji z indeksu WIG30 od 1998 roku pobrałem ze strony bossa.pl. Kapitał początkowy 100 000 PLN, każdorazowo inwestowane 20% dostępnych środków w daną spółkę (nie pada za wiele sygnałów jednocześnie więc można sobie na to pozwolić). Prowizje nie uwzględnione. Tylko kupno (długie pozycje). Wyniki wyglądają tak oto:

Zysk całkowity: 1690.3%

Zysk roczny składany (CAGR): 17,3%

Trafność: 70%

Ilość transakcji: 1773

Maksymalne obsunięcie (maxDD): 32,2%

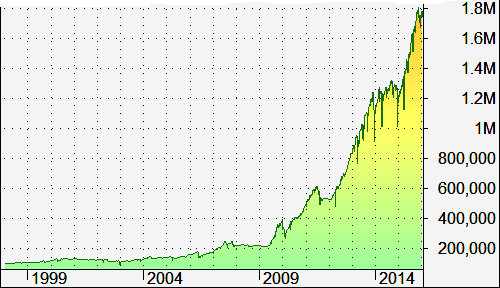

I krzywa zmian kapitału:

Wygląda to imponująco, ale trzeba pamiętać, że wynik nie uwzględnia kosztów prowizji, sprawdzam jedynie czy istnieje jakieś miejsce na uzyskanie przewagi tą drogą. O ile więc sam indeks WIG20 poległ na tej strategii, to już największe akcje objęte indeksem WIG30 elegancko się jej poddają, a przecież ich zmienność i tak jest niższa niż małych i średniaków. Jest więc baza do budowy strategii tradingowej z tych klocków, efekt „powrotu do średniej” działa całkiem przyzwoicie, nawet podczas kryzysu 2007-2009 nie pozwolił na większe straty. Z wielu testów wychodziło przy tym, że im głębszego minimum szukamy do wejścia w transakcję, tym mniej efektywna strategia. W zasadzie już po zamknięciu poniżej 2-3 poprzednich minimów przy wejściu w transakcję efekt działania jest naprawdę porządny.

W drugim teście zmieniłem przede wszystkim sposób wychodzenia z pozycji.

I tak dla zajęcia pozycji:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej z 100 dni (odpuściłem 200-dniową średnią, 100-dniowa średnia działa z równą skutecznością)

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 5 sesji.

Zamknięcie pozycji:

Stop czasowy czyli wyjście na zamknięciu 5 sesji później, czyli po tygodniu.

Test ponownie zapuściłem na danych dziennych tych samych akcji z WIG30 od 1998 roku pobranych ze strony bossa.pl. Kapitał początkowy 100 000 PLN, każdorazowo inwestowane 10% dostępnych środków. Prowizje nie uwzględnione. Symulowałem tylko kupno akcji. Wyniki:

Zysk całkowity: 278%

Zysk roczny składany (CAGR): 7,64%

Trafność: 55,5%

Ilość transakcji: 1850

Maksymalne obsunięcie (maxDD): 15,37%

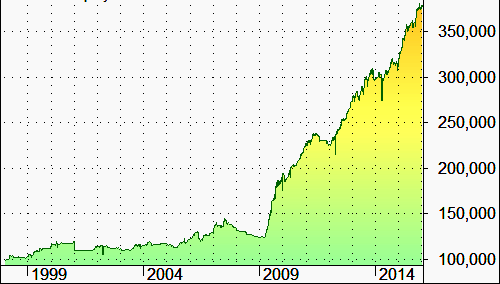

I krzywa zmian kapitału:

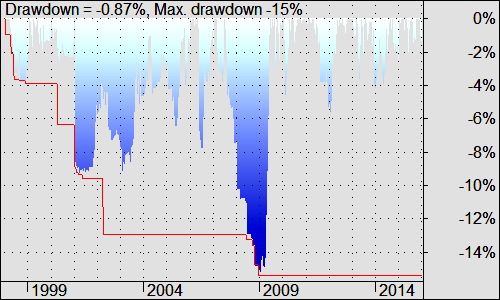

Potwierdza się i w tym podejściu potencjał tego rodzaju strategii, choć sposób zarządzania ryzykiem, wielkością pozycji i kapitałem wymaga dopieszczenia, szczególnie uwzględniając koszty prowizji. Co ciekawe, obecna bessa wcale nie przeszkadza zarabiać w ten sposób. Proszę spojrzeć na rozkład obsunięć tej strategii w czasie:

Jak widać strategia ucierpiała podczas kryzysu 2007-2009, ale obsunięcie kapitału łącznie o 2 % podczas obecnej bessy wygląda jak drobiazg na tle tamtego. Ktoś może zapytać jak to możliwe, że dochodziło do transakcji podczas bessy, którą filtrujemy przecież za pomocą 100-dniowej średniej?! Otóż jak najbardziej możliwe. Podczas każdej bessy można spotkać rosnące akcje, które wybijają się ponad 100 (czy nawet 200-dniową średnią), choć często powoduje to straty. Trzeba jednak spojrzeć na całość obrazu – jeśli nawet dochodzi do takich stratnych sytuacji, a mimo to rachunek zyskuje, to warto to ryzyko podejmować. Jeśli jednak straty nie są rekompensowane, to może w ogóle nie ma sensu wówczas szukać okazji. W takim momencie być może przyda się dodatkowy filtr na indeksie. Czyli o ile WIG30 nie znajduje się powyżej 100-dniowej średniej, nie dokonujemy transakcji na akcjach, nawet jeśli zostają spełnione podane wyżej warunki wejścia na rynek.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.