Cliff Asness zabrał głos w ważnej dla amerykańskich inwestorów dyskusji o roli kilku kluczowych spółek w kształtowaniu wyników szerokiego rynku. W aktualnej odsłonie ta dyskusja dotyczy czterech spółek – Facebook, Amazon, Netflix and Google (w skrócie FANG). Część komentatorów podkreśla, że wysokie stopy zwrotu z tych spółek zamaskowały słabą postawę szerokiego rynku akcyjnego.

Asness zwrócił uwagę na dwa zastosowania argumentu o roli kilku kluczowych spółek. Pierwszy z nich podkreśla, że takie środowisko, to jest marazm na szerokim rynku i wąska grupa wygranych spółek, jest niezwykle trudnym z punktu widzenia aktywnego zarządzania*. Inni komentatorzy uważają, że takie środowisko rynkowe sprawia, że publikowane w mediach wyniki rynku (indeksu S&P500) istotnie różnią się od wyników, które osiągnęli przeciętni inwestorzy. Moim zdaniem istnieje trzeci kontekst, w którym używa się powyższego argumentu – w celu stworzenia wrażenia, że wyniki rynku są pewnego rodzaju aberracją i powinno się je ignorować.

O tej ostatniej postawie pisałem w 2012 roku, który w indeksie S&P 500 był rokiem Apple. Wielu pesymistycznie nastawionych komentatorów upierało się wtedy by wskaźniki amerykańskiego rynku akcyjnego liczyć z wykluczeniem Apple. Podobne zabiegi stosują także giełdowi optymiści, którzy w celu poprawienie wniosków ze swoich analiz, wykluczają z nich najgorzej spisujące się spółki lub sektory. Takie eksperymenty myślowe mogą być użyteczne ale bardzo często są jedynie próbą nagięcia rzeczywistości by odpowiadała rynkowemu nastawieniu, z którym analityk lub inwestor nie jest gotowy się rozstać.

FANG rzeczywiście miały za sobą dobry rok. Przyniosły swoim akcjonariuszom odpowiednio 35%, 117%, 135% i 47% zysku. Co więcej, z wyjątkiem Netflixa są to bardzo duże spółki. Facebook, Amazon i Google należą obecnie do 10 największych spółek (pod względem kapitalizacji rynkowej) w indeksie S&P500 a Google zaczął poważnie atakować pozycję lidera zajmowaną przez Apple. Nie jest więc niespodzianką, że wszystkie cztery znalazły się wśród 10 spółek o największym pozytywnym udziale w stopie zwrotu indeksu S&P500 w 2015 roku. Ze względu na swoje rozmiary, Google, Amazon i Facebook znalazły się w pierwszej piątce tej klasyfikacji. Powstaje jednak pytanie: czy we wpływie FANG na stopę zwrotu S&P500 w 2015 roku było coś wyjątkowego?

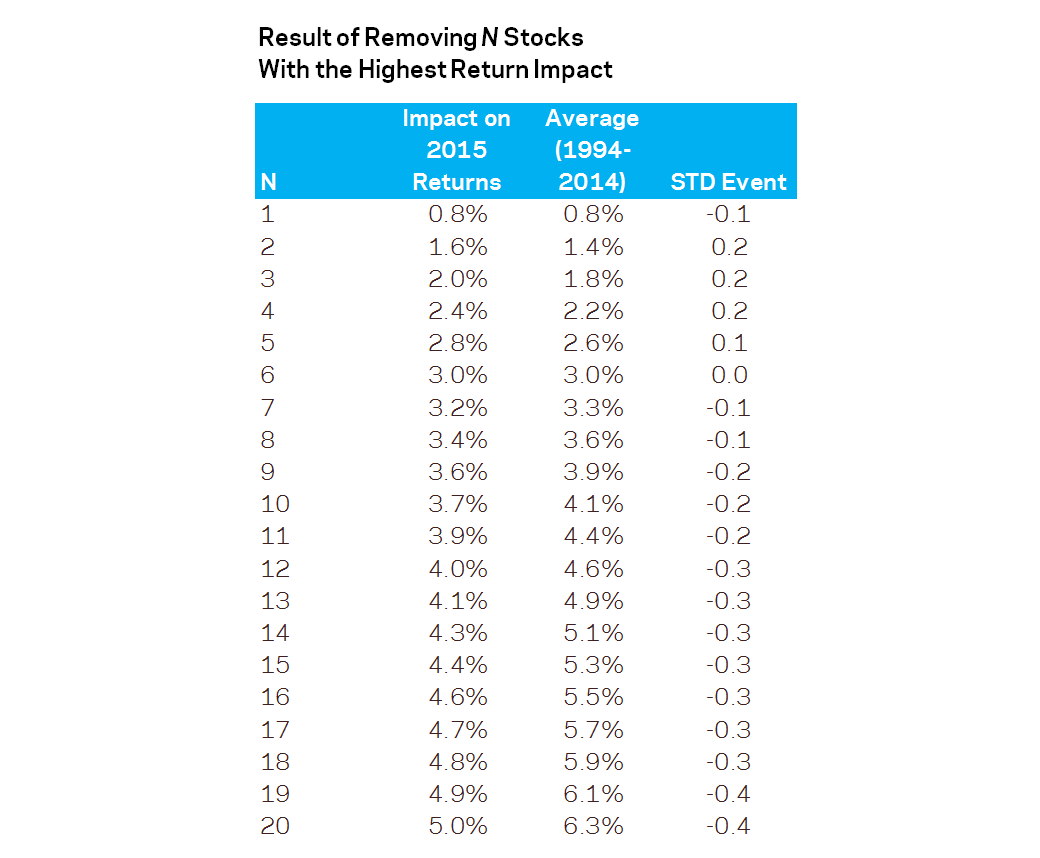

Cliff Asness sprawdził jaki był udział największych pozytywnych kontrybutorów do wyników indeksu S&P500 w ostatnich dwudziestu latach. Tak więc policzył o ile zmniejszyłaby się roczna stopa zwrotu indeksu gdyby wyrzucać z niego największych pozytywnych kontrybutorów. Jeszcze raz podkreślę, że pozytywna kontrybucja zależy zarówno od kapitalizacji spółki, która determinuje jej udział w indeksie, jak od stopy zwrotu osiągniętej przez daną spółkę. Okazało się, że rok 2015 nie odbiegał specjalnie od innych lat:

Z powyżej tabeli wynika, że wyrzucenie 5 największych pozytywnych kontrybutorów z indeksu S&P500 skutkowałoby w ostatnich 20 latach zabraniem indeksowi średnio 2,6 punktu procentowego (w 2015 roku 2,8 punktu procentowego). Jeśli zestawimy wartości z powyższej tabeli z rocznymi stopami zwrotu indeksu S&P500 to okaże się, że w wielu latach komentatorzy mogą mówić o tym, że istotna część wyników indeksu wygenerowana została przez kilka lub kilkanaście spółek.

Warto zauważyć, że w przypadku polskiego rynku wpływ największych pozytywnych kontrybutorów będzie jeszcze większy. To oczywiste w przypadku WIG20 ale warto zauważyć, że podobny efekt będzie także w przypadku WIG bo udział największych spółek w WIG jest istotnie większy niż udział największych spółek w S&P500. W polskim indeksie udział największych spółek przekracza 7% (PKO, PKN, PZU, PEO). W przypadku S&P500 rzadko przekracza 3%.

Cliff Asness w prosty sposób pokazał więc, że każdy rynek ma swoich liderów i czynienie z tego faktu niedźwiedziego lub byczego argumentu nie jest najlepszym pomysłem. Można się spodziewać, że każdy rynek ma także swoich maruderów ale ich kontrybucja jest zapewnie mniejsza niż wpływ liderów. Zwracam uwagę na ten problem bo wraz z ewentualnym pogłębianiem się bessy, przy istotnym wpływie kilku sektorów na wyniki polskiego rynku akcyjnego, będzie pojawiać się pokusa by dyskutować o rynku z wykluczeniem najgorzej spisujących się sektorów.

Oczywiście, odmienną kwestią jest używanie szerokości rynku do oceny kondycji panującego na rynku trendu. Warto jednak zauważyć, że inwestorzy posługują się innymi miarami szerokości rynku niż wskaźniki, które stworzył Asness.

* Jest to w rzeczywistości skarga na trwałą właściwość rynku. Aktywne zarządzanie jest trwale trudne ponieważ pomijanie zwycięskich spółek jest bardzo kosztowne w kontekście wyników portfela.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czesc

zalecam przestudiowac np wskaznik oex stj sp100 do sp500 albo jeszcze szerzej na przestrzeii 30 lat.

Pojsc w gore large cap gdy reszta spada lub nie ma 52week high albo klasycznie nie utrzymuje sie nad 200ma avg to typowy problem szerokosci rynku i symptom koncowej fazy byka.

FANG nie jest reprezentatywny bo to tylko technologie i to owe.

w US jeszcze bessy nie ma a klasyczna, 19 juz korekta w rynku byka. Bessa sie jednak moze lada moment zaczac patrzac na przez np teorie dowa drj do djia czy russell2000. One juz leaduje w spadkach

hej

Wniosek z tego taki, że trzeba kupować siłę relatywną.