Zdecydowałem, że nienajgorszym pomysłem będzie rozpocząć nowy rok na Blogach Bossy od przypomnienia co wydarzyło się w 2015 roku. Jest to o tyle łatwe, że Bespoke, jak co roku przygotował podsumowanie wyników globalnych rynków akcyjnych*.

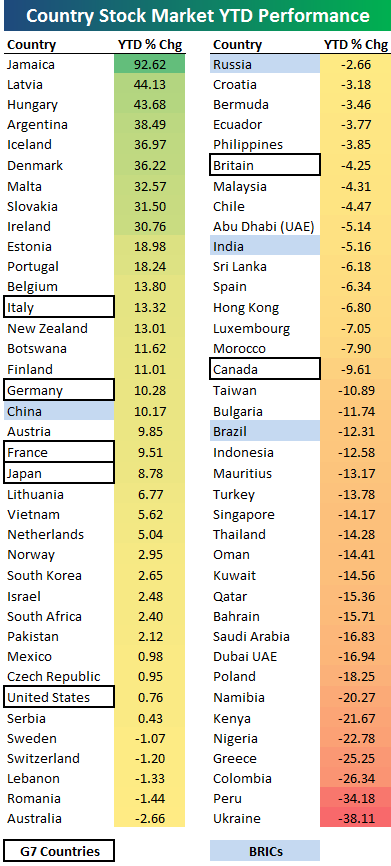

Najlepszym rynkiem akcyjnym okazała się giełda na Jamajce, której główny indeks zanotował niemal 93% wzrost. Kolejnymi rynkami w zestawieniu są Łotwa i Węgry z 44% zwyżkami. Na końcu zestawienia znalazły się giełdy z Kolumbii, Peru i Ukrainy, które zanotowały odpowiednio 26%, 34% i 38% spadki.

Czytelnicy zapewne domyślają się warszawska giełda reprezentowana w zestawieniu przez indeks WIG20 znalazła się bardzo nisko w rankingu. Z 18% spadkiem „wylądowała” na ósmym miejscu od końca.

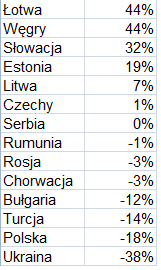

Słabych wyników warszawskiej giełdy z całą pewnością nie da się wytłumaczyć trendami regionalnymi. W najbliższym otoczeniu warszawskiego parkietu znajdują się przecież zarówno rynki łotewski i węgierski jak i rynek ukraiński. Poniżej znajdują się wybrane z zestawienia Bespoke wyniki rynków akcyjnych w regionie:

Czy tak przedstawione wyniki rynków akcyjnych mogą stanowić porządny fundament do ocen makroekonomicznych albo formułowania pomysłów inwestycyjnych? W tej kwestii proponowałbym zachowanie sceptycyzmu. Po pierwsze, warto zwrócić uwagę na skrzywienie sektorowe wielu rynków wschodzących. Indeksy rynków wschodzących mogą istotnie przeważać spółki z kluczowego dla państwa sektora lub sektorów. Oczywistym przykładem są tutaj państwa surowcowe, zwłaszcza państwa naftowe. Także WIG20 nie jest dobrym odzwierciedleniem polskiej gospodarki. Po drugie, 12-miesięczny horyzont takich zestawień jest zbyt krótki by oddać istotne trendy makroekonomiczne i należałoby uzupełnić je o wyniki indeksów giełdowych w dłuższych okresach.

Myślę jednak, że nawet jeśli weźmie się pod uwagę powyższe zastrzeżenia dostrzeże się słabość warszawskiego parkietu. Wspomniana słabość jest moim zdaniem wynikiem czynników politycznych, tzn. wynikających z prowadzonej lub zapowiedzianej polityki ekonomicznej rządu. Stopy zwrotu indeksów sektorowych WIG Banki (-24%) i WIG Energia (-31%) nie pozostawiają wątpliwości. Trzecim segmentem, który zdołował WIG20 był sektor surowcowy (-44%) na warszawskiej giełdzie zdominowany przez KGHM.

Dla zachowania WIG20 w 2016 roku kluczowe wydają się więc decyzje polityczne bezpośrednio wpływające na wyceny sektora bankowego i energetycznego. Spółki z tych sektorów stanowią około 60% składu indeksu polskich blue chipów. Z tego powodu małe i średnie spółki z sektorów relatywnie uodpornionych na decyzje polityczne mogą okazać się lepszym miejscem do wyszukiwania atrakcyjnie wycenianych walorów niż segment największych spółek.

Całość zestawienia Bespoke:

* Zestawienie Bespoke obejmuje okres do 29 grudnia

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.