Troje badaczy opublikowało niedawno* analizę zachowań amerykańskich inwestorów, która powinna skłonić wszystkich inwestorów do rzetelnego sprawdzenia co naprawdę leży u podstaw podejmowanych decyzji inwestycyjnych.

Alok Kumar, Alexandra Niessen-Ruenzi i Oliver Spalt zbadali czy obcobrzmiące imiona i nazwiska zarządzających funduszami inwestycyjnymi w USA wpływają na decyzje inwestorów o alokowaniu w nich środków. Wyniki analizy ujawniły coś w rodzaju dyskryminacji wobec zarządzających o obcobrzmiących imionach i nazwiskach.

Pokrótce opiszę założenia badania. Obejmowało okres 1993-2011 i dotyczyło funduszy inwestujących na amerykańskim rynku akcyjnym (co eliminuje ewentualny problem z tym, że zarządzający z obcobrzmiącymi imionami i nazwiskami mogli koncentrować się w jakimś typie funduszy). W bazie danych, którą stworzyli badacze znalazło się około 4 800 różnych funduszy i około 3 800 zarządzających. Około 5,3% zarządzających zakwalifikowano jako posiadających obcobrzmiące imiona i nazwiska. Proszę przy tym zwrócić uwagę, że w multikulturowym społeczeństwie takim jak amerykańskie obcobrzmiące imię i nazwisko nie jest równoznaczne z obcym obywatelstwem (można spekulować, że inwestorzy mogliby zakładać, że obcokrajowcy gorzej radziliby sobie z inwestowaniem na amerykańskim rynku akcyjnym)

Klasyfikacji tej dokonano na podstawie internetowej ankiety, w której poproszono uczestników (na platformie Amazon Mechanical Turk**) o określenie czy podane imiona i nazwiska są typowo amerykańskie czy brzmią „zagranicznie”. Co ciekawe, w innej ankiecie badacze zapytali inwestorów w fundusze inwestycyjne czy znają nazwiska zarządzających funduszy, w które inwestują i około 60% odpowiedziało twierdząco na to pytanie.

Naturalnie, autorzy badania sprawdzili czy istnieją jakieś istotne różnice pomiędzy funduszami zarządzanymi przez managerów z typowo amerykańskimi imionami i nazwiskami a tymi zarządzanymi przez managerów z obcobrzmiącymi imionami i nazwiskami. Badali takie wskaźniki jak stopy zwrotu, miejsce w rankingach, wiek funduszy, wielkość, poziom ryzyka (zapewne konwencjonalnie mierzonego), wysokość opłat, wielkość wydatków marketingowych i inne. Znaleźli jedną istotną różnicę – ekspozycję medialną – zarządzający z obcobrzmiącymi imiona i nazwiskami rzadziej pojawiali się w mediach. Choć ekspozycja medialna jest pozytywnie skorelowana z poziomem napływów środków do funduszy (co wyjaśniać może tzw. parcie na szkło wielu zarządzających) to wskaźnik ten nie wpłynął na rezultaty badań Kumara, Niessen-Ruenzi i Spalta (KN-RS).

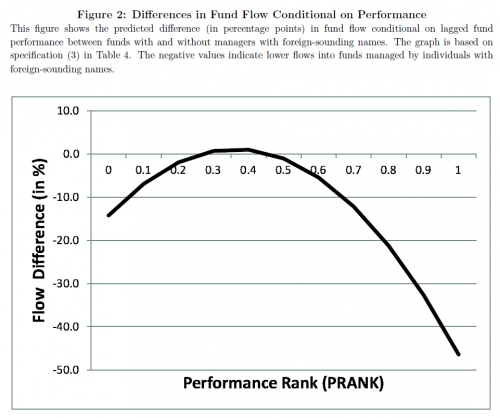

Czas więc wspomnieć o wynikach badań. W całym okresie, fundusze zarządzane przez managerów z obcobrzmiącymi imionami i nazwiskami (obce fundusze) doświadczały rocznego napływu środków (mierzonego względem wszystkich aktywów pod zarządzaniem) o około 11 punktów procentowych mniejszego niż fundusze zarządzane przez managerów z typowo amerykańskimi imionami i nazwiskami (swojskie fundusze). Badacze stwierdzili także istnienie efektu dyskryminacji w przypadku ekstremalnie dobrych lub ekstremalnie złych wyników obcych funduszy. Gdy wyniki obcego funduszu plasowały go w najlepszym decylu funduszy to doświadczał on napływu środków o 47 punkty procentowe mniejszego niż podobne swojskie fundusze. Gdy wyniki obcego funduszu lokowały go w najgorszym decylu funduszy to doświadczał on odpływu środków o 14 punktów procentowych większego niż podobne swojskie fundusze. Poniższy wykres pokazuje wspomnianą różnicę:

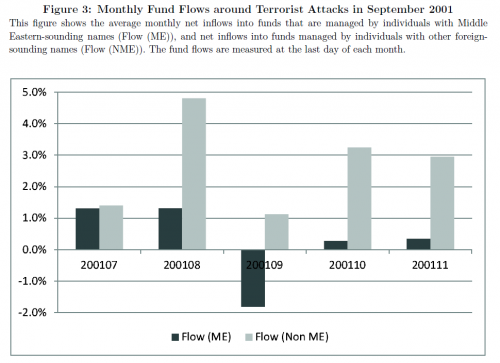

Badacze przeprowadzili także badanie laboratoryjne (online), w którym poprosili uczestników o alokowanie środków do funduszy indeksowych, które badacze losowo podzielili za obce i swojskie przez przydzielenie odpowiedniego zarządzającego. W tym eksperymencie uczestnicy alokowali do obcych funduszy o około 11% środków mniej niż do swojskich funduszy. KN-RS powtórzyli ten eksperyment tuż po zamachach terrorystycznych w Bostonie i stwierdzili, że efekt dyskryminacji znacznie się zwiększył. W danych o rzeczywistych przepływach do funduszy znaleźli natomiast efekt zamachów z 11 września na napływy kapitału do funduszy zarządzanych przez managerów o imionach i nazwiskach kojarzonych z Bliskim Wschodem. Pokazuje to poniższy wykres:

Badanie KN-RS jest interesujące w kontekście badań nad etniczną czy rasową dyskryminacją w życiu gospodarczym ale ja chciałem zwrócić uwagę na jego praktyczne konsekwencje dla inwestorów. Zakładam przy tym, że jest ono na tyle dobre metodologicznie, że można przyjąć istnienie ujawnionego w nim efektu dyskryminacji zarządzających z obcobrzmiącymi imionami i nazwiskami. Choć sceptycyzm jest w tym przypadku wskazany.

Nie sądzę by amerykańscy inwestorzy zdawali sobie sprawę z tego, że dyskryminują zarządzających z nie-amerykańskimi imionami i nazwiskami. Moim zdaniem jest to tylko jeden z przykładów sytuacji, w której nieuświadamiany sobie przez inwestorów czynnik odgrywa istotną rolę przy podejmowaniu decyzji inwestycyjnej.

Nie uważam by opisana w badaniu dyskryminacja zarządzających z nie-amerykańskimi imionami i nazwiskami (czy jakakolwiek inna dyskryminacja) miała znaczenie w kontekście wyników inwestycyjnych. Myślę jednak, że taki wpływ mają inne, nieuświadamiane sobie przez inwestorów, skrzywienia (z być może największym pod względem rozmiarów skrzywieniem lokalnym – przeważaniem krajowych i lokalnych akcji) i błędy kognitywne.

Dlatego warto zwrócić uwagę na dwustopniowy proces inwestycyjny współpracownika Warrena Buffetta z Berkshire Hathaway – Charliego Mungera, o którym wspomniał Tren Griffin w wywiadzie dla Wall Street Journal. Pierwszym etapem jest analiza wartości oczekiwanej oparta na stworzeniu kilku scenariuszy rozwoju sytuacji i wyznaczenia ich szans na realizację. Drugim etapem jest badanie czy analiza dokonana w pierwszym etapie nie jest obciążona jakimiś nieuświadomionymi wpływami czy błędami kognitywnymi. Munger, świadomy błędów popełnianych przy decyzjach inwestycyjnych, rygorystycznie sprawdza czy nie przytrafiły się w podejmowaniu konkretnych decyzji.

* Ukłony dla użytkownika Twittera, który zwrócił moją uwagę na te badania

** Ciekawostka: płacono $7 za godzinę

2 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe, czy nałożyli kryterium zamieszkania na ludzi z Mechanical Turk, bo sporo osób pracujących tam jest spoza USA. To nie jest serwis ankietowy, raczej giełda prostych prac zdalnych, gdzie ankiety są tylko jedną z fuch.

@ Marcin

Napisali, że rekrutowali ludzi z USA do ankiety.