Nawiązując do końcówki poprzedniego wpisu z tej serii, poniżej dość proste ćwiczenie z zakresu „price action”.

Strategia w zasadzie, prosta w konstrukcji, ale nie znaczy to jeszcze, że prosta w uzyskiwaniu stałej przewagi nad rynkiem, jednak może być dobrym do tego początkiem. Trzeba bowiem jeszcze dołączyć efektywne zarządzanie ryzykiem, czyli przede wszystkim stopami i wielkościami pozycji, o czym na tym blogu powstało dziesiątki wpisów.

Ma ona swoje niewątpliwe zalety w porównaniu do propozycji Ala Brooksa (serwowanych w książce, której popularność nieco mnie zaskakuje):

– jest jednoznaczna i precyzyjna w konstrukcji,

– obejmuje dość dokładnie strukturę działania rynku,

– nie wymaga nieustannych interpretacji,

– funkcjonuje w harmonii z logiką powstawania i przebiegu trendów oraz impetem rynku.

I choć jest ona dość dobrze znana i popularna wśród traderów, niemal jako ikona „price action”, to Brooks nie poświęca jej miejsca niemal wcale. Jeśli dodam, że opisuje ją kombinacja 2 liter: H i L, to sprawa staje się dla wielu Czytelników dość oczywista, dlatego zamiast długich instrukcji jedynie mała modyfikacja podstawowej wersji.

Żeby jednak nie generować zbyt dużej przepaści intelektualnej, dosłownie kilka słów przypomnienia:

Kiedy słupek (bądź świeca) na wykresie tworzy maksimum wyższe od maksimów słupków przed nim i po nim, mamy do czynienia z wierzchołkiem fali cenowej (zwanej z angielska ‚swingiem’). Coraz wyższe tego typu wierzchołki tworzą trend wzrostowy, a ich maksima oznacza się literkami HH (od ang. Higher High). Symetrycznie działa to przy trendach spadkowych, gdzie minima kolejnych fal oznacza się literkami LL (od ang. Lower Low). Logika rynku osadza się na tym, że aby rynek rósł, najpierw musi on pokonać ostatnie HH, a silne trendy spadkowe tworzą się przez pokonywanie od góry w dół kolejnych LL.

Tak naprawdę jednak w wersji minimalistycznej nadawanie tych literek wierzchołkom i dołkom nie jest aż tak ważne jak posługiwanie się przede wszystkim wyobraźnią i prostą geometrią. Wystarczy bowiem wizualnie/manualnie wyznaczać na dowolnym wykresie kolejne szczyty i dołki fal cenowych, a potem oczekiwać ich przełamywania odpowiednio w górę lub w dół. Takich przełamań w naprawdę solidnej fali może być spora ilość.

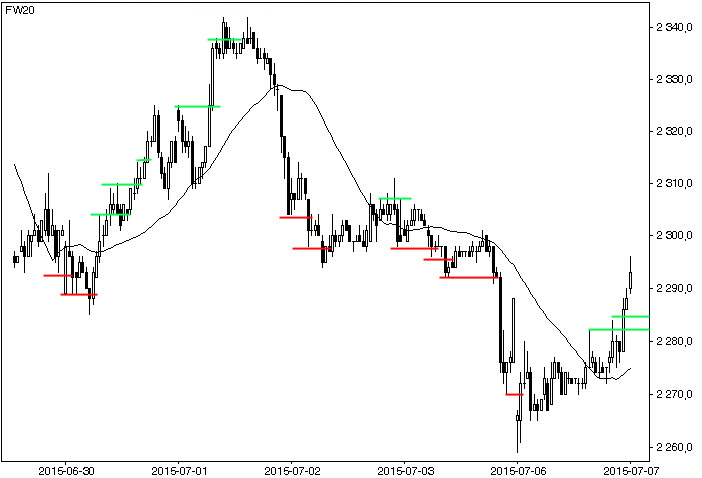

Tak właśnie rozrysowałem dla przykładu 15 minutowe słupki cenowe dla kontraktów na indeks WIG20 czyli popularnych futures FW20:

Linie zielone to przełamywane szczyty, czerwone – przebijane dołki. Nie wszystkie jednak przypadki zostały przeze mnie uchwycone. Dodałem bowiem prosty filtr – arytmetyczną średnią 30-to okresową. Szczyty w tym wariancie znajdują się jedynie ponad nią, dołki – tylko pod nią. Nie jest to warunek konieczny, ani jedyny możliwy. To tylko ćwiczenie z kreatywności i odczytywania wykresów w najprostszy możliwy sposób.

Na etapie szczebel wyżej można dostępny kapitał podzielić na dwa i do trendowej metody powyższej dodać jedną z nielicznych, w miarę obiektywnie zdefiniowanych w twórczości Brooksa strategii: antytrendowe „Dwu-słupkowe odwrócenie”, wspomniane przeze mnie w poprzednich wpisach tego mini cyklu.

Nie mam zamiaru dezawuować propozycji Brooksa, całkiem możliwe, że za ich pomocą zarówno on jak i jego zwolennicy potrafią radzić sobie całkiem dobrze na rynku. Chciałem jedynie pokazać, że „price action”, obok blasków, posiada również nieco paraliżujące percepcję mroczne cienie. Mam nadzieję, że moje komentarze pomogą realistycznie przejść przez lekturę książki.

—kat—

2 Komentarzy

Skomentuj Lucek Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Pięć lat temu 🙂

http://www.fotosik.pl/pokaz_obrazek/pelny/30b85c05bb73ab92.html

Rok 2008 🙂 Trzy interwały oglądane jednocześnie: Tygodniowy, dzienny, 60′

http://www.fotosik.pl/pokaz_obrazek/pelny/d64b28b5e9f10c33.html