Przełom roku to okres tradycyjnego wyśmiewania się ze skuteczności gospodarczych prognoz i cytowania Ezry Salomona lub Johna Kennetha Galbraitha, którzy mieli stwierdzić, że jedyną funkcją prognoz ekonomicznych jest polepszanie wizerunku astrologii.

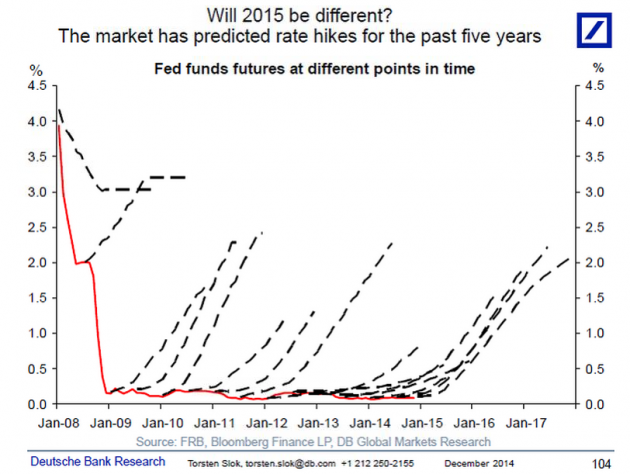

Dzisiejszy wykres dnia wpisuje się w tę pożyteczną tradycję, z tą istotną różnicą, że przedmiotem mojego zainteresowania są prognozy, oczekiwania rynku, czyli inwestorów. Pod koniec ubiegłego roku Peter Coy zamieścił w BussinesWeek wykres stworzony przez analityków Deutsche Banku pokazujący prognozy rynkowe (w postaci kontraktów terminowych – Fed funds futures) dotyczące najważniejszej stopy procentowej w USA (federal funds rate – najczęściej tłumaczonej na język polski jako stopa funduszy federalnych). Na wykresie czerwoną linią zaznaczono rzeczywiste stopy procentowe w USA a linią przerywaną prognozy tych stóp z poszczególnych okresów:

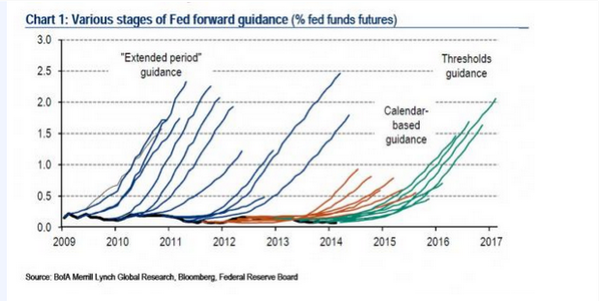

Wykres rynkowych oczekiwań amerykańskich stóp procentowych pojawiał się wielokrotnie w ostatnich latach w analizach makroekonomicznym. W grudniu wykorzystał go w swojej prezentacji Jeff Gundlach z DoubleLine Capital. Wcześniej podobny wykres wykorzystali analitycy BofA Merrill Lynch:

Jak widać przez ostatnie pięć lat inwestorzy systematycznie przeszacowywali wysokość przyszłych stóp procentowych w USA. Komentatorzy najczęściej sugerują, że ten systematyczny i ciągnący się przez kilka lat błąd wynikał ze zbyt optymistycznych oczekiwań wobec amerykańskiej gospodarki oraz przeszacowywania presji inflacyjnej (te kwestie są ze sobą powiązane). Ożywienie gospodarcze w USA w kolejnych latach okazywało się rachityczne a presja inflacyjna niewielka co skłaniało Fed do odkładania w czasie decyzji o podwyżce stóp procentowych. Część komentatorów podkreśla, że sam Fed odegrał istotną rolę w kreowaniu błędnych oczekiwań inwestorów.

Bez względu na to jak rozdzielimy odpowiedzialność za pokazaną pomyłkę nie ulega wątpliwości, że przez ostatnie 5 lat rynek, inwestorzy drastycznie się mylili w kluczowej kwestii makroekonomicznej. Czego można się z tej sytuacji nauczyć? Inwestorzy mogą spróbować bardziej sceptycznie podchodzić do własnych oczekiwań rynkowych i rzetelnie przygotowywać się do sytuacji, w których okażą się one błędne. Zasygnalizowana pomyłka sugeruje także by sceptycznie podchodzić do samych wskazań rynku, który nie jest nieomylną wyrocznią.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Rynek ma zawsze rację? Tak, ale nie w starciu z FED 😉

@ MZ

Powiedzenie „nie walcz z Fed-em” skądś się wzięło…