Dwa tygodnie temu, oraz 10$ wyżej jeśli chodzi o cenę ropy naftowej, Howard Marks z Oaktree Capital, w liście do klientów firmy przedstawił dwie lekcje, które inwestorzy mogą wyciągnąć z zachowania ropy naftowej w ostatnich kilku miesiącach.

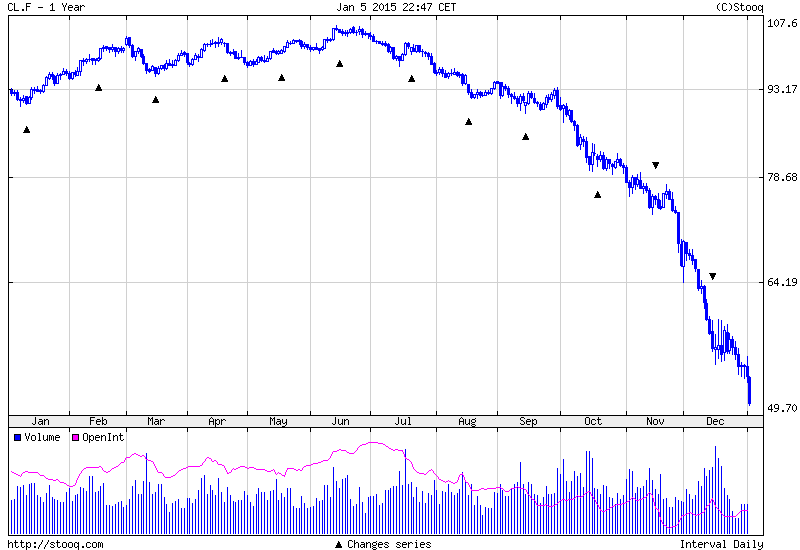

Od czerwca cena ropy naftowej (WTI) spadła z około 110 dolarów i dziś po raz pierwszy od dłuższego czasu przebiła barierę 50 dolarów. Howard Marks zwrócił uwagę, że zachowanie rynku ropy oraz ujawniane przy okazji emocje i opinie inwestorów przypominają, że wielu z nich:

- zdecydowanie nie doszacowuje zasięgu ruchów na rynku, nawet wtedy gdy spodziewa się zmiany

- nie tylko ignoruje w analizie trudne do zbadania efekty drugiego czy trzeciego rzędu (konsekwencje konsekwencji) ale także nie jest w stanie zrozumieć rynkowych mechanizmów autokorekcyjnych

Howard Marks zauważa, że inwestorzy przez długi czas ignorowali sygnały sugerujące, że na rynku ropy naftowej zbliża się przesilenie. Z jednej strony gwałtowny rozwój produkcji ropy łupkowej w USA nie tylko zwiększył podaż ropy ale także uczynił ropę łupkową krańcową baryłką na rynku co przyniosło poważne konsekwencje gdy rozwój technologiczny o kilkadziesiąt procent zmniejszył cenę produkcji tej baryłki. Z drugiej strony osłabienie wzrostu gospodarczego w państwach wschodzących, zwłaszcza w Chinach, osłabiło wzrost popytu na surowiec. Marks zauważa jednak, że nawet ci komentatorzy, którzy dostrzegali potencjał do korekty są zapewne zaskoczeni jej skalą.

Dla mnie skala spadków jest zaskoczeniem. Gdyby ktoś w czerwcu 2014 roku zapytał mnie jak duże są szanse, że na początku 2015 roku cena ropy będzie poniżej 50$ to oceniłbym je jako marginalne.

Pozornie, idea, że inwestorzy mogą nie doszacowywać skali zmian na rynku może się wydawać kontrowersyjna. Każdy inwestor, który spędził kilka czy kilkanaście lat na rynku zetknął się z rynkami czy walorami, których trendy (a co za tym idzie wyceny) zdecydowanie wykraczały poza najbardziej optymistyczne lub pesymistyczne oczekiwania. Inwestorzy, którzy widzieli wielką hossę małych i średnich spółek powinni zdawać sobie sprawę, że nie ma wycen zbyt absurdalnych dla entuzjastycznego tłumu inwestorów. Inwestorzy, którzy byli na rynku w czasie dna bessy w 2009 zdają sobie sprawę jak bardzo nastroje są w stanie zdołować wyceny. Zastanawiam się na przykład ilu inwestorów, którzy w 2009 roku uważali, że kosztujące poniżej 3 złotych akcje Amica są niedowartościowane spodziewało się zobaczyć w 5-letnim horyzoncie czasowym cenę 120 złotych?

Ten problem jest wzmacniany przez efekt pewności wstecznej, który sprawia, że po fakcie, rozwój wypadków staje się zupełnie oczywisty. Moim zdaniem, wyraźnie to widać na przykład w dyskusjach o kryzysie w strefie euro. Wielu komentatorów kompletnie zapomniało o skrajnie pesymistycznych prognozach i oczekiwaniach z lat 2011-2012. Kto jeszcze pamięta, że cypryjski bailout miał być początkiem paniki bankowej w całej strefie euro? Inny przykład pokazujący to zjawisko to ocena inwestycji Buffetta w Goldman Sachs we wrześnie 2008. Gdy amerykański rynek akcyjny jest 100% powyżej poziomów z września i 200% powyżej poziomów z dołka bessy komentatorzy mają skłonność do zapominania, że we wrześnie 2009, tuż po upadku Lehman Brothers, niemal nikt nie był pewien, że wszystko się dobrze skończy.

Podsumowaniem tej lekcji może cytowane przez Marksa stwierdzenie ekonomisty Rudigera Dornbusha: W ekonomii sytuacja rozwija się wolniej niż tego spodziewasz a potem sprawy dzieją się dużo szybciej niż się tego spodziewałeś. Można dodać, że dla wielu inwestorów, równie szybko rzeczy, które były niewyobrażalne stają się oczywistymi.

Druga lekcja, którą Howard Marks wyciągnął z zachowania ropy naftowej dotyczy korzyści z dostrzegania, w miarę możliwości, wszystkich konsekwencji zmian gospodarczych i rynkowych. Rynek ropy naftowej dobrze pokazuje, że wielu komentatorów ignoruje naturalny mechanizm korekcyjny wbudowany w ceny ropy naftowej, który sprawia, że niskie ceny ropy są najlepszym lekarstwem na niskie ceny ropy naftowej a wysokie ceny ropy naftowej są najlepszym rozwiązaniem problemu wysokich cen ropy naftowej. Marks wymienia niektóry z licznych mechanizmów, za pomocą których niskie ceny ropy naftowej wspierają popyt i naciskają na podaż co w przynajmniej w dłuższym terminie skutkuje ponownym wzrostem cen.

Marks zwraca jednak uwagę, że konsekwencje niskich cen ropy naftowej mogą się pojawić bardzo daleko od sektora naftowego i podaje przykład całego amerykańskiego rynku obligacji wysokodochodowych, którego istotną cześć stanowią obligacje firm z sektora ropy łupkowej w USA. Presja w tym segmencie rynku może też dotknąć wszystkie papiery dłużne – także spółek zupełnie niezwiązanych z sektorem naftowym. Zarządzający zauważa, że część inwestorów może kompletnie zignorować to zagrożenie dla części składników swojego portfela.

13 Komentarzy

Skomentuj Jack Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe spostrzeżenia w ostatnim akapicie. Przede wszystkim ropa odbije się wzrostem rentowności netto dla spółek z sektora produkcji polimerów, chemii i transportu. A spowoduje odpisy w rafineriach oraz straty wydobywców.

Warto zalapać się na te ruchy bo już teraz widać oczekiwania inwestorów na tych spółkach a największy ruch zacznie się w momencie publikacji sprawek 😉

@ krzabr

Ostatni akapit zachęca do pójścia jeszcze dalej i sprawdzenia czy kompletnie niezwiązane z ropą sektory mogą zostać ofiarami spadków ropy. Stąd przykład obligacji wysokodochodowych, które mogą „oberwać” jako klasa aktywów a w niej także obligacje spółek z zupełnie różnych sektorów.

Podobnie z rynkami wschodzącymi. Jeśli spadki cen ropy spowodują odpływ kapitału z klasy aktywów to „oberwać” mogą nie tylko eksporterzy ropy (co jest zrozumiałe) ale także importerzy, dla których spadki ropy są korzystne.

Dziwne połączenie:akapit o absurdalnych wycenach poparty przykładem AMC. OCzywiscie ruch spektakuralny, jednak poparty fundamentami. Oczywiste jest także ze w 2009 nikt nie mógł zakladac takich wycen tego waloru, bo byloby to wrozenie z fusow. Jednak spolka sie rozwijala, poprawiala wyniki i to wplywalo na wycene. Byl to proces a nie nagly ruch ktory wyprowadzil walor na obecne poziomy. Wlasnie taki ruch o podstawach ktorego dowiadujemy sie po czasie bylby lepszym przykladem.

„Zarządzający zauważa, że część inwestorów może kompletnie zignorować to zagrożenie dla części składników swojego portfela.” Hehec czyli standard 🙂 samo zalozenie ze bedziemy mogli wszysto uwzglednic w portfelu jest absurdem.

Natomiast co do „edukacyjnego” listu Pana Marksa. E c h jajk to sie fajnie i latwo pisze o czyms co juz nastapilo…

Pozdrawiam i życzę wszystkiego najlepszego w 2015.

@ trendfollower

Ależ Amica jest dla mnie przykładem absurdalnej wyceny w 2009 roku, nie w 2015.

Spółka się rozwijała, była transakcja z Samsungiem, poprawiała się operacyjnie ale nie zrobiła żadnego skoku (jak Apple na przykład). Dlatego to dobry przykład na to jak sentyment wpływa na wyceny.

„Dla mnie skala spadków jest zaskoczeniem.”

Michael Pettis pisał w 2012 ( a nawet chyba już o tym wspominał w 2009, o ile mnie pamięć nie myli ) o dramatycznym spadku cen surowców (non-food commodities) typu miedź, ruda żelaza, ropa w przeciągu następnych 2-3 lat wskutek zmiany modelu gospodarki chińskiej. Jak czyta się regularnie jego wpisy na blogu to raczej pojawiające się zmiany na rynku nie stanowią zaskoczenia.

„Podobnie z rynkami wschodzącymi. Jeśli spadki cen ropy spowodują odpływ kapitału z klasy aktywów to „oberwać” mogą nie tylko eksporterzy ropy (co jest zrozumiałe) ale także importerzy, dla których spadki ropy są korzystne.”

To tylko pogłębi niedowartościowanie polskiego rynku, z perspektywą jeszcze bardziej dynamicznego odreagowania.

Wyliczenia z 2.12.2014:

„Ceny ropy Brent spadły od połowy roku o dobre 35%. Od Rosjan kupujemy aż 25 milionów ton tego surowca rocznie z czego płynie wniosek, że przy obecnych cenach przyniesie to oszczędności warte 26 miliardów złotych – równowartość 1,5% PKB Polski”

http://stooq.pl/n/?f=931293&c=0&p=34

@_dorota

Po jakich cenach kupujemy ropę od Rosjan?

Jakos nie moge sobie wyobrazic scenariusza typu: drodzy dostawcy teraz jest tanio więc podpiszmy kontrakt po obecnych cenach.

Powyzszy link nalezy traktowac jako ciekawostkę (w mojej opini).

@ trendfollower

W mojej skromnej opinii cena jest przywiązana do jakiegoś benchmarku, na przykład Brent plus premia/dyskonto, raczej dyskonto bo Ural z reguły jest z dyskontem.

„komentatorzy mają skłonność do zapominania, że we wrześnie 2009, tuż po upadku Lehman Brothers, niemal nikt nie był pewien, że wszystko się dobrze skończy”

Lehman Brothers upadł we wrześniu 2008.

@ Jacek

No jasne. Dzięki za uwagę.

„Michael Pettis pisał w 2012 ( a nawet chyba już o tym wspominał w 2009, o ile mnie pamięć nie myli ) o dramatycznym spadku cen surowców”

Czyli po pięciu latach w końcu trafił. Rzeczywiście ma nosa.

Poza tym z tego, co widzę w szybkim riserczu w ciągu ostatnich kilku lat horyzont czasowy kontraktów na zakup ropy wyraźnie się skrócił – do półrocznych, nawet kwartalnych. Oczywiście i w dłuższych umowach cena może być ustalana dosyć elastycznie.

Tak na chłopski rozum – gdyby ceny ropy w kontraktach dla polskich rafinerii nie były elastyczne, to firmy nie mogłyby obniżać tak dynamicznie cen na stacjach. Poślizg kwartalny – tak się wydaje.

skala spadku cen ropy rzeczywiście zaskakuje – ja sądziłem, po rozczarowującym spotkaniu OPEC nastąpi „strząśnięcie” i ceny ustabilizują się koło 70-75$/b… nie będą rosły, ale będą w miarę stabilne. rzeczywistość jest trochę inna 😉

i dlatego warto zastanowić się nad konsekwencjami tego stanu rzeczy. to, że konsekwencje będzie widać na papierach HY firm wydobywczych, to dość oczywiste (pół roku temu ich premia ponad oprocentowanie US TSY wynosiła ledwo 4%, dziś przekracza 10%). że przeniesie się to na inne HY – bardzo prawdopodobne – jak zaczną bankrutować firmy „łupkowe”, to inwestorzy zaczną uważniej oglądać swoje portfele obligacji korporacyjnych.

spadająca cena ropy ma jeszcze inne konsekwencje – po pierwsze ograniczy się dramatycznie strumień „petrodolarów” inwestowanych przez eksporterów ropy np. w obligacje rządu USA (wg EIA przychody OPEC spadną o 300mld$ w 2015). A po drugie np. Arabia Saudyjska będzie musiała uszczuplić swoje rezerwy finansowe – czyli sprzedawać amerykańskie obligacje skarbowe, aby finansować deficyt budżetowy. Na to nakłada się jeszcze generalnie coraz mniejszy strumień dolarów z innych krajów (rozwijających się, eksporterów), które miały dodatni bilans obrotów z USA. To samo dotyczy Japonii, która mimo szmacenia jena, od 2 lat na deficyt handlowy i obligacji US też mało kupuje. No i mamy zależność: niska cena ropy = wzrost rentowności US TSY.

teoretycznie FED może zacząć kolejne QE i po problemie. tylko, że to po pierwsze oznaczałoby załamanie kursu dolara. a na to, jeśli kolesie w FED mają choć trochę rozumu, to pozwolić sobie nie mogą – Ameryka „pasożytuje” na reszcie swiata, finansując swoje deficyty i wojny, dzięki wierze, że dolar to dobry pieniądz, a rząd USA spłaci swoje długi…

a drugi problem z QE, jest taki, że „wysysa” ono US TSY z prywatnych rąk i lądują one w bilansie FED czy innego BC. A są te obligacje źródłem kreowania pieniądza także poza sektorem bankowym (w tzw. shadow banking) w mechanizmie zwanym rehypotekacja. „Shadow banking” w USA podobno kreuje tyle samo pieniądza, co oficjalny sektor bankowy. Więc dalsze prowadzenie QE może wywołać efekty nieco inne, od zamierzonych 😉

dlatego bardzo prawdopodobną konsekwencją niskich cen ropy, będzie wzrost rynkowych stóp procentowych w USA, mimo, że FED będzie bardzo „patient” i nieprędko zacznie podnosić krótkoterminowe stopy funduszy federalnych….