Praktyczną przydatność szczytów cenowych można wykazać w dowolnej skali czasowej.

A stąd już tylko krok by ich użyteczność w charakterze drogowskazów przysposobili na swoje potrzeby również traderzy. W takim jednak wypadku dołączyć trzeba zarządzanie ryzykiem.

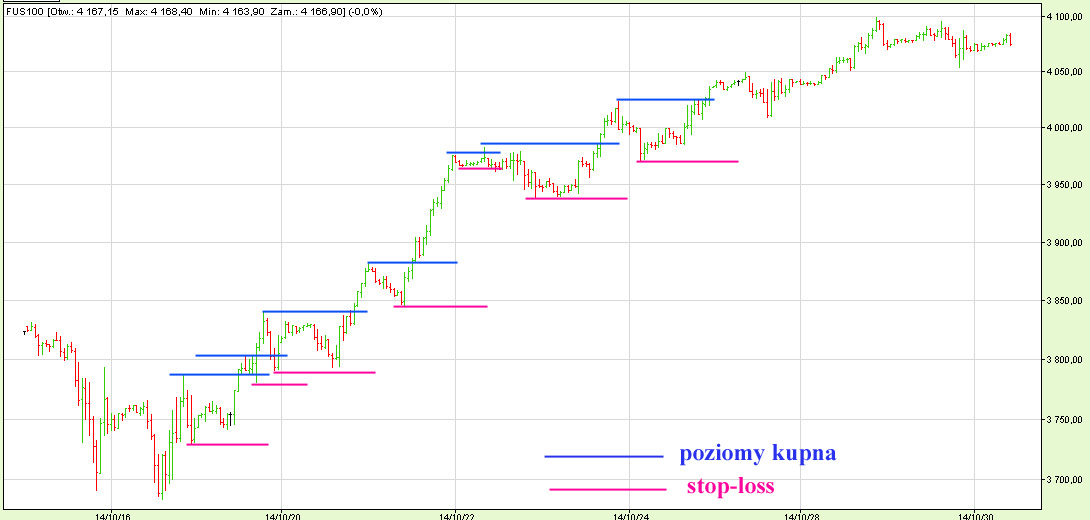

Spójrzmy na poniższy wykres FUS100 (bossowy kontrakt na index NASDAQ), który wygenerowałem za pomocą danych 60-minutowych w aplikacji na bossa.pl (instrument dostępny do gry na bossowej platformie forexowej):

Nie ma tutaj specjalnie znaczenia rodzaj szczytów – absolutne czy lokalne są równie przydatne. Choć wykorzystuję w zasadzie tylko te, po których nastąpiły dość płytkie korekty, opisywane przez mnie w poprzednim wpisie. Zakładam, że po niewielkim cofnięciu rynek ma więcej impetu niż po długim ruchu wznoszącym z głębszej korekty. Kilka tego typu szczytów zaznaczyłem dla przykładu na wykresie niebieską kreską. Po korekcie kurs przebił się przez owe utworzone dopiero co maksima, kontynuując marsz w górę ku zyskom.

W roli zabezpieczającej wykorzystujemy stop-lossy, zaznaczone fioletową kreską. Stosownie do ich odległości od poziomu kupna obliczamy wielkość pozycji (bliższy stop – większa pozycja). Można budować dodatkowe pozycje (piramidować) na każdym kolejnym szczycie, dowolnie manipulując stop-lossami. Dla celów tradingowych w grze na akcjach lub indeksach i ich pochodnych nie potrzeba żadnych więcej dodatkowych narzędzi poza opisanymi wyżej.

Co najwyżej można podzielić szczyty na dalsze podkategorie, podczas korekt znajdziemy bowiem różne rodzaje maksimów lokalnych (np. na poziome 4000 można było zagrać dodatkowo), i stosownie do tego układać własne strategie. Realny obraz nigdy nie jest tak idealny jak na wykresie powyższym, choć i takich trendów jak widać nie brakuje (ale i silniejszych również), więc stosowna praktyka w dużo bardziej niesprzyjających warunkach jest wskazana.

Można ewentualnie jeszcze wyznaczyć zakres głębokości korekty uznanej za „płytką”. To może być każdorazowo intuicyjna decyzja lub procentowo kalkulowany ruch, albo też techniczny wybór zależny od położenia dołka wobec innych składowych wykresu.

Zastosowanie tej strategii do rynków symetrycznych, typu forex czy towary, wymaga jednak dodania filtra wskazującego długoterminowy trend (choćby średnich). Wówczas grę na szczytach można toczyć bądź to w zgodzie z aktualnym trendem lub w kontrze do niego na długich i krótkich pozycjach.

—kat—-

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.