Po raz ostatni otwieram książkę Bulkowskiego by przerobić jeszcze jeden z tematów, który opisałem sobie na marginesach.

Co nie znaczy wcale, że na tym kończą się w niej interesujące pomysły. Po prostu musiałem wybrać tylko takie, które nie tylko w jakiś sposób mnie zainspirowały, ale też uważałem, że mógłbym coś do nich dodać i przy okazji zainteresować Czytelników. A zresztą wnoszę po ilości i długości komentarzy, że niemal każde zagadnienia w książce opisane moglibyśmy tu wspólnie żywo i solidnie przedyskutować oraz znaleźć najbardziej optymalne rozwiązania. Na tym polega siła „Mądrości Tłumu” (Wisdom of the Crowds), która bije na głowę indywidualne decyzje każdego z nas osobna, a którą pasjonująco opisał w książce James Surowiecki.

Tym razem sięgam po coś naprawdę banalnego, a jednocześnie powszechnie używanego przez analityków technicznych, w tym szczególnie we wszelkich publikacjach. I chyba nazbyt przecenianego, a przy tym może niepotrzebnie angażującego. Szanowni czytający – spójrzmy bacznym okiem na klasyczne wsparcia i opory, które stanowią jeden z rdzeni technicznego podejścia.

I ponownie Bulkowski odwala naprawdę kawał dobrej roboty, wyliczając statystyki działania i pokazując „jak jest naprawdę” (używając słów pewnego popularnego, choć według mnie groteskowego dziś komentatora goniącego własny ogon).

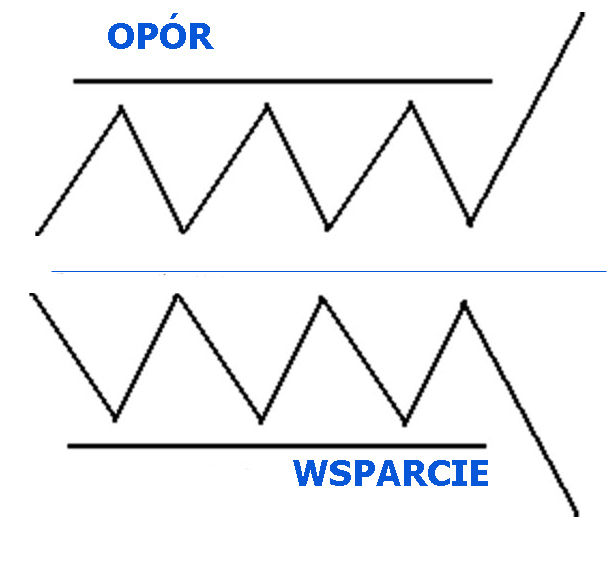

Weźmy na warsztat linie wsparcia i oporu równoległe od osi poziomej, poprowadzone przez ostatnie dołki i górki cenowe wykresu. Używa się je często do stawiania stopów broniących, ale również do wyznaczania punktów zwrotnych, w których dałoby się ustawić zlecenie otwarcia pozycji. Wyglądają one dla przypomnienia mniej więcej tak oto:

Zaczerpnąłem je z przywoływanej książki, opisując jednak samodzielnie.

Na rysunku wyżej mamy u góry linię oporu, która powstaje już po uformowaniu się pierwszego lokalnego szczytu i „oporuje” dla dwóch kolejnych (na mniej więcej podobnym poziomie). Znaczy się „opór działa”. Jeśli kurs nic sobie z tego nie robi i wybija się górą to opór przestaje istnieć (często uważa się, że przechodzi do defensywy wspierając teraz rosnące ceny).

Na podstawie 65 535 przypadków wystąpień tego typu sytuacji, gdzie już przynajmniej jeden lokalny szczyt zadziałał oporowo, Bulkowski wyliczył, że jedynie w 34% przypadków opór ów okazał się skuteczny. Czy to dobra wiadomość? Dla stawiających tam stopy broniące – zła, dla łapiących górkę – również. Dla publicznie pokazujących swoje wykresy – chwila do zastanowienia. Dobra wiadomość za to dla tych, którzy liczą na pokonywanie oporów. Wszak 66% tego typu sytuacji kończy się wybiciem w górę. A to już ważna informacja w sensie budowania statystycznej przewagi.

A jak wygląda to dla linii wsparcia, czyli przykład w dolnej części powyższego rysunku? Cóż, statystyka podobna i równie zła przede wszystkim dla stawiających w takim miejscu stopy obronne. Przypomnę – wystarczy tylko jeden lokalny dołek aby uznać je jako potencjalne wsparcie. I działa ono w… 33% przypadków. Stanowczo za mało według mnie by szukać jakiejś efektywności.

Ciekawsza sytuacja robi się, gdy po wybiciu w górę taki opór staje się teraz wsparciem dla spadających cen, albo po wybiciu w dół – gdy staje się oporem. Bulkowski liczy wówczas statystyki w dość ciekawy sposób. Mianowicie uwzględniając upływ czasu.

I tak na przykład kiedy poprzedni opór po jego przebiciu staje się teraz wsparciem, udaje się takie jego działanie w 39% przypadków jeśli do sytuacji takiej dojdzie w przeciągu kolejnego roku. Ale już w roku kolejnym czy 2 lata później wsparcie to ma skuteczność na poziomie 45%. Nadal jednak zbyt mało by mówić o istotności i ważności jako efektywne narzędzie techniczne.

Dla porządku jeszcze statystyka dla sytuacji, gdy poprzednio przebite wsparcie staje się teraz oporem: w 49% przypadków udaje się zatrzymać cenę w przeciągu najbliższego roku, a już w 52% przypadków w roku kolejnym.

To jeszcze spójrzmy na skuteczność luk czyli pustych miejsc na wykresie gdy cena wybija się ponad maksimum dnia poprzedniego lub poniżej jego minimum. Popularna wśród techników opinia mówi: „gaps fill”, co w tłumaczeniu na polski oznacza, że „luki się wypełniają”. W dużej mierze jest to prawda jak oblicza Bulkowski. Luki w górę zatrzymują spadające potem kursy tylko w 1 na 5 przypadków. Luki w dół dają opór w 1 na 4 przypadkach.

Przemyślenie własnej optyki widzenia wsparć i oporów jak najbardziej więc wskazane…

Pozdrawiam chwilowo z zagranicy, na wszystkie maile i pytania odpowiem jak wrócę lada dzień.

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.