Jeszcze jeden zestaw użytecznych podpowiedzi z książki T. Bulkowskiego „Podstawy spekulacji”, które skłoniły mnie do głębszego namysłu .

Jak dalece zyskownych ruchów można spodziewać się po wybiciu cen akcji z klasycznych, technicznych formacji odwrócenia trendu? Czyli z wybicia w górę z formacji poprzedzających rynek byka oraz wybicia w dół w wyniku pojawienia się formacji poprzedzających rynek niedźwiedzia.

Teoria A.T. mówi, że w wyniku takiego wybicia można oczekiwać ruchu o zasięgu minimum równym wysokości samej formacji. Jeśli więc np. bessa kończy się formacją podwójnego dna, której najwyższy poziom (podstawa) opiera się na kursie 35 PLN a najniższy punkt sięga 30 PLN, to wysokość jej równa się 35 PLN – 30 PLN =5 PLN. Zatem wybicie ponad poziom 35 PLN może zaprowadzić kurs do minimum 40 PLN. Tyle teoria.

Bulkowski zebrał dane 1283 spółek amerykańskich za lata 1988-2010 i wyszukiwał wszystkie przypadki pojawienia się 45 różnych formacji technicznych, których nazbierało się przez ten okres w sumie 26 873 sztuk. Następnie powyliczał zasięgi wybicia z nich do punktu ekstremalnego. Punktem owym był taki poziom, po którego osiągnięciu spółka zmieniała kierunek, zaliczając ruch przeciwny o wielkości 20%. Dlaczego właśnie o 20%? Tyle bowiem w teorii wystarczy by mówić o zmianie trendu.

//Mała uwaga i ciekawostka, którą przy tej okazji wyłapałem: A.T. uznaje zmianę trendu na nowy jeśli pojawi się ruch przeciwny do dotychczasowego o zasięgu min. 20%; ale jeśli pojawia się formacji odwracająca trend, wówczas wystarcza ona do uznania nowego trendu nawet wówczas gdy nie doszło przy tej okazji do ruchu przeciwnego o wielkości 20%.//

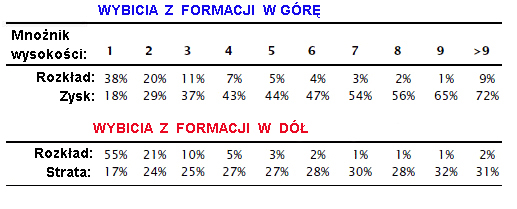

Wyniki obliczeń Bulkowski zebrał w tabeli, którą pozwoliłem sobie zaczerpnąć z książki i po swojemu opisać jak niżej:

źródło: „Podstawy spekulacji”

Dwa słowa o tym jak ją czytać.

Pierwszy rząd od góry to „Mnożnik wysokości”: pokazuje on zasięg wybicia liczony jako wielokrotność wysokości samej formacji. Zatem np. „2” oznacza ruchy wybiciowe jakie doszły do ekstremalnego punktu oddalonego od poziomu wybicia o „2 wysokości formacji”. Dla przykładu podanego przeze mnie wyżej będzie to zatem:

2 x wysokość = 2 x 5 PLN = 10 PLN. Czyli ruch z 35 PLN do poziomu 45 PLN.

Kolejny wiersz wskazuje ile procent wszystkich wybić z formacji doszło do zasięgów wybicia po kolei 1x , 2 x , 3x itd. I widać tam np., że średnio 20% wybić w górę osiągnęło poziom odległy o „2 wysokości formacji”.

Wiersz trzeci – Zysk – pokazuje ile średnio można było zyskać na wszystkich formacjach, z których wybicie doszło do danego zasięgu.

Zatem na przykład:

Wybicia w górę, które osiągały maksymalny zasięg 2-krotności wysokości formacji, skutkowały średnim zyskiem 29% na kapitale.

Analogicznie mamy w przypadku wybić w dół z formacji (2 najniższe wiersze) z tym, że biorąc pod uwagę rynek akcji powodują one straty w portfelu.

Spróbujmy pokusić się o pewne wnioski, i tu posunę się nieco dalej niż zdawkowo zrobił to w książce Bulkowski.

Zasięg wybicia o wielkości maksymalnej 1x wysokości formacji osiąga więcej formacji spadkowych bo aż 55%, podczas gdy tylko 38% dla formacji rynku byka. W takim razie jeśli widzimy formacje spadkowe to zasięg ruchu co drugiej z nich kończy się na poziomie odległym o wysokość samej formacji i średnio powoduje stratę 17% kapitału.

Dodajmy za Bulkowskim, zrobił on bowiem dodatkowe badania w kolejnym paragrafie, że spadki na rynku akcji rzeczywiście następują w szybszym tempie niż wzrosty.

Aż 9% formacji pro-wzrostowych wykonuje ruch większy niż 9-krotność wysokości owych formacji. To dlatego nie warto spieszyć się z zamykaniem zysków zbyt szybko. Co ważne – przynoszą one średnio 72% zysków w portfelu, a więc 4 razy tyle co zamknięcie pozycji na pierwszym zasięgu.

Ale 69% formacji pro-wzrostowych (39%+20%+11%) kończy maksymalnie na zasięgu o wielkości 3-krotności wysokości formacji, a więc mniej więcej ruch co trzeciej podąża dalej.

Najistotniejsze w sensie ryzyka są zakresy spadków. Proszę zobaczyć, że podczas gdy strata na pierwszym zasięgu sięga średnio 17% kapitału to przy zasięgu ponad 9-krotnym owa strata ma wielkość „tylko” 31%. To znaczna dysproporcja w stosunku do tego jak kształtują się te odległości w formacjach wzrostowych. Implikacja jaka wynika z owej niewielkiej różnicy w zasięgach spadków może być następująca:

Jeśli widzimy spadek z formacji „niedźwiedziej” sięgający 2-krotności jej wysokości, to o ile kupimy w tym miejscu spółkę, wówczas w najgorszym wypadku dalszy spadek rynku sięgać może średnio 7 %. Wynika to z różnicy średnich strat, a więc 31% – 24%. Być może to ułatwi nawigację na wykresach w czasie spadków. Choć trzeba zaznaczyć, że są to wielkości średnie, a ponadto dla rynku polskiego mogą przybierać inne parametry. Pomoże to jednak w jakimś stopniu w ulepszeniu procesu inwestowania przynajmniej tym, którzy zechcą się wyprawić na poszukiwanie okazji za pomocą bossa zagranica.

Minimalny zasięg wybicia o 1x wysokość formacji, jaki często pojawia się w literaturze, to konstrukcja typowo teoretyczna. Jak widać z powyższych wyliczeń, ma ona niewielkie znaczenie w perspektywie zysków, które – jak można wyczytać z tabeli – „rosną na drzewie cierpliwości”. To podkreśla wagę problemu, którego w przypadku formacji w podręcznikach nie porusza się niemal w ogóle: jak zarządzać w nich ryzykiem? Czy zabezpieczać zyski stopem podążającym (trailing stop) i w jakiej odległości? Czy może jednak ustawiać take-profity i na jakich poziomach? W przypadku Bulkowskiego mamy stop podążający, który zabezpiecza zyski i tnie straty w odległości 20% od aktualnego maksimum cen. To nie mało wprawdzie, ale w zgodzie z techniczną teorią, logiką i zdrowym rozsądkiem. Każdy inny stop zmieni liczby pokazane w tabeli diametralnie, tak więc to wola inwestora jest ostatecznym wyznacznikiem zasięgów.

Można się zżymać na aptekarskie podejście autora do problemu, ale nie można nie docenić tego jak systematyzuje on myślenie w kategoriach A.T. Trzeba jednak dodać, że powyższe wyliczenia pokazują skalę oczekiwań, czyli potencjalnych zysków w proporcji do wysokości formacji (takie było założenie problemu). Nie pokazują jednak całości zagadnienia czyli trafności wybić.

Faktem jest, że trendy ulegają zmianom. Czy formacje, które inwestorzy w tych newralgicznych momentach odkrywają to rzeczywiście zjawisko tkwiące w naturze kursów giełdowych czy tylko wymysł wyobraźni analityków? Nie znamy prawdy, aczkolwiek nieco się do niej zbliżyliśmy…

—kat—

14 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Kathay

cyt:

„Ale 69% formacji pro-wzrostowych (39%+20%+11%) kończy maksymalnie na zasięgu o wielkości 3-krotności wysokości formacji, a więc mniej więcej ruch co trzeciej podąża dalej.”

Czy przypadkiem zbytnio się nie pospieszyłeś z tym dodawaniem procentów? Przecież np. w tych 39% formacji, które osiągnęły zasięg wybicia 1x zawierają się także wybicia, które „pojechały dalej” np. do 2x.

Zastosowanie takiego prostego sumowania jak w cytacie oznaczałoby (po zsumowaniu wszystkiego), że 100% formacji osiągnęło 1x.

No chyba, że czegoś nie rozumiem.

To nie jest 69% formacji pro wzrostowych 🙂

Tego się nie da sumować w tej formie logiki.

bo to co przedstawia tabela to to ,że w ramach zbioru 38% /100%/ dochodzących do poziomu x1 znajduje się te 20/38 % dochodzących do poziomu x2 i 11/38 % dochodzących do poziomu x3 etc….

Sumując rozkład dostajemy 100% , ale w kontekście pierwszej pozycji /38%/ .

Trochę to zawiłe do wytłumaczenia 🙂

Ten rozkład w wykonaniu Bulkowskiego to jest jednak majstersztyk.

Rozumiem logike stojącą u podstaw , ale interpretacja prezentacji wyników możę prowadzić do zapętlenia zwojów mózgowych i bezsenności.

.

NO bo skoro rozkład to rozkład no i ciężko się zastanawiam jak 1% na poziomie 9 czyli jedno wystąpienie na 100 przypadków idąc logiką rozkładu może dać 65% zysków z całośći rozkładu , a 9 przypadków >9 daje „tylko” 72%.

To nie powinien się nazywać rozkład tylko raczej jakiś quasi rozkład a’la Bulkowski narastająco czy coś w tym rodzaju , bo z logiki wyliczeń wynika ,że w ramach 1% na poziomie 9 zawiera się też 9% na poziomie >9 🙂

Autor nie uniknął tutaj wieloznaczności interpretacyjnej .

Kat skorzystał z oryginału, więc tylko dopowiem.

Faktycznie czasami jest tak, że Bulkowski nie jest zbyt precyzyjny (lub trzeba się odrobine zastanowic – lub ostatecznie napisac do niego) o co chodzi.

Te zasięgi to oczywiście są zakresy – więc posiłkując się polskim tłumaczeniem: „w 38% przypadków dzieje się to w czasie krótszym niż jedna szerokość formacji, w kolejnych 20 % – w czasie dłuższym niż jego szerokość”

Tu ciekawe byłoby sprawdzenie – jak wiele w tych 38% jest w okolicy „jednej szerokosci” a ile np. poniżej połowy tej szerokości.

Poza tym z drugiego wiersza (zysk) wynika pośrednio sama wysokość formacji, co nie jest bez znaczenia.

@GZ

Widzisz ja rozumiem ,że te trzy wiersze tabeli są jakims podsumowaniem.

Problem w tym ,że jak próbujesz rozwikłąć logikę jednego wiersza to w opozycji masz logike drugiego.A jak dołączysz do tego wiersz zysku to już są trzy zmienne bez spójnej logiki prezentacji i masz zagwozdek co ten Bulkowski nawyprawiał.

To jest zaprzeczenie podsumowania.

„Bulkowski nie jest zbyt precyzyjny”

Skoro tak to czy warto go czytać i co zdanie „mail to” @Bulkowski 🙂

Próbowałem kiedyś ze jego strony coś zasięgnąć , ale to droga przez mękę, bo tylko on sam wie jak napisane warunki poczatkowe zinterpretować.

A jakie „wejście” takie „wyjście” , a moja interpretacja jego „wejścia” może być skrajnie różna biorąc pod uwagę jego precyzję czy też jej brak .

„Te zasięgi to oczywiście są zakresy – więc posiłkując się polskim tłumaczeniem: „w 38% przypadków dzieje się to w czasie krótszym niż jedna szerokość formacji, w kolejnych 20 % – w czasie dłuższym niż jego szerokość”

Tu ciekawe byłoby sprawdzenie – jak wiele w tych 38% jest w okolicy „jednej szerokosci” a ile np. poniżej połowy tej szerokości.”

OK . DAjmy na to mamy consesus w sprawie „rozkładu” 38% „kończy bieg” na 1 mecie, 20% na 2 etc.

I przechodzimy do zysku.

Pytanie:

W jaki sposób wynikający z logiki rozkładu 1 wystąpienie na 100 daje wiekszy zysk niż 9 na poziomie >9 ?

I znów nieprezyzyjność.

Gdyby był to wiersz zatytuowany „średni zysk na 1 wystąpienie” wszystko by się zgadzało z logika włącznie, a tak powstają kwiatki o 69% formacji prowzrostowych i co tam sobie ktoś wyobrazi.

I należołoby pewnie dodać ,że imć Bulkowski nie pisze o jakiejś tam strategii tylko o potencjale poziomów z wybić H&S i to bez tych stratnych.

Ile z tego można „wyczesać” i czy w ogóle to już zupełnie inna bajka 🙂

@pit65

„W jaki sposób wynikający z logiki rozkładu 1 wystąpienie na 100 daje wiekszy zysk niż 9 na poziomie >9 ?”

No ale tu nie rozumiem o co pytasz..

Generalnie to ja bym powiedzial tak – im mniejsza wysokość formacji tym większy spadek wynikajacy z jej wielokrotnosci, ale w zasadzie bardzo podobny procentowo 🙂

@pit65

Ja jeszcze tylko dodam, ze wybór (i koncept) pewnych statystyk jest zawsze pochodną pomysłów i podejścia autora.

Nie koniecznie musimy sie z nimi zgadac, bo np inne bedziemy uznawali za istotne lub ważne. A nasz znajomy jeszcze inne.

Stąd np. Jerzy Lempart w Leksykonie świec, dość krytycznie pisze o statystykach Morrisa (czasem Bulkowskiego), ale ja sam tez do niektórych wybranych przez p. Jerzego podszedłbym inaczej. Ale wlasnie dlatego, ze to autorski wybór, mozemy krytycznie się spierać z tymi różnymi podejściami

„No ale tu nie rozumiem o co pytasz..”

No właśnie takie mam problemy z interpretacja Bulkowskiego 🙂

A poważnie . W sensie nominalnym bez dodania ,żę jest to średni zysk na 1 wystąpienie na danym poziomie niemożliwym jest osiągnięcie 65% zysku z jednego wystąpienia na poziomie 9 i „jedynie” 72% z 9 wystąpień które przekraczają 9 poziom.

„Generalnie to ja bym powiedzial tak – im mniejsza wysokość formacji tym większy spadek wynikajacy z jej wielokrotnosci, ale w zasadzie bardzo podobny procentowo ”

No tak tylko o wysokości formacji to z tabeli nic nie wynika.

I to właśnie jest mały problem z Bulkowskim człowiek /miast autora/ zaczyna kombinować by przedstawione dane miały jakąś składną logiczną całość 🙂

Generalnie to interpretacja Kathaya w sensie szans jest poprawna i tylko w takim zakresie należało by te tabelę interpretować.

Cofam wyrażenie „kwiatek”.Czasem „głośne” blogowe myślenie pozwala dosłyszeć własne błędne myślenie 🙂

Dla wzrostów przy wykonaniu 69 przypadków na 100 na trzecim poziomie jest jeszcze 31% szansa na dalsze wzrosty /systemy trendowe przy takich szansach są zyskowne/ , a analogicznie dla spadków jedynie 15%.

W związku z czym dla wzrostów istnieje jeszcze możliwość podwojenia średniego zysku , natomiast dla spadków maleje statystyczne ryzyko znacznego powiększenia ŚREDNIEJ straty co oczywiście niewyklucza 2 pojedynczych strat na 100 na poziomie >9.

Uf Bulkowski jakoś z tego wybrnął i ja także 🙂

@ GZalewski

„Te zasięgi to oczywiście są zakresy – więc posiłkując się polskim tłumaczeniem: „w 38% przypadków dzieje się to w czasie krótszym niż jedna szerokość formacji, w kolejnych 20 % – w czasie dłuższym niż jego szerokość”

To jak to w końcu jest? Kathay pisze o mnożnikach wysokości ilości procentów wszystkich wybić, które doszły do danego zasięgu ( 38% i 20%,itd).

Ty zaś piszesz o czasie krótszym lub dłuższym od X szerokości formacji?

To jak to w końcu jest i o co tu chodzi?

Coś cicho jest na łączach (moje pytanie bez odpowiedzi), więc chyba wypada słów kilka skreślić, aby wyjaśnić to qui pro quo. Bo zamęt w głowach forumowiczów sieje się wielki.

Kathay pisze tak:

„Wyniki obliczeń Bulkowski zebrał w tabeli, którą pozwoliłem sobie zaczerpnąć z książki i po swojemu opisać jak niżej:”

(tu tabela -źródło: „Podstawy spekulacji”) – i dalej:

„Dwa słowa o tym jak ją czytać.

Pierwszy rząd od góry to „Mnożnik wysokości”: pokazuje on zasięg wybicia liczony jako wielokrotność wysokości samej formacji. Zatem np. „2” oznacza ruchy wybiciowe jakie doszły do ekstremalnego punktu oddalonego od poziomu wybicia o „2 wysokości formacji”. Dla przykładu podanego przeze mnie wyżej będzie to zatem:

2 x wysokość = 2 x 5 PLN = 10 PLN. Czyli ruch z 35 PLN do poziomu 45 PLN.

Kolejny wiersz wskazuje ile procent wszystkich wybić z formacji doszło do zasięgów wybicia po kolei 1x , 2 x , 3x itd. I widać tam np., że średnio 20% wybić w górę osiągnęło poziom odległy o „2 wysokości formacji”.

Wiersz trzeci – Zysk – pokazuje ile średnio można było zyskać na wszystkich formacjach, z których wybicie doszło do danego zasięgu.

Zatem na przykład:

Wybicia w górę, które osiągały maksymalny zasięg 2-krotności wysokości formacji, skutkowały średnim zyskiem 29% na kapitale.

Analogicznie mamy w przypadku wybić w dół z formacji (2 najniższe wiersze) z tym, że biorąc pod uwagę rynek akcji powodują one straty w portfelu.”

Te wyjaśnienia wzbudziły pewne wątpliwości komentujących, odnośnie tego jak to poprawnie rozumieć, czy jeden wzrost (wysokość) zawiera się w innym wyższym, itp.

Zanim przejdę dalej, wypada podać tłumaczenie z polskiego wydania, za G. Zalewskim:

„„Te zasięgi to oczywiście są zakresy – więc posiłkując się polskim tłumaczeniem: „w 38% przypadków dzieje się to w czasie krótszym niż jedna szerokość formacji, w kolejnych 20 % – w czasie dłuższym niż jego szerokość”

Grzegorz pisze też, że :

„Kat skorzystał z oryginału, więc tylko dopowiem.

Faktycznie czasami jest tak, że Bulkowski nie jest zbyt precyzyjny (lub trzeba się odrobine zastanowic – lub ostatecznie napisac do niego) o co chodzi.”

Ponieważ, dla mnie (na zdrowy chłopski rozum i wytrawne kaprawe oko :)) te zasięgi to nie są wcale zakresy (zasięgi,zakresy i essy floresy!) postanowiłem sięgnąć do oryginału.

No i co tam panie widziem? Ano cock-up jak się patrzy (i jakby nie patrzeć), albowiem tabela podaje (tak jak przypuszczałem) nie jakąś tam „wysokość” formacji tylko jej „SZEROKOŚĆ”, czyli czas uformowania się formacji i następnie czasookresy, będące jego wielokrotnością.

Co więcej, Bulkowski używa zrozumiałego określenia „width”, czyli szerokość (i trudno go chyba inaczej zrozumieć), choć dawniej w sztuce AT używano określenia „breath” (szerokość, rozległość, rozpiętość w czasie), dziś jednak indykatorskie breath ma inne znaczenie.

A szerokość formacji jest na osi poziomej (czas) zaś jej wysokość na osi pionowej (cenowej).

Bulkowski pisze dosyć jasno, więc uważam że nie ma większego sensu zawracać mu głowę i pytać co miał tu na myśli. 🙂

Np. bo pisze on tak (w oryginale – podaje szerszy wyciąg po zawiera istotne elementy do zrozumienia przesłania):

Rozdział/podrozdział 22 – Pattern witdth and Performance:

„I read in a magazine that wide patterns take longer for price to reach their target than narrow ones. It said that common practice was to hold for one pattern width, but they found that the longer you hold, the better you tend to do. They recommended to hold for three times the pattern width.

(tu opis wyboru 1283 w latach 1988-2010)

I measured the width of each chart pattern from the start to the end and then found when the ultimate high or low represented a trend change ( a decline or rise of 20 percent, respectively). The performance numbers shown in Table 5.7 represent thousand of perfect trades, so your results may vary.

The table shows a frequency distribution of a associated rise of decline from the closing price the day before a breakout (to allow for gaps)tu the ultimate high (upward breakouts) or ultimate low (downward breakouts).

For example, chart patterns with upward breakout tended to the ultimate high quickly. In fact, 38 percent found it within one pattern width and 20 percent topped out within two pattern widths. I found 69 percent of chart patterns with upward breakouts topped three pattern widths (that is the sum of 38, 20 and 11 percent).

The next line down the table is shows performance sorter by the time it took to reach ultimate high as a multiple of the pattern’s width. Those that find the ultimate high within one pattern width climbed an average of 18 percent. Patterns that took between one to two pattern widths soared 29 percent on average. After three pattern widths the rate of rise tends to flatten, at least for a while.

That is especially true for downward breakouts, which tend to poop out after widths of two (they decline an average of 24 percent). For example, patterns that take four pattern widts to reach the ultimate low decline an average of 27 percent below the close the day before the breakout. That is the same for five pattern widths, too. The numbers suggest that holding for longer than two pattern widths give little extra return for the risk involved.

Notice the difference in performance between upward and downward breakouts. Patterns with upward breakouts that take eight multiples of the pattern width perform twice as well as those with downward breakouts. The reason for that is bacause the stock can have an unlimited gains, but can only lose 100 percent of its value.”

Myślę, że teraz Alles is klar!

Już kiedyś zwracałem uwagę na problemy związane ze stosowaniem określeń zakresy, zasięgi i temu podobne, ale nikt mnie nie słucha.

No i potem jest, tak jak jest, że nam się wysokości mylą z szerokościami.

„dawniej w sztuce AT używano określenia „breath” (szerokość, rozległość, rozpiętość w czasie), dziś jednak indykatorskie breath ma inne znaczenie”

Winno być BREADTH !

jak widać, mnie też się zdarzają klopsy, tyle że mikre (takie raczej klopsiki, mniam :)).

@Less

Moja pierwsza myśl kiedy czytałem ten rozdział była dokładnie taka sama: szerokość w sensie rozpiętości na osi poziomej. Jednak porzuciłem ją ponieważ teoria AT cały czas posługuje się różnicą między ekstremalnymi poziomami ograniczającymi formacje od góry i od dołu. O ile wysokość można zrozumieć raczej jednoznacznie o tyle szerokość już nie za bardzo – w poziomie raczej stawiałbym na długość, ew. powiązaną z czasem. Bulkowski nie dodaje rysunków więc gdybym sam tłumaczył to oparłbym się na różnicy High-Low dla okresu od początku do dnia przed wybiciem.

Wiec gdyby go zapytać to w 2 wydaniu pojawi się dużo precyzyjniejszy opis 🙂

Ale sam wiem jak to działa – kiedy piszę jakiś tekst wszystko wydaje mi się oczywiste i jednoznaczne a po kilku tygodniach gdy wracam do niego sam przestaję go rozumieć 🙂 Dlatego po napisaniu trzeba go odstawić na kilka dni i przeczytać ponownie przed publikacją.

@ Kathay

”

Ale sam wiem jak to działa – kiedy piszę jakiś tekst wszystko wydaje mi się oczywiste i jednoznaczne a po kilku tygodniach gdy wracam do niego sam przestaję go rozumieć 🙂 Dlatego po napisaniu trzeba go odstawić na kilka dni i przeczytać ponownie przed publikacją.”

Można i tak, ale w razie czego w odwodzie jest niezawodny Less! 🙂