Z mojego przepastnego archiwum systemów transakcyjnych wydobyłem i odkurzyłem jeden taki, który powinien pokazać jak ostatnie zmiany na kontraktach terminowych na indeks WIG20 mogą dać szansę na podrasowanie zysków.

Zmiany o których mowa to:

1/ Przejście z mnożnika x10 na wyższy czyli x20. W takim razie jeden tik ruchu rynku przekłada się teraz na 20 PLN zmiany w kapitale na otwartej pozycji. Posiadanie prowizji niższej niż 10 PLN za otwarcie/zamknięcie pozycji pozwala na zyskowność już po 1 tiku w takim razie.

2/ Wprowadzenie w BOŚ nowego wynalazku: depozytów intra day. Co znaczy, że jeśli pozycja jest zamykana tego samego dnia to bossa pobiera depozyt tylko o wielkości 50% normalnego (czyli takiego gdy pozycja jest przetrzymywana przez więcej dni). To pozwala więc na grę w czasie dnia ok. dwukrotnie większą ilością kontraktów.

Przedstawiona niżej strategia, zapisana przez mnie w formie systemu komputerowego dla łatwiejszego odkrycia statystycznej przewagi nad rynkiem, ma za zadanie zamykać pozycję właśnie tego samego dnia co otwarcie. Nazwałem ją niewyszukanie lecz wymownie: „Kontra jednego dnia”. Jej reguły zawierania transakcji są bardzo proste, nieoptymalizowane i wykorzystują naturalną logikę rynku. Dla otwarcia pozycji długiej muszą być spełnione następujące warunki:

1/ Sesja poprzedzająca jest spadkowa czyli zamknięcie wypadło poniżej otwarcia.

2/ Sesja dzisiejsza otwiera się poniżej wczorajszego zamknięcia.

3/ Kurs rośnie o minimum 5 tików od otwarcia i w tym momencie wchodzimy na rynek zleceniem z limitem.

4/ Pozycję bezwzględnie zamykamy na koniec sesji tego samego dnia.

Pozycje krótkie zawiera się symetrycznie czyli wczoraj sesja wzrostowa, dziś otwarcie wyżej niż wczorajsze zamknięcie, krótka pozycja przy zejściu rynku o 5 tików poniżej otwarcia.

Test pierwszy zrobiłem na serii oznaczonej w bazie bossa.pl jako FW20 czyli korygowanej o wszystkie luki powstałe przy zmianie serii (od 1998 roku do dziś). Mnożnik x10. Prowizja 10 PLN za otwarcie i zamknięcie. Mały problem może powstać z wielkością pozycji, nie ma tu bowiem stopów (poza czasowym – na zamknięcie) więc trudno z góry określić ryzyko straty w każdej transakcji. W takim razie uznałem, że po prostu wydatkujemy 10% posiadanego kapitału (jako początkowy przyjąłem 100 000 PLN), dzieląc na wielkość depozytu wymaganego dla każdego pojedynczego kontraktu. Mniej więcej wyszło więc, że 1 kontrakt był otwierany na każde 15 000 -20 000 PLN kapitału.

Wyniki:

Zysk całkowity netto: 506,24%

Zysk średniorocznie: 11,6%

Maksymalne obsunięcie kapitału: 17,7 %

Transakcji: 1545

Trafnych: 54 %

Sharpe ratio: 1,54

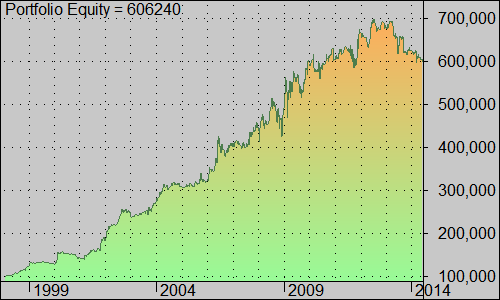

Krzywa zmian kapitału jeszcze do kompletu:

Ostatnie czasy nie są najlepsze dla strategii. Prawdopodobnie z powodu marnej zmienności.

Ten sam test zrobiłem przy niemal tych samych warunkach jak wyżej poza dwoma zmianami:

– przyjąłem teoretycznie, że cała seria była notowana z mnożnikiem jak dziś czyli x20 za tik (zamiast x10);

– użyłem depozytu intra day, a to oznacza, że za te same pieniądze gramy tą samą ilością kontraktów co dla starych FW20x10.

Wyniki powinny być znacznie lepsze, oto one:

Zysk całkowity netto: 12.383,04%

Zysk średniorocznie: 34,5%

Maksymalne obsunięcie kapitału: 31,83 %

Transakcji: 1545

Trafnych: 55 %

Sharpe: 2,12

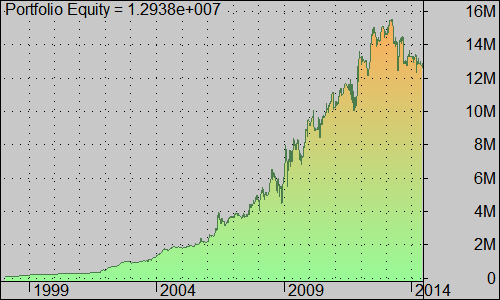

I ponownie equity czyli krzywa zmian kapitału:

Oczywiście są to wyniki hipotetyczne, które mogą się nie powtórzyć. A przy tym tylko teoretycznie, dla celów testowych zakładam jedynie, że notowania kontraktów z mnożnikiem x10 pokrywać mogłyby się z tymi o mnożniku x20. Co ważne, zyskowne są wszystkie wielkości wybicia liczonego od otwarcia – można przyjąć 2 tiki, a można 7. Albo każdy kontrakt dodawać przy innej wielkości wybicia. Oczywiście im mniejsza ta wielkość tym więcej transakcji, więcej szumu i więcej nietrafień. Można oczywiście dodawać wszelkie inne filtry na dowolne sposoby.

Jak widać nowy mnożnik działa jak tornado w połączeniu z depozytem intra day i w strategiach o pozytywnej wartości oczekiwanej powoduje, że zyski kumulują się niebagatelnie szybko, przy obsunięciach o relatywnie niższej dynamice. Po części to mała zasługa również tego, że prowizja jest również relatywnie niższa do zysku niż przedtem (trafność o 1 % wyższa przez to). Trochę jednak trzeba popracować nad wielkością pozycji. Użyteczność depozytów intra day ma jednak swoje logiczne podstawy w grze w obrębie jednego dnia jak widać w takim razie.

— dopisek—

Zwrócę koniecznie uwagę, dzięki pit65, że depozyty intra day mogą zwiększać ryzyko straty pojedynczej transakcji jak i całej ich serii! Tylko dzięki temu test nr. 2 wyżej pokazuje tak dobre rezultaty.

–kat—

36 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

KAthayu bój sie ……

Lokujesz produkt dla GPW ??

Wez się i nie wygłupiaj.

JAk chcesz porównywać to sprowadź wszystko do wspólnego mianownika, bo wyszło jak porównanie stopy zwrotu z ZUS do OFE przez Rządowców 🙂

Ryzyko 1 kontraktu x20 = 2 kontrakty razy 10 bo inaczej to ryzykujesz podwójną stawka i super wychodza miliony w procencie składanym, a patrz na DD ktore wzrosło liniowo wprost proporcjonalnie do podwojenia zakładu.

W sumie należało się tego spodziewać: było nie było dwukrotnie niższe koszta transakcyjne per krok notowania.

Ale i tak nic nie pobije w tym względzie spółek 1 i 2 groszowych. Absolutnie ciekawa nisza ekologiczna. Nie rozumiem uporu WGPW w walce z tym segmentem 🙁

@ NieObliczalny

Ale i tak nic nie pobije w tym względzie spółek 1 i 2 groszowych. Absolutnie ciekawa nisza ekologiczna. Nie rozumiem uporu WGPW w walce z tym segmentem

Przereklamowane. Zerowa płynność skazuje na kolejkę w arkuszu 🙂

@NieObliczalny

To nie mniejsze koszta narobiły milionów na drugim obrazku 🙂

JAK autor sprowadzi porównanie do wspólnego mianownika wtedy wyjdą faktyczne oszczędności , ale na bank nie milionowe 🙂

@ pit65

Nowych kontraktów nie wymyślono po to, by zrobić dobrze studentom z jedną sztuką, tylko dla instytucji.

Wyobraź sobie, że kierujesz funduszem akcji, i 2-3 razy w roku podejmujesz próbę dużej realokacji w gotówkę spodziewając się głębszych spadków. Wachlowanie akcjami przy spreadach 2% i więcej to zabójstwo dla wyników. Więc po wyliczeniu „bety” portfela (wrażliwość portfela na zmiany WIG) szorcisz odpowiednią liczbę kontraktów – obecnie dwókrotnie mniejszą przy tej samej prowizji.

Idnywidualny też może coś na zmianie ugrać (niższa prowizja per transakcja), jak wykazał Autor. O ile ów indywidualny obraca czymkolwiek więcej niż jednym kontraktem. Czyli zamiast np na 10 starych gra na 5 nowych itp.

„jak wykazał Autor”

Obawiam się ,że autor sie tu (nie) wykazał, nie umniejszając nic Autorowi.

KAzdy może się machnąć w tym biznesie, no ale nie wypada tego tak pozostawić i trzeba to poprawić.

@ trystero

Z płynnością i kolejką masz oczywistą rację, ale są też zalety. Po pierwsze, kupując po groszu narażasz się niemal wyłącznie na ryzyko defaltu emitenta (fakt, niemałe w tej grupie) w zamian za spokojny sen jeśli chodzi o fluktuację cen, co jest paradoksalnie zgodne z psychologicznymi charakterystykami wielu indywidualnych. Po drugie, zabawa groszówkami ma ogromny walor edukacyjny. Taki zasadniczo dwustanowy walor (1 i 2 grosze) każe Ci zastanowić się dwa razy, co oznacza 10 krotnie niższy wolumen transakcji zawieranych po 2 grosze, jak działa kolejka itp itd.

Nie rozumiem w jaki sposób i czy w ogóle WGPW oszacowała realne straty inwestorów na groszówkach. Śmiem wątpić. Ale to temat na inną dyskusję.

@ pit65

Zgadzam się, że wyniki systemów transakcyjnych powinny być dla ułatwienia porównań prezentowane po odlewarowaniu wyników.

kathay sie wie ze testowales na danych tickowych z realnym wolumenem ?

@NieOliczalny

„Po pierwsze, kupując po groszu narażasz się niemal wyłącznie na ryzyko defaltu emitenta” wcale nie tylko, wez pod uwage ryzyko resplitu akcji i wysłanie nan wakacje na jednolite, co znaczącco ogranicza ruch w arkuszu

„kupując po groszu narażasz się niemal wyłącznie na ryzyko defaltu emitenta (fakt, niemałe w tej grupie)”

Ciekawszy jest tok myślenia tych, którzy sprzedają po groszu. Jedyne uzasadnienie to pewność defaultu.

Zawsze mi się wydawało, ze takich transakcji dokonują studenciaki na nudnych wykładach, operując sumami rzędu kilkudziesięciu złotych.

„Ciekawszy jest tok myślenia tych, którzy sprzedają po groszu. Jedyne uzasadnienie to pewność defaultu.”

@ _dorota.

Za sprzedaważą po groszu mogą stać również inne motywy. Na przykład płynnościowy, gdy z jakichkolwiek względów potrzebujemy gotówki bądź widzimy bardziej perspektywiczne jej zastosowanie. Drugi potencjalnie ważny motyw to ryzyko wynikające z informacji o resplicie, gdy nie jesteśmy przekonani, jak kurs poradzi sobie po scaleniu akcji w stosunku np 100:1.

Groszówki mają jeszcze jedną niewymienioną dotąd przeze mnie zaletę: mianowicie niemal zerową korelację z szerokim rynkiem i wynikające stąd możliwości ich zastosowania jako aktywa dywersyfikującego portfel. Podstawowym ryzkiem groszówek jest event risk, czyli specyficzne ryzyka związane z danym emitentem oraz jego percepcją przez rynek. W dzisiejszym świecie coraz większych korelacji między szerokimi klasami aktywów to istotna zaleta w mojej opinii.

Ja w każdym razie będę za groszówkami tęsknił, kiedy pod wpływem działań WGPW zupełnie znikną z notowań :(.

@ Autor

widzę, że backtesty robisz w Amibrokerze,

jak udało Ci się zaimportować 15 lat danych tickowych do bazy i potem na takiej ilości danych przeprowadzić backtest ?

Chyba że robisz na interwale 1D ale jak sprawdzasz czy wzrosło/spadło o 5 ticków od otwarcia?

Ze względu na to ,że mam obiekcje co do spraw /wyłączając z tego sama strategię/ przedstawionych przez KAthaya przedstawię na tym samym przykładzie swoja wersję powyższego wraz z obrazkami.

Ten sam kapitał początkowy czyli 100k.

Mnożnik x10, zaczynamy od 10 szt czyli 1 kontrakt na 10k, z reinwestycją zwiększając zaangażowanie krokiem 1 kontrakt w przypadku zysków jak i in minus w przypadku strat.

Prowizja taka jaka była w BOŚ do uzyskania przy grze intra i wykonaniu planu obrotu 20szt/mc czyli odpowiednio 8 zł za otwarcie i 6 za zamknięcie.

Oto wyniki w tabeli /zyski i MDD/ oraz Equity.

KOrzystałem z bazy Statiki.

bankfotek.pl/view/1747136

bankfotek.pl/view/1747139

Odpowiednio zysk/MDD – 13/25,7 (prawy dolny róg tabeli).

NAstępnie zobaczmy czy zmiana mnożnika coś dodaje do strategii.

W tym celu sprowadzamy do wspólnego mianownika czyli angażujemy 5 kontraktów na 100K adekwatnie do skali zwiększenia mnożnika czyli 2.

KOrygujemy prowizję razy 2 by miała neutralny wpływ na wyniki porównań starego i nowego.

Oto wyniki:

bankfotek.pl/view/1747150

bankfotek.pl/view/1747151

Odpowiednio zysk/MDD – 12.8/25,6.

Wniosek zmiana mnożnika miała prawie zerowy wpływ na zyskowność strategii.Ułamkowe róznice wynikają z tego ,że krok powiększania z reinwestycji zwiększył się co 20k.

JAko, że wraz ze zmianą kontraktów zmieniła się ich prowizja zobaczmy jaie będą wyniki strategii z proponowaną przez BOŚ prowizją dla intra czyli 9 zł za otwarcie i 7 zł za zamknięcie.

bankfotek.pl/view/1747158

bankfotek.pl/view/1747160

zysk/MDD – 16.8/20,8.

Co tu się stało?

Otóż nastąpiło obniżenie prowizji o 42% w stosunku do tego co oferowano w kontraktach x10.

TAka dygresja : na starych mówili ,że nie mogą 🙂

Wpłynęło to zasadniczo na wyniki końcowe jak widzimy , ale nie jest to zasługa polepszenia samej strategii , a jedynie przesunięcia kwoty od branży w kierunku inwestora.

Ukłony dla branży 🙂

Skoro jednak uzyskaliśmy około 4% wzrost zysku średniorocznie przy adekwatnym zmniejszeniu ryzyka mierzonym MDD to czy nie byłoby zasadne dotuningowanie całości do akceptowanego ryzyka z przeszłości czyli pi razy 25% MDD.

W tym celu zwiększymy zakład z 5 do 6 kontraktów na 100K dla strategii.

bankfotek.pl/view/1747182

bankfotek.pl/view/1747190

zysk/MDD – 20.4/24,8.

Prawie idealnie 🙂

Wniosek.

1.Zmiana kontraktów daje dość znaczną „wartość dodaną” dla inwestorów /średniorocznie +7% dla tej strategii przy podobnym ryzyku mierzonym MDD/, ale nie jest to efektem zmiany mnożnika , ale znaczącemu obniżeniu prowizji w stosunku do takiego samego zakładu na starych x10.

2. Ukłon w stronę 1 kontraktowych inwestorów z obniżeniem depo o 50% dla intra day nie ma żadnego znaczenia dla pary Ryzyko/zysk w strategii.

JEdnakowoż obniża próg wejścia dla „biedniejszych studentów” co nie jest bez znaczenia dla brokera przy wspomnianym 42% dyskoncie prowizyjnym .Wszak ma to być super deal w wersji obustronnej.

@ pit65

Ciężko mi uwierzyć w Twoje wyniki. W uproszczeniu, gdyby nie koszty transakcyjne (zaleta mnożnika 20) oraz możliwości skalowania (zaleta mnożnika 10) inwestor powinien być obojętny między grą dwoma małymi oraz jednym dużym kontraktem.

Załóżmy dla uproszczenia, że porównujemy 2 warianty systemu grające albo parą kontraktów z mnożnikiem 10 albo jednym kontraktem z mnożnikiem 20 pln. Czyli nie zwiększamy ekspozycji po zyskach i nie skalujemy w dół po stratach. Załóżmy też, że prowizja per kontrakt nie zależy od typu kontraktu, wynosi jak u Kata 10 pln jest stała w czasie.

System KatHaya dał 1545 sygnałów zajęcia pozycji. Koszta transakcyjne wynoszą:

-dla gry parą małych kontraktów : 1545*2*(2×10)=61800 PLN

-dla gry jednym dużym kontraktem: 1545*1*(2×10)=30900 PLN

Trudno mi wyobrazić, w jaki sposób skalowanie pozycji mogłoby wypłukać tę różnicę.

@NieObliczalny

No cóż nie wierz,a to sie chwali IMO.

Sam Oblicz 🙂

Tylko koszta tutaj grają rolę i przy ciągłym reinwestowania przesuwają straty w kierunku zysków z średnioroczną prędkościa 4% dla tej konkretnej strategii.

To nie są moje wyniki tylko moje podejście do tego samego tematu.

„Koszta transakcyjne wynoszą:

-dla gry parą małych kontraktów : 1545*2*(2×10)=61800 PLN

-dla gry jednym dużym kontraktem: 1545*1*(2×10)=30900 PLN”

W przypadku obliczeń Kathaya tak mogłyby wyglądądać gdyby dokonał stosownych korekt. Nie patrz tak wąsko bo umykają Ci inne rzeczy , a mianowicie Kathay policzył tak:

-dla gry parą małych kontraktów : 1545*1*(2×10)=30900 PLN

-dla gry jednym dużym kontraktem: 1545*1*(2×10)=30900 PLN”

ale 12M do 600K zrobił jedynie nieskorygowany start z 2 krotnie większym zakładem w jednostce pienięznej dla kontaktów x20 w stosunku do x10, który to zakład sam w sobie jest neutralny jeżeli prawidłowo ustawi się opcje zarządzania kapitałem w AB co wykazałem.

@ pit65

Przecież sprawa jest na tyle prosta, że nie wymaga symulacji na danych historycznych!!! Różnica między mnożnikiem 10 i 20 przy jednakowej prowizji za kontrakt (np 10 pln) sprowadza się do tego, że w przypadku mnożnika 10 grający ponosi dwukrotnie wyższe niż przy mnożniku 20 koszta transakcyjne per nominał kontraktu ilekroć otwiera/zamyka pozycję.

Sam rozkład zysków i strat (przed kosztami transakcyjnymi) wynikający z sygnałów wejścia/wyjścia generowanych przez system nie zmienia powyższych obserwacji. Zyskowny system może dodatkowo reinwestować oszczędności wynikające z korzystniejszego (wyższego) mnożnika. Ale ta korzyść i tak nie jest dostępna dla detalisty – trzeba by operować grubymi setkami kontraktów.

@ PIT65

Bardzo Ci dziękuję 😀

Gdyby autor jeszcze zdradził jak poradził sobie w AB z pkt. 3 😀

@ nieObliczalny

>Nowych kontraktów nie wymyślono po to, by zrobić dobrze studentom z jedną sztuką, tylko dla instytucji

Czy naprawdę wierzysz, że instytucje (FIO, FIZy, OFE, Spółki Giełdowe) korzystały/korzystają z kontraktów? Przeciez gdyby tak było ich wyniki byłyby inne od tych , które obserwujemy od dekady..

HFT to tylko nowe wcielenie front running. Zawsze było i zawsze będzie problemem od pewnego poziomu aktywności i pewnej wielkości kapitału. Dla inwestorów indywidualnych o elementarnej świadomości ma marginalne znaczenie a dla grających na długi trendach jest pomijalne. Problemem może być dla takich, którzy myślą, że siedząc za swoim biureczkiem na laptopiku rzucą wyzwanie światu jakimś systemem o wysokiej dynamice wymian. Dla jasności grałem w bliskiej przeszłości systemem ładującym tysiące zleceń dziennie, więc nie znam tematu tylko z teorii. Zdecydowanie preferuję teraz trading pozycyjny.

@Alicja

Dzięki za wsparcie a krainy czarów 🙂

JEszcze odnośnie wniosku w pkt 2.

Obniżenie depozytu o ile nie wpływa na zwiększenie zyskowności przy utrzymaniu tego samego ryzyka MDD dla strategii to jednak może wpłynąć na możliwość podjęcia 2 razy większego ryzyka za taką samą wartość wymaganego depozytu.

Tym nie mniej to nie było tematem rozważań, bo wtedy sensowna strategia zmienia sie w gambling czyli pogoń za zyskiem nie patrząc na jego alter ego czyli ryzyko z pójściem na całość za maksymalny możliwy mnożnik na instrumencie i wtedy może należałoby rozważyć CFD na W20 bo tam możliwy lewar jest jeszcze większy do uzyskania.

Myślę jednak ,że inwestorzy nie są w ciemię bici i umieją liczyć co odzwierciedla LOP na nowych kontraktach /64k x 2/ przewyższający średnio około 10% analogiczną ilość obserwowaną na starych , a więc widać rozsądek , a nadwyżka jest wyrazem zagospodarowania nieefektywności powstałej w wyniku „darowania” dużej części prowizji.

@ Alicja

W rozważaniach o posługiwaniu się kontraktami przez instytucję musisz pamiętac o 2 kwestiach:

1. przez długie lata OFE, FIO zdaje się też, w ogóle nie mogły korzystac z pochodnych. To się kilka lat temu zmieniło, ale limity są nadal skromniejsze od potrzeb

2. w/w instytucjonalni praktycznie nie używają kontraktów do kierunkowej spekulacji, raz z powodu ograniczeń nadzorczych, dwa polityk inwestycyjnych.

Podstawowym zastosowaniem FW20 dla typowego funduszu grającego na długo (akcyjnego, stabilnego wzrostu) jest możliwośc dokonania szybkiej i bardzo taniej realokacji między akcjami a gotówką.

Wyobraź sobie, że zarządzasz funduszem akcyjnym, z alokacją 95% akcje, 5% gotówka i z sobie znanych powodów potrzebujesz zmienic alokację na 70% akcji i 30% gotówki (np oczekujesz korekty). Wartośc funduszu to 500 mln pln.

Masz przynajmniej dwa rozwiązania. Albo dokonac transakcji na rynku kasowym na 125 mln pln (powodzenia na misiach: na midwigu sprzedawałabyś pewnie ze 2 tygodnie aby nie ruszyc cenami), albo użyc odpowiednio dużej ilosci kontraktów.

W celu policzenia tej odpowiedniej liczby kontraktów (załóżmy, że z powodów płynnościowych w grę wchodzą wyłącznie FW20) potrzebna Ci znajomośc 2 liczb, które pierwej musisz sobie wyszacowac:

beta_P: szacunkowa wrażliwośc zmian wartości posiadanego portfela akcji na zmiany wartości WIG20

beta_FW: szacunkowa wrażliwoc zmian cen FW20 na zmiany wartości WIG20.

Załóżmy, że:

beta_P = 1,35

beta_P_docelowy = 0 (nominalna wartości gotówki nie ulega zmianom pod wpływem wahań wig20).

beta_FW = 1,03

oraz

FW20Nominal: nominał kontraktu na wig20, czyli np 48000 pln (2400*20 pln)

PorfelVal = 125000000 pln (25% posiadanego portfela o wartości 500 mln pln, który chcesz zamienic na gotówkę, czyli wyzerowac wyżej zdefiniowaną „betę”)

mając powyższe dane korzystasz z prostej formuły:

niezbędna liczba kontraktów=

= (beta_P_docelowy-beta_P)*PorfelVal / (beta_FW*FW20Nominal) =

= (0-1,35)*125000000 / (1,03*48000) = -3413

Zatem aby przy powyższych założeniach zamienic 125 mln zaangażowania w akcje na (syntetyczną) gotówkę, potrzebujesz otworzyc krótką pozycję w 3413 kontraktach, czyli coś miedzy 10 a 20% dziennego wolumenu.

Pomimo pewnych ograniczeń i ryzyk tej strategii (beta portfela nie jest stała w czasie, pomyłka w ocenie kierunku rynku naraża zarządzającego na koniecznośc uzupełniania gotówki na depozycie) nie wierzę, by fundusze na WGPW nie korzystały z jej zalet, czyli diabelnie niskich kosztów transakcyjnych w porównaniu do transakcji kasowej. Zwłaszcza, jak w tych kosztach uwzględni się „market impact” towarzyszący dużym zleceniom na niepłynnych spółkach.

@pit

Oczywiście sprawdzę wszystko ponownie,podziękowania za zwróconą uwagę i wyliczenia.O ile jak twierdzisz tkwi gdzieś błąd w mnożniku to z pewnością rozłożę go na czynniki pierwsze i wrócę z wnioskami.

@Nieobliczalny

Podzielam tok myślenia i strategiczne znaczenie mnożnika, dziekuję za trafny komentarz.

@wszyscy

Nie testowałem na danych tikowych bo nie ma takiej potrzeby. Jeśli sygnał ma paść 5 tików od otwarcia to widać to w danych dziennych po rozpiętości między H lub L a O. Podejrzewam, że test na tikach pokaże tracking error zbliżony do 0 bo poza latami 1998-1999 płynność była zadowalająca. Można ewentualnie dodać poślizgi. Jeśli zmniejszą zysk to bez znaczenia bo to nie jest strategia, którą zachwalam do realnej gry a jedynie hipotetyczny, co zaznaczam w tekście, przykład działania mnożnika. Oba testy były robione w identycznych warunkach w zakresie otwierania i zmykania pozycji co w tym wypadku było najważniejsze dla porównań.

@ NieObliczalny

Dziękuję. Nie spodziewałam się aż tak obfitej odpowiedzi.

Czyli potwierdzasz, nie stosowały. FIO, z ograniczeniami, ale mogły.

Mamy na naszym rynku małe FIZy, w tym typu „total return”. Tu odpada problem płynności i zobowiązania statutowe, o których piszesz. I też nie stosowały. Ani w celu podciągnięcia wyniku, ani w celu ochrony kapitału. Pomijam całkowicie temat spekulacji, zakładam, ze jej nie ma 🙂

To wszysto widać na wynikach z ostatnich lat. Nie potrafią Obliczyć? Miałbyś tu swoją niszę 🙂

@ NieObliczalny

Dla Instytucji (FIO, FIZ-y, Assety) zmiana mnożnika kontraktów niewiele zmienia w ponoszonych kosztach, prawda?

@ Pit65

>Jeśli sygnał ma paść 5 tików od otwarcia to widać to w danych dziennych po rozpiętości między H lub L a O

To nie Twoje zdanie, ale zapytam. Jak to przefiltrować na danych dziennych w AB?

Alicja,

„Czyli potwierdzasz, nie stosowały. FIO, z ograniczeniami, ale mogły.”

Nie, nie potwierdzam. Pewnie widziałas tego typu zestawienia:

http://www.gpw.pl/pub/files/PDF/badanie_inwestorow_2013.pdf

Wynika z nich, że od czasów Lehmana instytucjonalni (jak rozumiem krajowi, bo zagraniczni i indywidualni to 2 pozostałe rozłączne kategorie) odpowiadają za 30-40% obrotów na kontratach z WGPW. Zatem coś tam jednak działają. Np. w 2013 wolumen ich obrotu to 7,4 mln sztuk, liczone, jak to u nas bywa, podwójnie :).

Jeśli WGPW nie kłamie w statystykach to niestety, Twój pomysł bym poszukał sobie pracy w FIO/FIZ, staje się nieaktualny – najwidoczniej potrafią policzyc ile kontraktów im trzeba 🙂

„Dla Instytucji (FIO, FIZ-y, Assety) zmiana mnożnika kontraktów niewiele zmienia w ponoszonych kosztach, prawda?”

Tu się z Tobą zgodzę Alu, ale wiedzy od kuchni nie posiadam. Taki ze mnie erotoman gawędziarz ;). Przeskakując z 10 na 20 złotych mnożnika kontrakt na WIG20 stał się (na tle krajowych transakcji kasowych) z bardzo taniego bardzo bardzo tani.

Fajnie byłoby, gdyby do dyskusji włączył się ktoś, kto zna zjawisko z pracy w krajowej instytucji…

Dziękuję. Taak, znam to coroczne zestawienie.

@ALICJA

Można tak:

dla Long:

warunek_L=High>Open+4;

dla Short:

warunek_S=Low<Open-4;

@pit

Właśnie sprawdziłem niemal transakcja po transakcji dla mnożnika 10 i 20. Wyniki moje się zgadzają z jednym zastrzeżeniem: drugi test i wykres we wpisie dotyczą depozytu intra. Miałem to dać w kolejnym wpisie , ale pisząc w pociagu chyba zbytnio się pośpieszyłem 🙁

Problem jest jak w miarę dokładnie policzyć wstecz depozyt, ale kiedy porównujemy 2 systemy identyczne nie przeszkadza to aż tak. W takim razie ilość kontraktów przy depo intra jest taka sama jak dla testu x10.

Mówiąc prościej:

– w teście FW20x10 jeśli w pierwszej transakcji mamy 5 kontraktów i zysk 7 tików to wartościowo będzie

(7×10 PLN – 20 PLN prowizja) x 5 kontraktów = 250 PLN

– w teście FW20x20 to samo wygląda tak

(7×20 PLN – 20 PLN prowizja) x 5 kontraktów = 600 PLN

A wartość depozytu jest taka sama ponieważ intra depo przy x20 jest takie samo jak normalne depo x10.

Przy depo normalnym na x20 nie ma aż takiego tempa przyrostu ale procent składany i tak robi swoje.

W takim razie i tak jestem ci winien duże piwo za zwróconą uwagę.

Spróbuj zrobic test na x20 z depo intra na tych samych warunkach i prowizją 10zł/10zł. To nie jest kwestia mnożnika w tym wypadku , ale MM. Powinniśmy dostać podobne wyniki, ale jeśli nie to sprawdzę ponownie choć nie wydaje mi się.

Wygrzebie jeszcze jeden jakiś prosty systemik intra i wrzucę tutaj dla dyskusji.

THX anyway!!!

Szczerze mówiąc to rozmijam się z Tobą, tłumaczę gdzie , a Ty swoje 🙂

NIe wątpie ,że AB policzył poprawnie to co mu zapodałeś nie wchodząc w poprawność logiki.

Jasne ,że:

„(7×10 PLN – 20 PLN prowizja) x 5 kontraktów = 250 PLN

– w teście FW20x20 to samo wygląda tak

(7×20 PLN – 20 PLN prowizja) x 5 kontraktów = 600 PLN”

to prawda i tys-prowda.

ponieważ zakład za

5x20xFW20 jest 2 razy większy od 5x10xFW20 , a taka sama prowizja dla obu oznacza tak naprawdę mniejszą o 50% dla nowych.

Tylko ,że

W ten sposób wspólnym mianownikiem stała się 1 sztuka , a nie wartość zakładu i większe ryzyko za tym stojące.

Wyznaczyłeś MM dla porównań na sposób:

pełny zakład vs. połowa zakładu,

a wspólnym mianownikiem jest 1 sztuka bez wchodzenia w wartośc tej sztuki???

Od kiedy MM określamy równością sztuk celem porównań i jaka jest wartość takiego porównania ???

NIe gramy na zapałki przecież 🙂

NA FX podobnie mógłbyś w ten sposób porównać 1 lot z 1 minilotem plus taka sama prowizja i tornado jest dla pełnego lota choć mnoznik może byc ten sam.

Stąd też takie wnioski, ale ja ich nie pojmuję 🙂

Tzn pojmuje ,że ustawienia MM dla takiego porównania w AB jest niewątpliwie mało poprawne. .

„Jak widać nowy mnożnik działa jak tornado i w strategiach o pozytywnej wartości oczekiwanej powoduje, że zyski kumulują się niebagatelnie szybko, przy obsunięciach o kolosalnie niższej dynamice. Po części to mała zasługa również tego, że prowizja jest relatywnie niższa do zysku niż przedtem (trafność o 1 % wyższa przez to).”

NO pewnie , żę jak tornado tylko nie mnożnik sam w sobie , ale podwojony zakład dzięki niemu, a obsunięcia są 2 razy większe a nie mniejsze co jest zgodne z 2 krotnie większą naturą zakładu:

Cytuję:

„Maksymalne obsunięcie kapitału: 31,83 %”

NAprawdę przy ogromnych chęciach nie chwytam logiki wniosków tego wpisu.

Do tego nie potrzeba nowych kontraktów wystarczy podwoić liczbe starych i obniżyć o połowę prowizję w ustawieniach AB i tornado będzie identyczne.

Kurcze blade prościej już nie potrafię.

@pit

Cały czas mam wrażenie, że się mijamy.

Zakładam, że test nr 1 był robiony na kontrakcie x10 z MM jako 10% equity dzielone na depozyt. Mamy więc na początek ok. 5 starych kontraktów, nie 10 jak u ciebie.

Test nr 2 był na nowym kontrakcie x20 z identycznym MM, ale depo intra (to oprawię w opisie jak sie już dogadamy:)).

Ponieważ depo intra w kontrakcie x20 jest niemal takie samo jak w normalnym kontrakcie x20 wobec czego kupujemy taką samą ilość. A więc pierwszy zakład również będzie 5 kontraktów jak wyżej.

Oczywiście, że ryzyko nam rośnie! Potencjalna strata bowiem w pojedynczej transakcji jest ok. 2 razy większa niż w x10. Ale celowo wystawiamy się na ryzyko korzystając z depo intra i grając intraday 2 razy większą ilością kontraktów. Pokazanie tego było moim celem.

Chciałem unaocznić fakt tego, że wzrost ryzyka w strategii z wbudowanym edge wcale nie musi oznaczać tragicznych strat, ale za to przekłada się na silniejszą dynamikę wzrostu zysków.

W zasadzie mogłem więc pominąć test nr 1 i pokazać tylko test z intra depo na kontrakcie x20.

No dobra, tak właśnie zrobię w inne strategii w kolejnym wpisie 🙂

„Chciałem unaocznić fakt tego, że wzrost ryzyka w strategii z wbudowanym edge wcale nie musi oznaczać tragicznych strat,”

Pewnie nie musi.

Unaoczniłeś natomiast ekspotencjonalne miliony przy liniowym wzroście ryzyka x2.

Zgadnij. Co zapamiętają kursanci miliony czy to „nieznaczne” ryzyko 🙂

Sory , ale takie analizy bez brania na poważnie ryzyka z naciskiem na zysk to robiłem jako poczatkujący.Wprost urzekał mnie zysk, puki nie poznałem roli „nieznacznego wzrostu ryzyka 🙂

fakt „że zyski kumulują się niebagatelnie szybko, przy obsunięciach o kolosalnie niższej dynamice.”

To samo uzyskałbys dla 2 starych kontraktów przy 50% obniżce prowizji.

ta kolosalnie niska dynamika wynika z podziałki liniowej DD w stosunku do wykładniczej equity.Takie porównanie wprowadza pewien optyczny błąd bo to są dwa odmienne światy.

Ale przy constans systemu liniowa zmiana ryzyka DD odpowiada adekwatnej wykładniczej procji wzrostu zysku i ten stosunek jest stały dla danego systemu.

NA tym IMO polega tutaj MM czyli zarządzanie kapitałem, czyli liniowym suwakiem DD w zależności od swoich preferencji.

Sory. NIe wiem byc może chciałeś cos wyeksponować , ale wyszło jak reklama zarabiającego funduszu z pomniejszeniem roli ryzyka.

CAłośc jest jednak napisana w tonie porównania nowych i starych kontraktów więc wypadałoby zrównać MM co do stawki zakładu , a nie podwajać z mniejszym depozytem bo wtedy bez wyrażnego zaznaczenia , że ryzyko wzrosło o 100% jako konsekwencja podwojonego zakładu mamy wrażenie ,że wzrosło nieznacznie , a całość zysków jest li tylko wyłącznie efektem zmiany mnożnika.

Krzyknijmy więc AVE Prezes Giełdy.

Przy okazji umyka to co najważniejsze czyli potęzna obniżka prowizji przy constans dla ryzyka.

W swoim przykładzie dla odmiany równo potraktowałem ryzyko w MM dla starych i nowych.Lepiej dla porównań IMO.

Wyszło to co naprawdę tutaj robi róznice czyli Pani Prowizja.

A to czy ktoś podejmie 2 razy większe ryzyko w obniżonym depozycie czy też możliwości jego podwojenia w oczekiwaniu na miliony lub większe prawdopodobieństwo bankructwa to już kwestia indywidualnych preferencji.

Idąc tym tropem i stosując obniżke depozytu jako główny atrybut w tzw MM lepiej od razu było zastosowac mnożnik x3 „przy nieznacznym wzroście ryzyka” do około 50% lub na forex i za całość proszę.

Tylko takie podejście do MM ociera się o hazard w moim przekonaniu jeżeli tylko to nam przyświeca patrząc na możliwości tylko.

@pit

Myślałem, że gdzieś się mijamy, ale teraz widzę , że nie:)

Uznaję wszystkie twoje argumenty za prawdziwe! Bez sprzeciwu potwierdzę, że wizualnie można dać się nabrać na wszystkie triki na wykresach, ale to nie jest powód by ich nie pokazywać. Niedawno pokazywałem zresztą equity z 1 kontraktem i na % obsunięcia dał się złapać nawet stary lis XXX (nie zdradzę kto :)).

Wszystko to prawda co piszesz o ryzyku! Nowy mnożnik to lewar, który jeszcze bardziej można zlewarować intra depo. Ale to nic nie zmienia w zasadzie bo ludzie i tak od poczatku grali pod sam korek czyli 10K PLN to 4 kontrakty.

Gdybym sprowadził ryzyko do wspólnego mianownika nikt nie zauważyłby wpływu owego ryzyka na portfel, a tak zobacz, że mamy dyskusję 🙂

I pewnie nawet tej dyskusji by nie było gdybym zrobił tylko 2 test, nie mielibyśmy po prostu materiału do porównań.

Czy miałoby to wpłynąć na większe zainteresowanie futers na GPW? No byłbym dumny mając taką moc sprawczą 🙂 Jeszcze napisałbym do GPW pismo z żadaniem prowizji od dodatkowego obrotu 🙂 Ale to tak nie działa. Tutaj po prostu rejestrujemy i dyskutujemy wszystkie zjawiska, z ostrym ryzykiem na czele.

Tak czy siak – zrobię małą edycję wpisu i dodam z dedykacją na pit65, że test nr.2 wprowadza wyższy poziom ryzyka do strategii.

Dzięki!!!

@ Pit65

Bardzo dziękuję 🙂

Genialny system! Dzięki.

Chętnie zagrałbym tak prostym systemem gdyby przynosił zyski. Przetestowałem go jednak w Excelu i wyniki są zupełnie inne od prezentowanych w artykule.

Pozdrawiam

plota