Home bias (skrzywienie lokalne) czyli przeważanie przez inwestorów akcji (oraz innych instrumentów finansowych) z lokalnego rynku to jedno z lepiej udokumentowanych zjawisk na rynku finansowym.

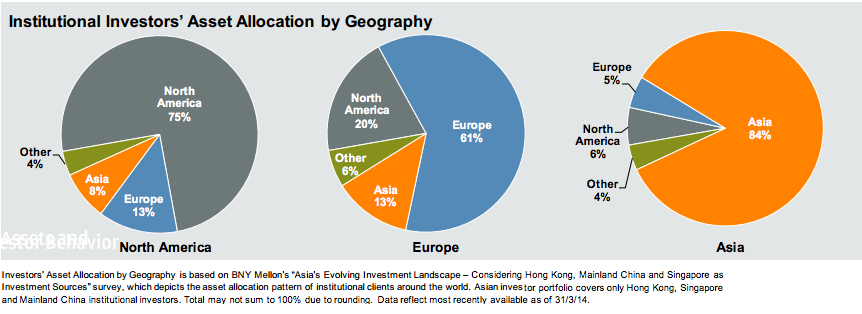

Dzisiejszy wykres dnia nawiązuje do tekstu Adama Stańczaka sprzed dziesięciu dni i pokazuje lokalne skrzywienie w alokacji aktywów finansowych w portfelach inwestorów instytucjonalnych w Północnej Ameryce, Europie i Azji:

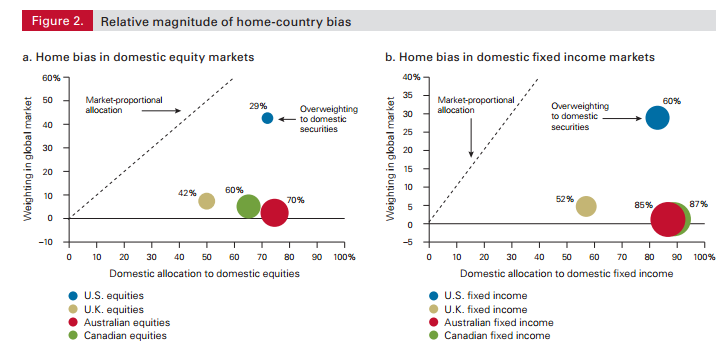

Uzupełnieniem tego wykresu jest zestawienie z raportu Vanguard, które pokazuje bezpośrednio skalę lokalnego (krajowego) skrzywienia podając o ile punktów procentowych udział krajowych papierów wartościowych przekracza udział odpowiadający udziałowi krajowych papierów wartościowych w globalnym rynku:

Co ciekawe, skrzywienie lokalne występuje nie tylko na poziomie regionów (kontynentów) i państw ale także w obrębie poszczególnych państw. Coval i Moskowitz pokazali, że inwestorzy przeważają w swoich portfelach spółki z bliskich im geograficznie regionów.

Intuicja podpowiada mi, że skrzywienie krajowe polskich inwestorów jest większe niż to, które mogliśmy zaobserwować na wykresach. Zapewne istotną rolę odegrały w tym regulacje dotyczące OFE.

Dosyć łatwo jest także znaleźć powody lokalnego skrzywienia. Najpopularniejszym, choć mającym chyba coraz mniejsze znaczenie, jest większa dostępność i niższe koszty transakcyjne lokalnych papierów wartościowych. Wraz z rozwojem nowych instrumentów finansowych i rozszerzaniem oferty przez brokerów wspomniana przewaga lokalnych papierów wartościowych szybko zanika.

Zwróciłbym także uwagę, że przy bardzo dużym skrzywieniu lokalnym innych inwestorów, inwestor, który decyduje się na dywersyfikację geograficzną de facto odchodzi od popularnego benchmarku i naraża się na emocjonalne konsekwencje tej decyzji związane ze skłonnością inwestorów do relatywnej oceny swoich inwestycji, a więc w porównaniu do wyników inwestycyjnych innych ludzi, na przykład znajomych. Przynosząca niekorzystne wyniki, choćby w krótkim terminie, decyzja o podjęciu akcji o odejściu od benchmarku, może być bolesna z emocjonalnego punktu widzenia.

Warto także zauważyć, że dywersyfikacja geograficzna może także oznaczać ekspozycję na zmiany kursu walutowego lub konieczność zabezpieczenia się przed tymi zmianami.

Wielu inwestorów może także zwrócić uwagę, że lokalne spółki, w które inwestują są geograficznie zdywersyfikowane i jest to bardzo rozsądny argument na przykład dla amerykańskich inwestorów, ale nie dla polskich inwestorów.

Za najsłabszy argument za przeważaniem lokalnych papierów wartościowych uważam, przekonanie o posiadaniu dodatkowej wiedzy o rynku związanej z geograficzną bliskością. Po pierwsze, odnoszę wrażenie, że inwestorzy często przeceniają rynkową użyteczność swojej branżowej czy wynikającej z geograficznej bliskości wiedzy. Po drugie, przekonanie o posiadaniu takiej wiedzy może powodować nadmierną pewność siebie ze wszystkimi jej negatywnymi konsekwencjami.

Myślę, że podstawowy problem ze skrzywieniem lokalnym wynika z tego, że ogranicza dywersyfikację portfela. Co ciekawe, nie musi tutaj chodzić tylko i wyłącznie o dywersyfikację geograficzną (choć ten problem jest oczywisty) ale także o dywersyfikację sektorową. Poszczególne rynki lokalne przeważają lub niedoważają niektóre sektory. Na przykład polski rynek akcyjny zdecydowanie przeważa banki i niedoważa sektor dóbr konsumpcyjnych.

Warto także zwrócić uwagę na fakt, że wielu ludzi wykazuje silne skrzywienie lokalne poza obszarem inwestycji finansowych – poprzez miejsce pracy i mieszkanie/dom (pierwsza nieruchomość stanowi jest najważniejszym aktywem dla wielu ludzi). Tak więc skrzywienie lokalne w portfelu akcyjnym nakłada się na skrzywienie lokalne w całym życiu gospodarczym.

Lokalne skrzywienie może też pozbawiać inwestorów dużej części okazji inwestycyjnych co może mieć istotne znaczenie zwłaszcza w okresie, w którym rynkowe warunki generalnie zmniejszyły ilość okazji inwestycyjnej. W tym przypadku koncentrowanie się na rynku lokalnym może przypominać koncentrowanie się tylko na jednym wybranym sektorze.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z dwojga złego lepsze home bias od homo bias 😉

Tak, słowem-kluczem tego wpisu jest „dywersyfikacja”. Sama w sobie jest przeciekawym tematem, często bywa fetyszyzowana.

1. Dywersyfikacja w przypadku aktywów silnie skorelowanych dodatnio jest nieporozumieniem.

2. Jak miałabym skorygować „skrzywienie lokalne w całym życiu gospodarczym” – żyjąc w małym miasteczku na Śląsku mam kupić mieszkanie w Nowym Jorku?

3. Autor uważa posiadanie dodatkowej wiedzy za słaby argument przemawiający za home bias. Tutaj bym się nie zgodziła. Jeśli przyjąć zdroworozsądkową zasadę inwestowania w to, co można z grubsza ogarnąć, to łatwiej „ogarniać” biznesy krajowe – znanych jest więcej potencjalnych czynników ryzyka.

Przykład z Turcji, gdzie zawirowania polityczne wywróciły strategie kilku polskich funduszy inwestycyjnych. Inwestor miejscowy znacznie lepiej „wyczuwa”, że sytuacja polityczna zmierza do przesilenia, bo łatwiej mu to śledzić na codzień. To samo można powiedzieć o poszczególnych spółkach.

Tak więc adwokowałabym za home bias. Jakieś płynne i trendowe aktywa można znaleźć i na swoim rynku nie ponosząc dodatkowych kosztów, ryzyka walutowego i dodatkowego ryzyka braku informacji.

A fetysz dywersyfikacji wart jest osobnego rozbrojenia. Może jak Less wróci z urlopu? 😉

Przychylam się do słów Doroty. Od siebie dodam jeszcze jedeną przemilczaną korzyść home bias w kraju na dorobku, jakim wciąż jesteśmy: wzrost możliwości pozyskiwania kapitału przez spółki.

Wyobraź sobie Autorze scenariusz, w którym rodacy jako jedyni na świecie porzucają „lokalne skrzywienie” i od pierwszej sesji na GPW inwestują tak, jak akademickie finanse nakazują: czyli wg wag poszczególnych światowych indeksów/branż/spółek.

Jaką kapitalizacją moglibyśmy się dziś pochwalić? Ilu pracowników zatrudnialiby emitenci? Ile byłoby domów maklerskich? Czy w ogóle istniałoby coś takiego jak Twój blog na tych stronach?

pozdrawiam

@ NieObliczalny, dorota

Nie pisałem tego tekstu z myślą by zachęcić ludzi do porzucenia home bias. Pokazałem zjawisko, omówiłem przyczyny, napomknąłem o korzyściach i niebezpieczeństwach. Z ideą, że zachęcę czytelników by zastanowili się czy mają powody koncentrować się na WGPW czy nie.

@ NieObliczalny

Wyobraź sobie Autorze scenariusz, w którym rodacy jako jedyni na świecie porzucają „lokalne skrzywienie” i od pierwszej sesji na GPW inwestują tak, jak akademickie finanse nakazują: czyli wg wag poszczególnych światowych indeksów/branż/spółek.

Nie namawiam polskich inwestorów do porzucenia lokalnego skrzywienia.

@ dorota

Jak miałabym skorygować „skrzywienie lokalne w całym życiu gospodarczym” – żyjąc w małym miasteczku na Śląsku mam kupić mieszkanie w Nowym Jorku?

Większość ludzi nie jest w stanie tego zrobić i zapewne nie potrzebuje tego robić. Ale dla tych, którzy chcą to zrobić dywersyfikacja geograficzna portfela inwestycyjnego jest jednym z prostszych rozwiązań.

Generalnie moja idea była taka, że ludzi bardzo często traktują portfel inwestycyjny w oderwaniu od reszty swojego życia gdy strategia w portfelu inwestycyjnym powinna komponować się z resztą działalności gospodarczej.

Jeśli przyjąć zdroworozsądkową zasadę inwestowania w to, co można z grubsza ogarnąć, to łatwiej „ogarniać” biznesy krajowe – znanych jest więcej potencjalnych czynników ryzyka.

Nie napisałem, że nie inwestorzy nie posiadają większej wiedzy o krajowych spółkach. Napisałem, że przeceniają rynkową wartość tej wiedzy. Podany przez Ciebie przykład ryzyka politycznego jest świetnym przykładem. Niby rodzimi inwestorzy wiedzą więcej o aferze taśmowej niż inwestorzy z Londynu czy Nowego Jorku. Pytanie brzmi czy ta wiedza pomoże im na rynku a moja odpowiedż brzmi: niemal na pewno nie. Raczej stworzy złudne poczucie kontroli.

>Niby rodzimi inwestorzy wiedzą więcej o aferze taśmowej niż inwestorzy z Londynu czy Nowego Jorku. Pytanie brzmi czy ta wiedza pomoże im na rynku a moja odpowiedż brzmi: niemal na pewno nie.

Jeśli na naszej GPW jest jakaś mała spółka produkująca urządzenia zagłuszające podsłuchy to dlaczego nie ?

@ trystero

Ja nie inputuję Ci jakichkolwiek intencji. Twoja rola to rozpoczęcie wątku, rola czytelników to rozwninięcie tematu, jak zgaduję.

Mam techniczne pytanie do bardziej doświadczonych użytkowników forum.

W jaki sposób mogę wrzucić do posta (o ile to możliwe) nazwanego linka, formułę, obrazek?

pzdr,