Jeszcze raz zaglądamy do poradnika „Polityki” by sprawdzić ile z kolejnych podpowiedzi i sugestii tam zapisanych ma praktyczne znaczenie w inwestowaniu.

Tym razem wybrałem z niego taki oto fragment:

„Warto zwracać uwagę – radzą eksperci – na dwa ważne wskaźniki: c/z, czyli jaka wielkość zysku netto spółki przypada na jedną akcję, oraz wskaźnik c/wk, czyli jaka wartość księgowa spółki przypada na akcję. Wskaźniki pomagają odnaleźć spółki niedowartościowane.”

Początkujący może nie uświadamiać sobie znaczenia słowa „niedowartościowane”. Ale nawet zaawansowanym może sprawiać ono nie lada kłopot interpretacyjny. Mamy bowiem w nim zawarty pewien fenomen. Oto bowiem rynek nieustannie i na bieżąco wycenia ceny akcji wszystkich spółek, głosują na nie swoimi ogromnymi pieniędzmi inwestorzy z całego świata, włączając w to tych z panteonu sław, wspiera to wszystko wieloraką pomocą ogromny przemysł doradczy, podskórnie ryją w nim swoje norki posiadacze niejawnych informacji, a tu nagle się okazuje, że komuś mogło coś umknąć i istnieją może jakieś akcje notowane poniżej swej wartości, których nie doceniono! I pokazują to trywialnie proste wskaźniki c/z i c/wk ?! Jak pojąć takiego rodzaju nieefektywne działanie rynku czyli tłumu nieustannie analizujących, węszących i szukających przecież okazji inwestorów?

Anomalię taką, gdyż jest to swego rodzaju anomalia, potwierdził 2 dekady temu zeszłoroczny Noblista E.Fama wraz z ze współpracownikiem K.Frenchem, opisując to w pracy „Value Versus Growth: The International Evidence”. Podzielili wówczas spółki według wskaźnika book-to-market (wk/c czyli odwrotność znanego i wspominanego wyżej c/wk). Wysoki wskaźnik przypisali tzw. „Value stocks” (umownie nazwijmy: spółkom wartościowym), niski – tzw. „Growth stocks” (spółki wzrostowe). Wg ich obliczeń akcje o najwyższym poziomie wskaźnika book-to-market (Value) corocznie przynosiły zwrot na kapitale o 7,6% wyższy niż te z grupy o najniższym wskaźniku (Growth). Podobne rozpiętości udowadniano później na niemal wszystkich rynkach światowych. Skąd taka różnica?

Rozbieżność przypisuje się dziś czynnikom psychologicznym. Spółki z grupy Value (wartościowe) przez jakiś czas wypadają z łask inwestorów. Głównie dlatego, że cechuje je niska stopa zwrotu sprzedaży i zysków (c/z), przechodzą okresowe perturbacje, wypłacają jednak dywidendy i mają przed sobą nadal jakąś przyszłość. Inwestycja w nie uważana jest w danej chwili za obarczoną większym ryzykiem. W sensie technicznym można nazwać podejście do ich zakupu jako „kontrariańskie”. Ich przeciwieństwo to akcje „modne” czy „trendowe”, zwane wzrostowymi (Growth) na skutek wysokich stóp zysku i sprzedaży, które jednak nie wypłacają dywidend lub bardzo niewielkie. To również spółki, które cechuje duży stopień dynamiki wzrostu cen czyli tzw. impet (ang.momentum).

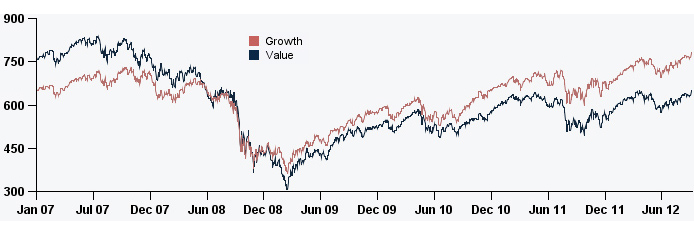

W chwili obecnej istnieje zarówno wiele indeksów uwzględniających ów podział jak i funduszy dedykowanych osobno każdemu z obu rodzajów spółek opisanych wyżej. Żeby nabrać pojęcia jak wyglądają różnice między nimi przedstawiam niżej dwa subindeksy obliczane przez Standard & Poors dla spółek objętych indeksem S&P500. Na ich stronie widnieje wykres za ostatni okres sześcioletni, wyglądający tak oto:

źródło: Standards & Poors

Krzywa brązowa obejmuje 10 spółek tworzących subindeks wzrostowy – GROWTH, a ich wybór podyktowały następujące czynniki: wysoki poziom sprzedaży, wysoka zmiana zysków do ceny oraz wysoki impet (momentum). Krzywa czarna to 10 spółek objętych subindeksem VALUE czyli spółki wartościowe, wybrane z powodu najniższego wskaźnika wartości księgowej do ceny, niskich zysków i sprzedaży do ceny. Spółki w subindeksach ważone są kapitalizacją.

Jak widać obrazek załączony nie przemawia w pełni za tezą Famy, ale to tylko część całego obrazu rynku (największe spółki amerykańskie). Podczas bessy akcje „wartościowe” spadają bowiem zwykle wolniej ponieważ i tak są niedocenione, wzrostowe cechuje większa zmienność, ale jak widać nie dotyczy to ostatnio blue chipów.

Żeby jednak w pełni i w sposób jak najbardziej obiektywnie wydobyć przewagę ze strategii opartych na obu polecanych wskaźnikach trzeba zachować przynajmniej 2 warunki inwestycyjne:

1/ Kupować cały portfel akcji o najniższych (value) lub najwyższych (growth) wskaźnikach.

2/ Portfel wymieniać cyklicznie i regularnie.

Oczywiście mało kto opiera swoje decyzje na wszystkich tych warunkach, koncentrując się zwykle na pojedynczych spółkach, licząc na ich wyższe od przeciętnych wzrosty. W rezultacie wystawia to w mniejszym lub większym stopniu na losowość oraz szczęśliwy traf i zwykle kończy się na poziomie średnich zysków rynkowych czyli mniej więcej tyle ile oferują pasywnie nabywane indeksy.

O ile początkujący nie posiada setek tysięcy lub milionów złotych do zagospodarowania, wpuszczanie go na czasochłonne i wiedzochłonne analizy: rynków, zdarzeń, raportów i wskaźników jest mało efektywną poradą. Mało tego – żeby znacząco pobić średnie zwroty oferowane przez rynek należałoby dołożyć od siebie umiejętności ‘timingowe’ czyli sprzedawać akcje, które urosły wystarczająco by poszukać kolejnych niedowartościowanych. Prawdopodobieństwo tego jest zwykle niewielkie. Ale przynajmniej jest okazja by podkreślić ważną zasadę, która przyda się wszystkim początkującym na pewno:

Inwestor zamiast tracić czas i zajmować się badaniem stanu rynków (ang. market-oriented investor) powinien raczej zająć się pracą nad sobą i swoimi umiejętnościami (ang. self-oriented investor). Tylko to drugie pozwoli jeśli nie pobić rynkowej średniej inteligentnym timingiem to przynajmniej ją świadomie osiągnąć.

===* kat *===

8 Komentarzy

Skomentuj lesserwisser Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kathay, nie chcem ale muszem zweryfikowąc pryncypia:

Value stock to duże, dojrzałe spółki niedowartościowane (bardziej niż o dużej wartości) a więc o małym wzroście, natomiast growth stocks to spółki rozwijające się dynamicznie i rosnące (nawet ponad 10% regularnego wzrostu zysków rocznie) – zazwyczaj o małej lub średniej kapitalizacji.

OK, nie mam nic przeciwko tym warunkom. Chociaż mam obawy, ze za chwilę dojdziemy tam gdzie w identyfikacji Inwestorów i Graczy 🙂

Jak proponujesz początkującym odkrywać te warunki i zarabiać na nich jakieś extra zyski? A więc jak prawidłowo zapisać i stosować te pryncypia zarabiania?

Mnie chodzi o adekwatne zdefiniowanie (lub dookreślenie) pewnych pojęć, nazwa których jest niezbyt czytelna lub nawet może wprowadzać w błąd (np. Value investing). I tyle.

„Jak proponujesz początkującym odkrywać te warunki i zarabiać na nich jakieś extra zyski? A więc jak prawidłowo zapisać i stosować te pryncypia zarabiania?”

Nawet jakbym wiedział to i tak bym nie powiedział!

Drobna uwaga techniczna: wykres jest opisany odwrotnie niż podajesz (brązowy – growth, czarny – value).

Konstatacja bardzo trafna.

@_dorota

Słuszna uwaga, już ze wstydem poprawiam kolorki 🙂

Swoją drogą: w ramach gender powinni uczyć chłopców rozpoznawania wszystkich barw 😉

„Swoją drogą: w ramach gender powinni uczyć chłopców rozpoznawania wszystkich barw ;-)”

A tak przy okazji to chciałbym spytać Admina czy już poczyniono jakieś kroki na drodze wdrażania zasad polityki gender mainstreaming na bossablo? 🙂

„Inwestor zamiast tracić czas i zajmować się badaniem stanu rynków (ang. market-oriented investor) powinien raczej zająć się pracą nad sobą i swoimi umiejętnościami (ang. self-oriented investor).”

Hmm, ale jako początkujący wydaje mi się, że rozwijać własne umiejętności mogę właśnie poprzez analizę rynków czy nie ? Początkowo nie widząc nic o rynkach o czegoś trzeba zacząć.

@Bart33z

Dokladnie tak.

Niestety, ale nie da sie powiedziec na początku komukolwiek, kto chce sie czyms zająć „najpierw zacznij od siebie”