Z okazji serii tekstów przypominających, jak wyglądała sytuacja dziesięć lat temu, dziś wybór materiałów z Gazety Giełdy PARKIET.

Mam świadomość, że można mi zarzucić stronniczość w doborze, jednak sam pomysł na tekst (a wcześniej na serię wykładów) przyszedł mi do głowy przy okazji wszechobecnego utyskiwania.

Czytając bowiem aktualne doniesienia prasowe – o straconym pokoleniu (to o młodych), rosnącym bezrobociu, problemach w gospodarce, zastanawiałem się, czy dziennikarze (ale również, ekonomiści i analitycy), którzy opisywali wówczas rzeczywistość to jeszcze żyją.

Hej, przecież minęło zaledwie 10 lat. W 2003 roku stopa bezrobocia w Polsce wspięła się na szczyty. 20.7% w lutym 2003, wśród osób do 24 roku życia – 40,9%, w zachodniopomorskiem osiągnęła rekordowe 53,6 %. Realny wzrost PKB w 2001 roku wyniósł 1.2%, w 2002 1.4% w 2003 3.9%. Zatory płatnicze były tak wielkie, że nikt nikomu nie ufał. Właściwie wszyscy żądali gotówki i nie wydawali towaru bez zapłaty.

Również ciekawy materiał pojawił się dwa dni temu w Parkiecie „Zagranica zdegraduje Warszawę do niższej ligi”, w której autor pisze o zamykaniu oddziałów przez Credit Suisse Securities i KBC Securities. Szkoda, że nie przypomniano, że to już drugie „wyjście” CS Securities z Polski – pierwsze miało miejsce… uwaga, uwaga – tak, zgadli Państwo – dziesięć lat temu (wówczas jego aktywa przejął Dom Maklerski BZ WBK). W tym samym roku działalność maklerską w Polsce skończyło również ABN Amro. Dwa lata wcześniej zrobił to CAIBON.PL (czyli internetowy dział Domu Maklerskiego CA IB Securities), po półrocznej działalności. Wówczas też atmosfera wokół warszawskiej giełdy była pełna beznadziei.

No cóż jeśli pamięć ludzka, jest tak krótka, że nie pamięta tego co miało miejsce przed dekadą, to nie powinniśmy martwić się o cykliczność na giełdach, w gospodarce, nowe hossy (a później bessy).

No dobrze wróćmy do wyboru tekstów. Proszę zapiąć pasy i przygotować się do wygodnej podróży. Wielu z Państwa prawdopodobnie nie zauważy większych zmian 😉

Pozwolę sobie wyróżnić niektóre zdania.

Jeśli zastanawiacie się, czy jest coś nietypowego w tym, że akcje na GPW nie rosną, przy kolejnych światowych rekordach, proszę bardzo:

5 maja 2003

Dużo pesymizmu

„Z perspektywy „byka” sytuacja na naszym parkiecie nie wygląda ciekawie, gdyż na giełdach światowych w ubiegłym tygodniu niepodzielnie panowali kupujący (poza parkietem w Tokio, gdzie indeks Nikkei tradycyjnie zachowywał się najgorzej na świecie notując ponad 20 letnie minimum), a u nas każde podbicie indeksu do góry kończyło się niepowodzeniem.

Nie wszystko wygląda jednak tak w czarnych kolorach. Argumentów przemawiającym za wzrostem jest coraz więcej.

10 maja 2003

Gaśnie impet zwyżki

Maleje dynamika trendów wzrostowych na światowych parkietach. Po blisko 15-proc. w wielu wypadkach zwyżkach, inwestorzy ostrożniej podchodzą do dalszego kupowania akcji. Duże wykupienie rynku oraz poważne opory przyczyniają się do realizacji zysków, która może przerodzić się w trwalszą przecenę. Na razie jednak nie ma wyraźnych sygnałów sprzedaży, które mogłyby zachęcać do otwierania krótkich pozycji, ale pierwsze sygnały ostrzegawcze przed zmianą korzystnej tendencji powstrzymują przed kupowaniem akcji.

Czyżby hossa na rynku obligacji nie była niczym nowym?

10 maja

Czas na odpoczynek

Inwestorzy kupili obligacje i czekają na dalszy wzrost cen. Jednak trzeba dużej odwagi, aby kupować papiery dłużne przy obecnych poziomach. Do dalszych wzrostów potrzebny jest kolejny solidny powód. Takim czynnikiem mogłyby być dane o inflacji, jednak rynek już dyskontuje spadek inflacji w kwietniu do 0,3%. Mam wrażenie, że powoli nadchodzi czas korekty.

Na rynku jest wciąż dużo wolnych środków, więc nie ma co liczyć na gwałtowny ruch cen, jednak znaczne długie pozycje wśród krótkoterminowych graczy powinny ważyć na cenach obligacji.

Ciekawe, że ostatnia hossa na rynku odbyła się bez udziału krajowych funduszy. Nastąpił tutaj tzw. efekt wypychania. Na kwietniowych aukcjach pierwotnych krótkoterminowi gracze (banki) byli bardziej agresywnym inwestorem niż fundusze, które nie były w stanie zająć pozycji. Potem pociąg odjechał. Dlatego krajowi długoterminowi gracze nie będą obecnie chcieli wspierać rynku. Oni chcą kupować obligacje zdecydowanie niżej.

Często z tekstów można się nauczyć, że najlepiej prognozuje się, gdy wszystko rośnie. Zacytuję tekst z 28 stycznia 2013 z Gazety Wyborczej „Przewidywanie stało się trudniejsze – wzdycha Krzysztofa Badowski [ partner zarządzającego Roland Berger Strategy Consultants], siedząc w swoim gabinecie warszawskiego biurowca Metropolitan. – Kilka lat temu wszystko szło niezmiennie w górę. Teraz pewne paradygmaty przestały być obowiązujące albo oczywiste”

16 maja

Krucha równowaga

[…]

Próba określania, w jakim kierunku będzie się poruszał rynek w najbliższym czasie, to zgadywanie, obarczone dużo większym ryzykiem niż zwykle.

No tak, branża finansowa tnie koszty

17 maja

Szwecja. Biura maklerskie zmniejszą personel[…]

Szwedzkie biura maklerskie prowadzą rozmowy w sprawie zwolnienia 500 pracowników, tj. 20% personelu. Redukcja zatrudnienia ma ograniczyć koszty, które są zbyt duże wobec niewielkiego zainteresowania klientów transakcjami giełdowymi oraz rzadszych emisji akcji. Zmniejszenie personelu zapowiedziały już D. Carnegie i Nordea Securities.

Szwajcaria – zawsze bezpieczna przystań (podobnie jak złoto, bitcoiny, czy co tam w danym momencie sobie wymyślimy)

17 maja

Stagnacja w Szwajcarii

Szwajcarski rząd przewiduje, że już drugi rok z rzędu tamtejsza gospodarka nie będzie się rozwijała. Spółki ograniczają bowiem inwestycje, aprecjacja franka hamuje eksport, a rosnące bezrobocie zmniejsza wydatki konsumpcyjne. Rząd obniżył prognozę tegorocznego wzrostu PKB do zera, z wcześniej zakładanych 0,8%.

Znacie ten tekst: „Obecna sytuacja nie ma realnych podstaw”?

17 maja

Amerykańskie akcje są nadal drogie

Kwietniowy wzrost amerykańskich indeksów najczęściej tłumaczono publikacją przez spółki lepszych od oczekiwanych wyników za I kw. 2003 r. Jednak patrząc na osiągnięte w rzeczywistości rezultaty, trudno oprzeć się wrażeniu, że była to w dużym stopniu propaganda sukcesu.

Tworzona przez media iluzja wynika z dwóch powodów. Po pierwsze, wyniki odnoszone są do wcześniej zaniżonych prognoz, a nie do rezultatów osiąganych w przeszłości. To jeszcze można jakoś wytłumaczyć stwierdzeniem, że rynki dyskontują przyszłość. Proces dyskontowania opiera się na podawanych przez analityków prognozach. Są one co pewien czas weryfikowane i dopasowywane do ekonomicznej rzeczywistości. Jeśli zatem inwestorzy na ich podstawie podejmowali decyzje, to po opublikowaniu realnych rezultatów, odbiegających od wcześniejszych szacunków, zrozumiałe jest, że te decyzje korygują. Kupują akcje, gdy wynik przekroczył prognozy i sprzedają, gdy był od nich słabszy.

Tak to właśnie wyglądało.

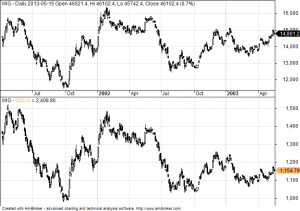

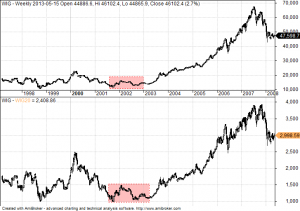

No cóż. A czy ktoś pamięta, jak wyglądały wówczas indeksy akcji?

No, w takich warunkach to trudno mówić o początku hossy. Za to po latach, patrząc z odpowiedniej perspektywy można bezpiecznie napisać „hossa rozpoczęła się podwójnym dnem w latach 2002-2003”. Zwłaszcza, gdy się nic nie pamięta z tamtego okresu.

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„No cóż. A czy ktoś pamięta, jak wyglądały wówczas indeksy akcji?”

To była dobra lekcja jak nie trwać przy swoich przekonaniach.

Byłem mocno niedźwiedzi. nawet przy wig20 na poziomie 1200 otworzyłem krótkie pozycje na wig20 :).

Pamiętam też jak korespondowałem z autorem tekstu (bez nazwisk) z Parkietu który wieścił spadki Wig’u 20 bodajże do 600. Oczywiście chwaliłem za odwagę 🙂

W każdym razie wiele się od tamtego czasu nauczyłem.

Ps. Miałem wtedy 23 lata.

A potem był podwójny szczyt i jasny koniec hossy. No właśni czy taki oczywisty? Z perspektywy czasu to zawsze wygląda klarownie a ten który odgadnie (mimo iluś już tam nieudanych prób) dołek lub górkę uchodzi za guru.

@smooth

Nic nie było oczywiste. Ja dość długo czekałem na załamanie. Widziałem to szalenstwo i tylko kręciłem głową. Dopiero za 3 a moze nawet 4 wejściem udało mi się „trafić” krótki KGHM (pod rozleglą formacje odwrocenia).

Piękny tekst, nawet go sobie wydrukuję i będę czytał w trakcie analizy cotygodniowej indeksów, aby nie być niepotrzebnie zbyt bearish.

Chciałbym jednak zwrócić uwagę, iż:

+ tym razem będzie inaczej

+ tradycyjne metody wyceny przedsiębiorstw się zdezaktualizowały w obliczu masowego drukowania waluty i sytuacji pokryzysowej

+ itd. 🙂

@ Deo Gratias

> tradycyjne metody wyceny przedsiębiorstw się zdezaktualizowały

Wnioski? Może taki, że niezależnie od kontekstu ciągle mogą i powinny przekładać się na nominalny wzrost punktów w indeksach, więc kto wie, czy najlepszą strategią nie będzie jakiś indeksowy ETF (ważne, żeby bez lewara) + nogi na stół.

@Deo Gratias

Jim Rogers (w Czarodziejach rynku) pisze, jak to przyjął propozycję wykładów (długo się opierał, ale w końcu zgodził się na pewien „barter”) dla studentów.

I głównie zajmuje się z nimi historią rynków. Wlasnie po to, zeby zobaczyli, że świat jest bardzo, bardzo podobny.

„kto wie, czy najlepszą strategią nie będzie jakiś indeksowy ETF (ważne, żeby bez lewara) + nogi na stół”

Tylko pytanie – do jakiego poziomu inflacji można siedzieć z nogami na stole.

@ _dorota

Do trzeciej podwyżki stóp procentowych?

Brzmi rozsądnie.

Potem… w zależności od wiary w moc banków centralnych. W wariancie „ratuj się kto może” – złoto/nieruchomości? W wariancie „wszystko jest pod kontrolą” – obligacje?

@ _dorota

> Potem…

Jeśli scenariusz wzrostowy miałby mieć miejsce a w perspektywie powiedzmy 2015-2016 banki centralne zaczną – jak zwykle – za późną pogoń za inflacją, to nie wiem, czy znajdzie się jakaś szalupa. Może obligacje ze zmiennym kuponem indeksowanym o wskaźnik inflacji? Tylko jakiego rządu?