Pokazywałem dopiero co średnioterminowe anomalie kursowe, tkwiące w kontynuacji ruchu cen akcji (efekty „bliskości rocznego maksimum” oraz pokrewny – „impetu”), teraz dla równowagi spójrzmy na procesy przeciwne czyli powrót z ekstremów do średniej.

Bardzo krótkoterminowy wariant takiej anomalii w formie strategii kupna i sprzedaży 10. dniowych górek i dołków prezentowałem tutaj ->>> wpis

Tym razem coś długoterminowego, co bierze początek w pracy z 1985 roku dwóch akademików, specjalistów od finansów behawioralnych Wernera De Bondta i Richarda Thalera p.t.: “Does the stock market overreact?” (tłumaczenie: „Czy rynek akcji nadmiernie reaguje?”

Osią ich eksperymentów było zjawisko przesadnej reakcji inwestorów na zarówno złe jak i dobre dane i wiadomości, związane z heurystyką (uproszczonym postrzeganiem rzeczywistości) reprezentatywności. Ów skrót myślowy powoduje przykładanie zbyt dużej wagi do informacji pozyskanych ostatnio z jednoczesnym ignorowaniem długoterminowych trendów.

Udowodnili oni 2 tezy, które zaprzeczały generalnym założeniom Hipotezy Efektywnego Rynku:

1. Ekstremalne ruchy kursów akcji skutkują następującymi po nim ruchami w przeciwnym kierunku.

2. Im bardziej ekstremalny ruch kursów tym głębsze późniejsze dopasowanie/korekta w przeciwnym kierunku.

De Bondt i Thaler przeprowadzili dość proste testy na 2 portfelach:

1. Do pierwszego kupowali akcje 35 najbardziej przecenionych w okresie ostatnich 3 lat spółek.

2. W drugim dokonywali sprzedaży krótkiej akcji tych 35 spółek, które przez 3 poprzednie lata wzrosły najmocniej.

Stopy zwroty w ciągu następnych 4 lat wyglądały następująco:

1. Portfel poprzednio „przegranych” przyniósł zysk o 19,6% wyższy od średniej rynkowej

2. Portfel poprzednio „wygranych” ciągnął się 5% w tyle za rynkową średnią.

Różnica między nimi sięgnęła więc 24,6%. Mamy więc kolejną samofinansującą się strategię, która hipotetycznie pokazuje, że lunch za darmo istnieje ponieważ pieniędzmi ze sprzedaży krótkiej możemy sfinansować kupno innej grupy akcji i liczyć zyski z nieefektywności rynku.

Trzeba jednak zastrzec, że ponownie większość z tych zysków pochodziła tylko z inwestycji w styczniu! Aż 16,6% z 24,6% uzyskanych w sumie. Przy czym najwięcej do całości zysków wnosił drugi i trzeci rok inwestycji. No i profity owe są niesymetryczne ponieważ w większości pochodzą ze sprzedaży krótkiej.

Dla porównania chciałbym pokazać jak strategia powrotu do średniej wygląda po 27 latach od tamtego eksperymentu. Bardzo ciekawą prezentację można znaleźć w ostatniej książce Jacka Schwagera „Market sense and nonsense. How the Markets Really Work (and How They Don’t)” (“Rynkowy sens i nonsens. Jak rynki naprawdę działają (i jak nie działają)”; to pierwsza książka przeczytana z mojego zestawu podanego w wigilijnym wpisie).

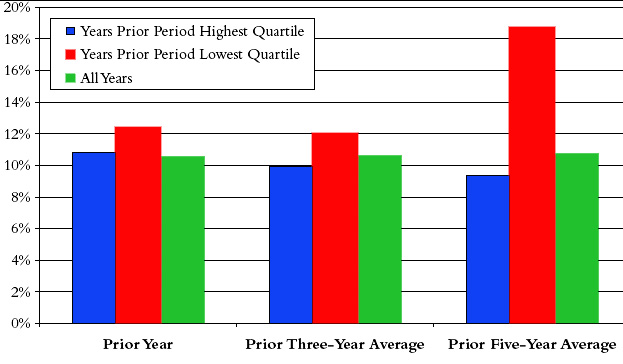

Poddał on mianowicie testom dane kursowe indeksu S&P500 od 1871 do 2011 roku, dokonując następujących działań i otrzymując następujące wyniki:

TEST 1

Wszystkie roczne zmiany indeksu uszeregował w 4 kwartyle (4 równe ilościowo grupy uszeregowane od najniższych do najwyższych zmian). Następnie policzył zyski/straty w ciągu kolejnego roku z teoretycznej inwestycji po wystąpieniu najniższego i najwyższego kwartyla.

Kupując indeks po latach najmniejszych zmian (najniższy kwartyl) zyskać można było średnio 12,4% rocznie.

Kupując indeks po latach największych zmian (najwyższy kwartyl) zyskać można było średnio 10,8% rocznie.

Średnia roczna zmiana dla całego rynku wyniosła 10,5%.

Niewielki efekt zyskowniejszej inwestycji w „przegrany” rok wystąpił a różnica do „wygranych” wyniosła 1,6% rocznie na plus.

TEST 2

Tym razem trzyletnie zmiany indeksu podzielił na 4 kwartyle. Następnie policzył zyski/straty w ciągu kolejnego roku z teoretycznej inwestycji po wystąpieniu najniższego i najwyższego kwartyla.

Kupując indeks po latach najmniejszych zmian (najniższy kwartyl) zyskać można było średnio 12% rocznie.

Kupując indeks po latach największych zmian (najwyższy kwartyl) zyskać można było średnio 9,9% rocznie.

Efekt zyskowniejszej inwestycji w „przegrany” rok okazał się nieco silniejszy niż poprzednio – różnica do „wygranych” wyniosła 2,1% rocznie na plus.

TEST 3

Tym razem pięcioletnie zmiany indeksu podzielił na 4 kwartyle. Następnie policzył zyski/straty w ciągu kolejnego roku z teoretycznej inwestycji po wystąpieniu najniższego i najwyższego kwartyla.

Kupując indeks po latach najmniejszych zmian (najniższy kwartyl) zyskać można było średnio 18,7% rocznie.

Kupując indeks po latach największych zmian (najwyższy kwartyl) zyskać można było średnio 9,4% rocznie.

Efekt zyskowniejszej inwestycji w „przegrany” okres był jeszcze potężniejszy– różnica do „wygranych” wyniosła 9,3% rocznie na plus czyli niemal dwukrotnie więcej.

Zmiany te widać na poniższym diagramie zaprezentowanym w książce:

Źródło: „Market sense and nonsense. How the Markets Really Work (and How They Don’t)”

Dla porządku objaśnienia:

Kolor czerwony to średnie zmiany w ciągu kolejnego roku po najgorszych zwrotach indeksu (po najgorszym kwartylu).

Kolor niebieski to średnie zmiany w ciągu kolejnego roku po najlepszych zwrotach indeksu (po najlepszym kwartylu).

Kolor zielony to średnie zmiany w ciągu kolejnego roku po zmianach całego indeksu bez podziału na kwartyle.

Anomalia istnieje, szczególnie widoczna w długich terminach. To rodzaj odreagowania, które nawet intuicyjnie wyczuwamy. Istotne jednak w tym kontekście jest wybranie okresów inwestycji – w średnim terminie (liczonym w miesiącach) to raczej efekt impetu dominuje na rynku akcji, w dłuższym okresie – zjawisko powrotu do średniej .

—*** kathay ***—-

15 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„w średnim terminie (liczonym w miesiącach) to raczej efekt impetu dominuje na rynku akcji, w dłuższym okresie – zjawisko powrotu do średniej”

Dobrze jest zobaczyć jakieś badania na ten temat; intuicyjne spostrzeżenie potwierdza się (przynajmniej moje spostrzeżenie).

Przy okazji trywialna obywatelska korekta:

„1. Ekstremalne ruchy kursów akcji skutkują następujących po nim ruchom w przeciwnym kierunku.”

1. Ekstremalne ruchy kursów akcji skutkują następującymi po nich ruchami w przeciwnym kierunku.

Obywatelska korekta jak najbardziej uzasadniona , dziękuję i korektuję 🙂

Momentum (impet) wielokrotnie pojawiał się we wpisach. Osią jest praca Jagadesh, Titman „Momentum”:

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=299107

I praktycznie chyba niemal w co drugiej pracy pojawiają się z niej jeśli nie cytat to porównania wyników.

Efekt momentum trwa od 3 do 12 miesięcy, dopiero co dywagowaliśmy o tym przy okazji inwestycji w roczne maksimum.

Mamy też polskie wyliczenia, o których również kiedyś wspominałem. Mocno zajmuje się tym Szyszka:

http://www.bankikredyt.nbp.pl/content/2006/2006_08/szyszka.pdf

Czy w artykułach:

http://baztech.icm.edu.pl/baztech/cgi-bin/btgetdoc.cgi?AGH8-0010-0077

Jako impetyk chciałem momentalnie zareagować na tekst jako pierwszy, a tu Dorota mnie ubiegła. Szkoda. 🙂

Chciałem bowiem odpowiedzieć na pytanie „Kiedy ostatni będą pierwszymi?”. Otóż będą pierwszymi gdy padnie komenda w tył zwrot lub ktoś krzyknie- Ratuj się kto może.

Mam tylko nadzieję, że nie bedę ostatni, bo podobno ostatnich gryzą psy. 🙂

Chwilowo zaś mam jedno pytania do autora. Jak rozumieć poniższe stwierdzenie:

„Różnica między nimi sięgnęła więc 24,6%. Mamy więc kolejną samofinansującą się strategię, która hipotetycznie pokazuje, że lunch za darmo istnieje ponieważ pieniędzmi ze sprzedaży krótkiej możemy sfinansować kupno innej grupy akcji i liczyć zyski z nieefektywności rynku.”

Ja już wiem, że nie tylko lunchu za darmo nie ma ale nie wiem natomiast, w jaki sposób pieniędzmi ze sprzedaży krótkiej można sfinansować kupno innych akcji.

I nie chodzi mi tu o satysfakcję z osiągniecia zysku, kosztem teorii efektywności rynku, tylko o chęć poznania mechanizmu samofinasującej się strategii inwestycyjnej. I chyba nie tylko ja!

Kathay bądż łaskawy opisać szerzej zasady działania mechanizmu tego

samofinansowania?

„Mam tylko nadzieję, że nie bedę ostatni, bo podobno ostatnich gryzą psy.”

Spoko. Jak obstawiłeś Shorta to jesteś pierwszy 🙂

Na rynku są dwa kierunki.

Kat popełnił wpis w kontekście jedynego słusznego czyli UP.

Kat

„w średnim terminie (liczonym w miesiącach) to raczej efekt impetu dominuje na rynku akcji, w dłuższym okresie – zjawisko powrotu do średniej .”

A wszystko to w kontekście jeszcze dłuższego okersu, w którym to impet rwie do góry 😉

@Less

Żeby nie było, że to ja jestem taki mądry: pojęcie „Self-financing” pada w tych wszystkich pracach, które przytaczałem ostatnimi czasy, gdzie liczy się różnice między górnymi i dolnymi decylami i kwartylami, po to by odkryć anomalie. Z założenia zajmujesz pozycję neutralną kupując jedną grupę instrumentów i jednocześnie za taką samą kwotę sprzedając grupę przeciwną w rankingu. Oczywiście to nie jest do końca risk free, ale o ile anomalie działają pozytywnie na wartość oczekiwaną to można spodziewać się z nich zysków w long term. Na plus działa również to, że robiąc short sell na akcje dostajesz kasę na konto, z której finansujesz kupno drugiej grupy. W przypadku futures znoszą się wówczas znacząco depozyty jeśli wchodzisz na przeciwstawne pozycje w tym samym instrumencie.

W przypadku funduszu „self financing” jest umowne , chyba, że fundusze są notowane na giełdzie (jak ETF czy certyfikaty) i możesz zająć krótką pozycję.

@Kathay

„Żeby nie było, że to ja jestem taki mądry”.

Eee, chyba nie myślisz, że ja mogłem pomyśleć, że Ty jesteś taki mądry . No, ewentualnie o sobie to jeszcze tak, ale nie zawsze. 🙂

Ale do rzeczy, mnie nie tyle o samo samofinansowanie chodziło, ile o rzekome „wpływy” z short sale, które rozdysponowujesz, choć ich wcale nie masz.

O ten fragment właśnie, który jak przypuszczałem pojawi się, bo już taki jestem podstępny prosiak, który antycypuje zastawiając wnyki. No i tu cie mam zajączku!!!

„Na plus działa również to, że robiąc short sell na akcje dostajesz kasę na konto, z której finansujesz kupno drugiej grupy. W przypadku futures znoszą się wówczas znacząco depozyty jeśli wchodzisz na przeciwstawne pozycje w tym samym instrumencie.”

Otóż, wbrew temu co się większości apologetów krótkiej sprzedaży wydaje, przy short sale akcji nie dostaje się wcale żadnych pieniędzy z krótkiej sprzedaży pożyczonych akcji.

Albowiem kasa za nie wpływa na konto ich właściciela /pożyczkodawcy (a dokładniej na gotówkowy rachunek trzeci sobie procentuje i stanowi obowiązkowe zabezpieczenie collateral na wypadek defaultu króciakowego.

Co więcej, ponieważ short sale jest objęta regułami margin trading to dodatkowo trzeba jeszcze wpłacić depozyt zabezpieczający (margin), min 50% ich wartości (lub 30% na NASDAQ), no i codziennie jest ta pozycja rewaluowana (mark to market).

Tak więc nie tylko nie uwidzisz tych pieniędzy z krótkiej sprzedaży (za bola Karola) ale jeszcze musisz nieco wysupłać trochę z własnej kasy, a więc z zakładanego samofinansowania transakcji nici!

I stąd właśnie nazwa short sale, bo nie tylko nie dostajesz tu kasy, ale jeszcze musisz ze swojej kiesy coś tam wyłożyć, więc jesteś short of money. 🙂

A tak na marginesie Short sellerowi nie przysługują też praktycznie żadne korzyści związane z czasowym posiadaniem pożyczonych akcji, ba, co więcej może mu grozić w każdej chwili żądanie ich natychmiastowego zwrotu, zanim rynek pójdzie w oczekiwanym przez niego kierunku. A wtedy de.. zbita!

Jeśli natomiast chodzi o futures to nie do końca jest tak jak piszesz. Przede wszystkim na więlu rynkach futures jest tak, że jak masz dwie pozycje przeciwstawne na ten sam termin to są one automatycznie „żenione” (nettowane) a różnica cenowa miedzy nimi jest rozliczana natychmiast (ommediate cash settlement).

Odmiennie natomiast jest choćby na LME , gdzie mamy tzw maturity settlement (prompt date due) no i oczywiście na rynkach forward typu forex.

Może być i tak, że depozyty wcale się nie znoszą gdy mamy przeciwstawne terminowe pozycje outright, u różnych brokerów, na przykład na OTC (margined forwards) i wtedy trzeba je wnieść w normalnej wysokości od obu nóg (to jest i od zakupu i od sprzedaży) oddzielnie ale rozliczane są saldem (open trade equity), oczywiście z uwzględnieniem całego salda na rachunku (to jest z wcześniejszym cash balance).

Depozyty (margins) mogą być są niższe wtedy gdy mamy otwarte pozycje przeciwstawne o statusie hedge, albo gdy wchodzimy pozycją spread, a więc przeciwnymi pozycjami jednocześnie. No ale to akurat nas nie dotyczy, w danym przypadku.

Tak przynajmniej jest we wrażej Hameryce, chociaż u nasz może być inaczej, bo w Priwiślanskim Kraju nie jedno jest możliwe, ale tego nie wiem dokładnie bo jeszcze tego nie doczytałem!!!

No, ale mogło się to zmienić, gdyż jak z wodzoną skromnością napisałem, nie zawsze jestem taki mądralucha (jak mi się czasem wydaje). 🙂

lesserwisser napisał: „Tak przynajmniej jest we wrażej Hameryce, chociaż u nasz może być inaczej”

W moim DM jest tak samo. Tyle że obowiązkowy depozyt zabezpieczający to 25 proc. pozycji.

Także ktoś tu pisze o short sell, choć nigdy tak nie grał.

Ale najważniejsze że brzmi naukowo, no i są wykresy 🙂

@Less

Ty zawsze masz rację 🙂 Oprócz momentów kiedy nie masz 😉

Reg T pozwala wnieść margin na short sell w posiadanych akcjach i tworzyć wręcz lewary. Margin jest więc wnoszony w formie long stocks.

Self financing nie jest moim wymysłem więc proszę nie strzelaj do pianisty 🙂 dziękuję

Kathay napisał: „Reg T pozwala wnieść margin na short sell w posiadanych akcjach i tworzyć wręcz lewary. Margin jest więc wnoszony w formie long stocks.”

Less śpisz? Wiesz, nie chce Ci zabierać przyjemności z zabawy, ale korci mnie by samemu „domknąć sidła”, więc lepiej się pospiesz 🙂

Kathay mam niewinne pytanie: przeczytałeś dokument na który się powołujesz? 🙂

„Less śpisz? Wiesz, nie chce Ci zabierać przyjemności z zabawy, ale korci mnie by samemu „domknąć sidła”, więc lepiej się pospiesz.”

I śpię i nie śpię jeszcze, ale zaraz idę w kimę. Dopierero siadłem do kompjuterka, zerknać przed snem co się wyrabia. A śpieszyć się nie lubię, bo nie uznaje pośpiechu z wyjatkiem do grzechu. 🙂

Więc proszę się za bardzo mną nie przejmować, droga wolna do komentowania, ustępuje pola.

A mój komenatrz będzie rano, bo choć moc jest ze mną (racja znaczy się), to najpełniej przejawia się ona rankiem. 🙂

Kathay napisał: „Reg T pozwala wnieść margin na short sell w posiadanych akcjach i tworzyć wręcz lewary. Margin jest więc wnoszony w formie long stocks.”

Wprawdzie Reg T, wymaga dla krótkiej sprzedaży wniesienia takiego samego depozytu (margin) jak w przypadku zakupu kredytowanego (buying on margin = borrowing ) to jednak w przypadku pożyczki akcji (lending) działania mechanizmu depozytowego jest tu odwrotny, można powiedzieć.

Poczytajmy FAQa z Investopedii w temacie „What are the minimum margin requirements for a short sale account?”

Read more: http://www.investopedia.com/ask/answers/05/shortmarginrequirements.asp#ixzz2Lc7PC0dr

„Under Regulation T, the Federal Reserve Board requires all short sale accounts to have 150% of the value of the short sale at the time the sale is initiated. The 150% consists of the full value of the short sale proceeds (100%), plus an additional margin requirement of 50% of the value of the short sale. For example, if an investor initiates a short sale for 1,000 shares at $10, the value of the short sale is $10,000. The initial margin requirement is the proceeds $10,000 (100%), along with an additional $5,000 (50%), for a total of $15,000.

Maintenance margin requirement rules for short sales add a protective measure that further improves the likelihood that the borrowed shares will be returned. In the context of the NYSE and NASD, the maintenance requirements for short sales are 100% of the current market value of the short sale, along with at least 25% of the total market value of the securities in the margin account. Keep in mind that this level is a minimum, and it can be adjusted upward by the brokerage firm. Many brokerages have higher maintenance requirements of 30-40%. (In this example, we are assuming a maintenance margin requirement of 30%.)”

Ponieważ pieniądze ze sprzedaży pożyczonych akcji wpływają na rachunek short sellera (inaczej zresztą być nie może bo wobec nabywcy/ów to on jest formalnym sprzedawcą akcji), niektórym wydaje się , że mogą oni swobodnie dysponować tymi kwotami.

Niestety rzeczywistość skrzeczy, choć rzadko jest to artykułowane w sposób wystarczająco precyzyjny aby zorientować się co jest grane.

Na szczęście są tu chlubne wyjątki, dzięki którym możemy mieć większą jasność w temacie i chodzić po ziemi. Zerknijmy więc do klasyka ” The Stock Market”, wyd 7, autorstwa – RJ Teweles, ES Bradley:

„The trader selling short must make the same Reg T deposit as if the shares had been purchased. The deposit [ margin – dopisek mój ] plus cash proceeds from the sale [ short sale – dopisek mój ] creates a credit balance in the account, as opposed to the debit balance in a long margin account.

For the purpose of illustrating the mechanics of short account, simply, the assumption is made that the cash proceeds from the short sale remain in the account. IN EFFECT, HOWEVER, THEY DISAPPEAR ALMOST IMMEDIATELY BECAUSE THEY ARE GIVEN AS COLLATERAL TO THE LENDER OF THE SHARES.

Because no cash is borrowed, however, no interest is charged to the account unless the position goes very badly against the trader.”

Z wiązku z powyżej podkreślonym faktem, że wpływy ze sprzedaży pożyczonych akcji znikają z rachunku short sellera ( disappear – a to feler westchnął short seller) tak więc są one praktycznie nie do ugryzienia i raczej nie mogą mu służyć (wręcz) do lewarowania zakupów akcji. Takie życie, panie dziejku!

” Margin jest więc wnoszony w formie long stocks.”

Z badań wykonanych w USA wyszło, że margin wnoszony jest praktycznie w całości w gotówce ( zaledwie 2-5% w papierach wartościowych), bo jeśli wnoszony jest w papierach to przyjmuje się, że wartość ich dla celów depozytowych wynosi 90% ich bieżącej wartości rynkowej.

Jako ciekawostkę dodam, że na giełdach futures był kiedyś wymóg że depozyt uzupełniający (variation margin) może być wnoszony jedynie w cash. Jak jest dzisiaj nie wiem!

PS

Less nie strzela do pianisty, bo nie ma pozwolenia na broń, natomiast ma bejzbola bo rzeczywistość go wkurza, więc czasem nie waha się go użyć ! 🙂

I nie ma co dziękować, bo jestem zawsze do usług, no prawie zawsze.

a od siebie dodam do tego co napisał less dwie rzeczy.

1. Przytaczam poniżej interesujący nas fragment Reg T, skoro ten dokument pojawił się w dyskusji. Warto zwrócić uwagę na możliwość wykorzystania opcji jako marginu.

„(c) Short sale of a nonexempted security, except for a non-equity security:

(1) 150 percent of the current market value of the security; or

(2) 100 percent of the current market value if a security exchangeable or convertible within 90 calendar days without restriction other than the payment of money into the security sold short is held in the account, provided that any long call to be used as margin in connection with a short sale of the underlying security is an American-style option issued by a registered clearing corporation and listed or traded on a registered national securities exchange with an exercise price that does not exceed the price at which the underlying security was sold short.

(d) Short sale of an exempted security or non-equity security: 100 percent of the current market value of the security plus the margin required by the creditor in good faith.”

2. Jeżeli chodzi o nasz kraj to różnice w procedurze short sale w porównaniu do regulacji USA są niewielkie. Depozyt to 25 proc. Na przykładzie mojego DM mogę powiedzieć, że w momencie zrealizowania transakcji short sell, DM blokuje na twoim koncie kwotę odpowiedzialną za 100 proc. ceny transakcyjnej waloru. Te pieniądze pozostają na Twoim koncie ale są zablokowane, na tej samej zasadzie jak blokowane są pieniądze na oczekujące zlecenia kupna. Ich odblokowanie następuje dopiero w momencie zrealizowania transakcji odkupienia akcji z rynku.

Depozyt zabezpieczający może być oparty na innych walorach w stosunku 60/40 (60 proc. akcje, 40 proc gotówka), ale nigdy z tego nie skorzystałem, więc nie wiem jak to się sprawdza.

@Chłopaki z bossa

Jak wygląda u Was sprawa wnoszenia PW pod depozyt zabezpieczający? Mój broker coś sciemnia od początku b.r. powołując się przy tym na jakieś decyzje KDPW, więc chciałem się dowiedzieć jak to jest w innych biurach.