Odnoszę wrażenie, że kwestie ryzyka i zarządzania nim to najmniej doceniany i najmniej lubiany temat wśród inwestorów. A przecież to kwestia kluczowa dla bezpieczeństwa i stabilności portfela.

Dlatego nigdy dość dyskusji w tej materii. Tego „wroga” po prostu trzeba polubić i postarać się oswoić. Wrzucę więc 2 tematy, które zahaczają o problemy ryzyka.

Pierwszy pochodzi z badania 54 funduszy emerytalnych rozsianych po całym świecie, które łącznie zarządzają 350 miliardami dolarów.

Link: http://www.bfinance.com/images/stories/bfinance/2012/Pension_Fund_Survey.pdf

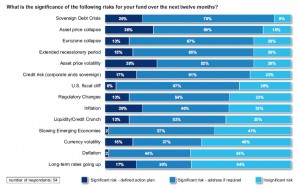

Zapytano w grudniu ich menadżerów o ekspozycję i prognozy na rok kolejny po „końcu świata” czyli na 2013. Spodobała mi się tabela mierząca łączne zestawienie różnego rodzaju ryzyk i ich ważności dla respondentów. Można obejrzeć ją poniżej:

Źródło: bfinance.com (kilknąć aby powiększyć)

Wiemy, że większość nie ma racji, ale może warto swoją optykę lekko przeskalować o spojrzenie na to jakie lęki i strachy dręczą „duże pieniądze” i uwzględnić to w swoich analizach rynkowych.

Przy każdym z ryzyk widzimy podział procentowy zaznaczony 3 kolorami:

– granatowy oznacza znaczące ryzyko, do którego zarządzający zdefiniowali już swój plan akcji

– niebieski to znaczące ryzyko, które jest dostrzeżone, ale jeszcze nie określono środków zaradczych, będzie jednak zarządzane gdy nadejdzie taka konieczność

– błękitny to z kolei nieznaczące ryzyko

Jak widać najmniejsze znaczenie przywiązuje się zbiorowo do wzrostu długoterminowych stóp procentowych i inflacji (2 najniższe linijki wykresu). W kwestii znaczącego ryzyka, które będzie zarządzane ad hoc (a więc nie ma jeszcze gotowego planu akcji) dominuje obawa o kryzys związany z długami państw (70% odpowiedzi), a w drugiej kolejności upadek Eurozony oraz fiskalny klif w USA. Natomiast gotowe plany istnieją już w kwestii ewentualnego wzrostu zmienności aktywów (28% badanych) oraz spadek wartości aktywów (26%), nie ma natomiast jeszcze specjalnie planów na wypadek „klifu” choć w mediach straszy on dziś najbardziej.

Większość wymienione ryzyka dostrzega i czuje obawy, mniejszość ma gotowe strategie poradzenia sobie z nimi. Generalnie jak czyta się całość pracy widać pasywność w inwestowaniu, niższe oczekiwania zyskowności oraz plany powiększenia zaangażowania w akcje rynków wschodzących kosztem rozwiniętych.

Druga sprawa dotyczy kwestii ryzyk bardziej osobistych.

Oto Reuters doniósł kilka dni temu, że pani dyrektor finansowa we władzach lokalnych Saltzburga przegrała na giełdzie w ciągu 10 lat łącznie 340 milionów EURO publicznych pieniędzy, fałszując podpisy i preparując dokumenty. Tu jest mowa o derywatach, Bloomberg donosił o akcjach i swapach, mniejsza z tym, mamy schemat, który powtarza się po wielokroć:

http://www.reuters.com/article/2012/12/11/austria-economy-provinces-idUSL5E8NB7IN20121211

Ciekawsze natomiast wydaje mi się samo przedstawienie problemu – w informacji powtarza się słowo „gamble” czyli „hazard”. Nie pada jednak żaden opis mechanizmu gry owej pani, mianem „hazardowym” określono zatem prawdopodobnie chorobliwe uzależnienie, które doprowadziło do utraty kontroli i nielegalnego zdobywania środków na dalsze działanie. To właśnie zainspirowało mnie by zapytać najpierw siebie a w drugiej kolejności Czytelników o granice między spekulacją a uprawianiem hazardu na giełdzie, o to czy sami mamy świadomość kiedy je przekraczamy, czy potrafimy siebie i problem zdefiniować, kontrolować, uzmysłowić sobie następstwa i ryzyka?

Można się jedynie domyślać, że austriacka urzędniczka brnęła w nietrafione szeregi kompulsywnych transakcji o dużej wartości, bez szczególnej wiedzy o swoich szansach, skoro regularnie traciła, łudząc się nadzieją na nadejście dobrej passy i wiarą w nabyte doświadczenie, próbując się odegrać i tracąc dla tego celu wszelkie granice i zahamowania. Ale to objawy radykalne, łatwo dostrzegalne z zewnątrz, nie tylko przez ekspertów od rynków czy psychologii.

Ale co z działaniami na dużo mniej ewidentnym poziomie? Ot takie pytania o swój własny rachunek sumienia :

Czy posiadam wystarczającą świadomość swojej wiedzy o rynku, prawdopodobieństwach wygranej, granicach ryzyka oraz sposobach jego zarządzania, roli szczęścia i losowości? Czy mam kontrolę nad odruchami typu: permanentne łamanie ustalonych przez siebie zasad i reguł gry, nadmiernie emocjonalne zaangażowanie, przekraczanie wielkości funduszy, na których zaryzykowanie mogę sobie pozwolić, odgrywanie się na niewidocznym wrogu i przypisywanie porażek wszystkim czynnikom poza sobą? Czy umiem zorganizować sobie czas na trading i życie rodzinne a także oddzielić świat giełdy od rzeczywistego? Czy nie powielam bezrefleksyjnie po raz kolejny tych samych błędów, nie usprawiedliwiam zbyt gładko nieracjonalnych działań, nie potrafię oderwać się od obsesyjnego myślenia o tradingu? Czy w ogóle mam lub chcę mieć nad tym wszystkim bezwarunkową kontrolę?

To wszystko że tak powiem twarde objawy, łatwe do dostrzeżenia przez osobę trzecią, która ma wgląd i wiedzę o tych procesach. Mamy jednak cały szereg objawów miękkich czyli nadużywanie powyższych objawów w sposób incydentalny po częsty, ale jeszcze kontrolowalny choć przez innych niezrozumiały. Czy bowiem spędzanie dużej ilości czasu przed monitorem z notowaniami nie może być po prostu objawem pasji? Czy nawet długotrwała strata nie jest po prostu symptomem najzwyklejszego obsunięcia kapitału, wliczonego w koszt strategii ? Czy dopłacenie do kapitału do rachunku nie może być oznaką tego, że nasza wiedza i doświadczenie wymagały nakładów, które teraz zaczną się zwracać ? (wielu z Market Wizards traciło fortuny na dzień dobry).

Po prostu do refleksji…

—kat–

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przedstawienie problemu jest bardzo ciekawe, ponieważ dotyczy planów zmian legislacyjnych, które miałyby służyć ograniczeniu podobnych strat w finansach publicznych Austrii w przyszłości. W tym (jeśli dobrze zrozumiałem) poprzez ograniczenie ekspozycji na ryzyko, pod groźbą utraty dostępu do tanich, rządowych pożyczek. Mnie w Polsce brakuje takich treści, od rana do wieczora dostaję papkę.

A co do rachunku sumienia, są gotowe testy sprawdzające czy jesteś uzależniony. Autodiagnoza to trochę kulawa diagnoza.

cóż, tak jak nie każdy może być fizykiem atomowym tak samo nie każdy może być traderem. najpierw trzeba znaleźć swój edge ( rzeczywisty a nie urojony ) a później się do niego stosować.

taki sobie link:http://www.fxstreet.com/education/forex-basics/trading-forex-is-a-positive-sum-game/2012/10/31/