Jak obiecałem w zakończeniu poprzedniego wpisu, tym razem pokażę pomysły używane do filtrowania wybić wszelakich, w tym i formacji, związane z zarządzaniem pozycją.

Punktem wyjścia niech będzie poniższy wykres, który dokładniej objaśnię chwilę potem:

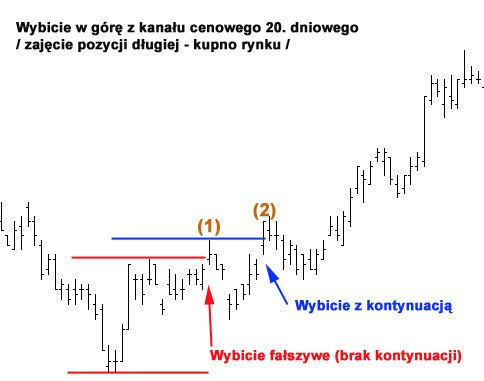

Rys. Potwierdzenie wybicia jako sposób uniknięcia „fałszywek”

Dla lepszej i obiektywnej ilustracji posłużę się techniczną formacją wybicia z kanału cenowego (tzw. Donchian Channel). Jego górną granicę stanowi czerwona linia na powyższym obrazku, a sam kanał został oparty o maksimum z 20 okresów poprzedzających sesję wybiciową.

Do wybicia w górę dochodzi podczas formowania słupka oznaczonego jako (1). Jeden czy dwa tiki powyżej górnej granicy kanału najczęściej wystawia się zlecenia otwierające długie pozycje. Alternatywnie i w najprostszej formie mógłbym zaproponować taki oto filtr:

Zamiast wchodzenia na pozycję już podczas owego wybicia zasugeruję zaczekanie do momentu, gdy popyt pokaże swoją rzeczywistą siłę i kurs ponownie uda się w tym samym kierunku PRZEBIJAJĄC najpierw maksimum świecy wybiciowej, oznaczonej jako (1), czyli przekroczy niebieską linię. Może do tego dojść już na kolejnym słupku, ale może to potrwać czas jakiś, dopóki rynek nie znajdzie swojej równowagi i określi swoje preferencje co do kierunku.

W przypadku naszego wykresu widzimy, że po wybiciu na słupku (1) kurs zanurkował, pokazując, że istnieje prawdopodobieństwo, iż mogło ono być fałszywe. Nie wiemy tego jeszcze w momencie spadków, do czasu, gdy kurs albo odpali nasz stop broniący albo wróci jednak do poziomu wybicia i ponownie je przetestuje. Zakładam, że stopem może być przeciwna krawędź kanału cenowego czyli dolna czerwona linia albo też minimum z 10 okresów, które zostało zresztą przebite od góry.

W naszym eksperymencie popyt jednak ostatecznie wygrywa i podczas tworzenia słupka nr (2) nastąpił test maksimum słupka wybiciowego nr. (1), więc dopiero na poziomie oznaczonym niebieską linią wchodzimy na pozycję, kupując rynek.

Oczywiście to nie jest idealny patent na fałszywki, po teście wybicia na słupku (2) kurs nadal może się cofnąć i załamać formację (czyli przebić dolną linię kanału lub stop obronny). Do tego ma jeszcze jedną wadę – słupek nr. (1) może być na tyle wysoki, że powyższa metoda zabierze nieco punktów z potencjalnej premii i powiększy odległość do stop-lossa (a więc i ryzyko w pozycjach opartych na 1 jednostce – np. 1 kontrakcie). Taktyka, którą za chwilę krótko przybliżę, i którą sam w takich przypadkach używam, stanowi mieszankę kilku sposobów budowania pozycji, opartą o wielostopniowe zarządzanie nią zwane skalowaniem.

Jeden wszakże warunek – wymagana minimalna ilość jednostek danego instrumentu to przynajmniej 2 (np. 2 loty, 2 akcje, 2 kontrakty), choć całość planowanej pozycji można podzielić na dużo więcej transz, zależnie od konstrukcji wejścia.

W przypadku dwóch jednostek, pierwszą wystawiam już przy oryginalnym wybiciu czyli na wyjściu górą z kanału (czerwona linia, słupek nr (1)). Druga czeka do ponownego testu czyli do wybicia na słupku nr (2). W razie gdy wybicie nr (1) okaże się fałszywe i odpalony zostanie stop-loss, potencjalna strata sięga tylko 50% zakładanej wielkości ryzyka ponieważ drugiej połowy pozycji nie udało się dodać.

W przypadku podziału pozycji całkowitej na więcej transz, dodatkowe roszady z wchodzeniem do gry można kombinować na jeszcze inne, byle logicznie uzasadnione sposoby.

Można np. jedną dodatkową transzę wystawić na poziom oryginalnego wejścia (czerwona górna linia) ale nieco później, dopiero gdy kurs opada po pierwszym, nieudanym wybiciu na słupku nr (1) i wraca. Skoro to był oryginalny sygnał i jest szansa, że prawdziwy, to nie stoi nic na przeszkodzie by zabrać się z rynkiem ponownie gdy powraca do tego poziomu i testuje go po raz wtóry.

Można kolejne transze ustawiać tak jak robił to kiedyś Turtle Team czyli dodawać po ruchu rynku o każde ½ zmienności kursu w naszym kierunku, i o ile trend będzie rzeczywiście mocny to zabierze je po kolei niczym fala morska. Zamiast zmienności możemy użyć skali punktowej czy procentowej. Nie wchodzę w tym momencie w szczegóły kontroli ryzyka, która wymaga stosownego dopasowania.

Ilość pomysłów ogranicza jedynie wyobraźnia, trzeba jednak pamiętać o pewnej zasadzie: ponieważ opieramy się na impecie (ang. momentum) więc budowanie całkowitej pozycji powinno się odbywać zgodnie z kierunkiem wybicia. Dobudowywanie kolejnych transz podczas ruchu przeciwnego (korekta wybicia) może bowiem skutkować pełną klapą jeśli wyjście kursu z ukształtowanej formacji/układu było rzeczywiście fałszywe.

I tylko w kwestii przypomnienia jeszcze: skuteczność wszelkich formacji czyli ich pozytywną wartość oczekiwaną zapewniają przede wszystkim stopy obronne wszelkiego rodzaju, to przecież na ich działaniu opiera się cała przewaga. Jeśli wprowadzamy do takiego środowiska dodatkowe filtry to trzeba mieć na uwadze, że zaburzą one efektywność i wprowadzą dodatkowy element losowości ostatecznych rozkładów zysków i strat.

–Kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

dobry wpis.. jak słysze ‚filtry’ to mi się flaki wywracają:)

każdy ‚filtr’ to potencjalnie nowy system. Zwykle te filtry nic nie filtrują z wyjątkiem kasy z konta.

Mam mieszane uczucia co do mechanizmu zarządzania pozycją zwanym skalowaniem opartym o te same sygnały z systemu.

W AB jest zaimplementowane skalowanie i nigdy nie udało mi się zwiększyć „rebustness” systemu w oparciu o skalowanie w stosunku do wchodzenia pełną pozycją .

Cos za coś , zawsze patrzę na to przez ryzyko(DD)/zysk.

Większy zysk to tez mniejszy ten sam DD i odwrotnie 🙂

Zaraz też przypomniało mi się ,że w pewnej książce napisał ktoś takie nieznaczące coś przynajmniej tak mi sie wydawało wpierw :

jeśli jest możliwość skalowania tzn ,że wejścia w sytemie nie są optymalne.

Czasem skalowanie można pomylić z filtrowaniem. Jeżeli skalowanie spełnia rolę filtra to dla mnie nie jest to skalowenie tylko filtrowanie i nie należy utożsamiać tego z zarządzaniem pozycją choć niby ruchy te same.Aczkolwiek dobre filtrowanie może dodac coś do systemu.

Wydaje mi sie ,że lepiej do zarządzania pozycją nadaje się skalowanie w sensie wchodzenia całością lub połową , ale już nie powiększać pozycji w sytuacji gdy już weszliśmy połową .Daje wyniki lepsze w relacji ryzyko/zysk do systemu aka metody.

No i ostatnia rzecz: Jak nie ma „edzia” zarządzanie pozycja jest warte „O” – słownie : zero.