Zasadnicza koncepcja wyszukiwania i wykorzystania boxów nie musi ograniczać się wyłącznie do rynku akcji.

Natura boxów zawiera w sobie bowiem dość uniwersalne dla wszystkich rynków zasady przebiegu cen w sensie technicznym: wspartą wolumenem konsolidację w nabierającym tempa trendzie, z której eksplozja popytu zapewnia dalszą kontynuację ruchu. A ponieważ trudno mówić w przypadku innych niż akcyjne rynków o filtrach fundamentalnych (perspektywiczność/innowacyjność oraz rosnące zyski), dlatego poniższe rozważania o szerszym zakresie użycia boxów mają zasadniczo znaczenie jedynie dla techników.

10/ Wariacje

RYNEK DERYWATÓW:

Poniższy wykres obejmuje ostatnie notowania dzienne kontraktów terminowych na niemiecki index DAX:

Zasady takie same, dźwignia nie zmienia taktyki ani reguł zarządzania ryzykiem- klasyczny box Darvasa powstał na luce a słupek szczytowy, na którym opiera się górny poziom ramki, stanowi zarazem maksimum z 30 poprzednich dni. Ów ostatni filtr można dla własnych celów dowolnie regulować. Im większa ilość owych dni użyta zostaje jako filtr tym mniej boxów powstaje.

WYKRES INTRA, RYNEK WALUTOWY:

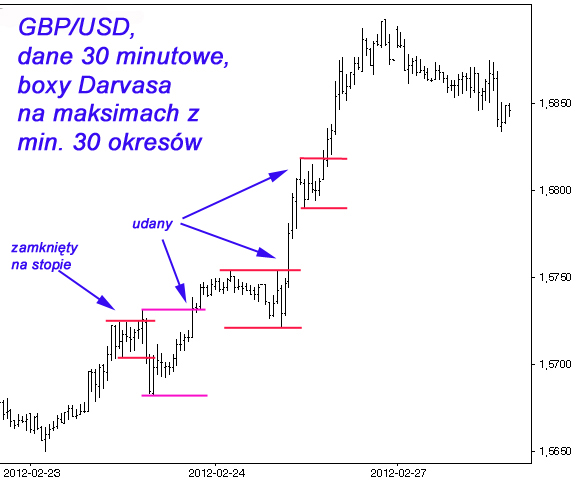

Jak pokazuje poniższy wykres pary funt/dolar, również słupki godzinowe i minutowe mogą być podstawą wykreślania boxów (tutaj dane 30 minutowe):

Jako filtr ponownie używam maksimum z 30 poprzednich okresów (słupków). Dane pochodzą z poprzedniego tygodnia, widać silny trend przerywany kilkoma boxami. Pierwszy, który się pojawił został zamknięty stop losem na dolnej krawędzi. Chwilę później powstał kolejny, o dużo większym zakresie (boxy mogą nakładać się na siebie w takiej szkatułkowej formie). Rynek jest dużo szybszy, gwałtowny, zmienny więc stop lossy mogą zostać odpalane częściej.

BOX ODWRÓCONY (ang. inverted):

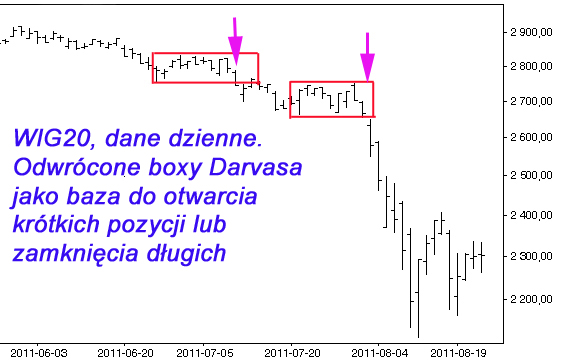

Do jego pokazania użyłem dziennych danych naszego indeksu WIG20:

Zasada budowy jest symetryczna do oryginału. Szukamy słupka, który ustanawia minimum z założonej ilości okresów (tutaj było 30) i ów poziom jednocześnie zadeklarowuje dolną krawędź boxa. Następnie, jeśli cena nie zejdzie niżej przez minimum kolejne 3 sesje, wyznaczamy maksimum, na którym oprzemy górną krawędź boxa. Po utworzeniu maksimum ceny powinny jeszcze minimum 3 słupki poruszać się wewnątrz ramki przed wybiciem w dół, zaznaczonym strzałkami. Stop loss na gornej krawędzi tak powstałego boxa.

Kiedy grać „normalnymi” boxami a kiedy „odwróconymi”? W zasadzie minimum czy maksimum z określonej ilości słupków już samo w sobie konstytuuje w pewien sposób nowy trend więc nie trzeba już nic więcej by posłużyć się tą taktyką. Oczywiście pułapek, nieudanych zagrań, szczególnie na zmiennych rynkach, trafi się zawsze jakaś ilość, to po prostu część tego biznesu.

Gra na odwracanie pozycji tylko przy zmianach boxów ze wzrostowego na spadkowy (i odwrotnie) może być nieefektywna ze względu na wcześniej wskazywane szerokie obszary braku boxów na wykresie.

O kilku prostych mutacjach klasycznego boxa w kolejnym wejściu.

–Kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

to sie wydaje takie proste. w praktyce okazuje sie ze cena nie lubi sie trzymac takich boksów. szarpie to w jedną to w drugą strone przebijając takie wsparcie/opór nieznacznie i sie cofa, dając częste fałszywki.

wtedy robi sie coś na kształt trójkąta rozszerzającego

@Kathay

jaki skrypt do wyznaczania boxów mógłbyś polecić ?