Zjawisko braku zainteresowania kupnem taniejących akcji przyciągnęło oczywiście uwagę kół naukowych i akademickich. Mam nadzieję, że przybliżenie ich prac pomoże kilku Czytelnikom zrozumieć to co sami podejrzewali, ale nie potrafili tego nazwać.

Zacznijmy od salwy z grubszego działa: otóż sam surowy kształt wykresu, a więc najprostszy bodziec wizualny, nawet bez szczegółowego analizowania go i szukania zależności, zakrzywia na wiele sposobów postrzeganie rynku/papieru wartościowego i oceniania jego przyszłych ruchów cenowych (i w rezultacie zajęcie pozycji).

Wykres jako wyłączne narzędzie lub choćby tylko wsparcie w podejmowania decyzji, przestał być domeną analityków technicznych. Dla nich to materiał do niezliczonych analiz, ale dziś w zasadzie i analitycy fundamentalni, i inwestorzy intuicyjni, i gracze wszelkiej innej maści oglądają choćby pobieżnie wykresy przed wyborem własnej taktyki inwestycyjnej. Psychologowie odkryli, że szeroko rozumiana grupa inwestorów ulega potędze wykresów i kupuje akcje w zależności od tego jak ciąg cen prezentuje się na obrazku, bez względu na to co mówią im inne, pozawykresowe motywy. Wykres sam w sobie stał się niepostrzeżenie wpływową informacją.

Dla wyjaśnienia tego procesu posłużę się materiałami z książki, którą na blogach prezentowałem wielokrotnie: R. Peterson „Inside investor’s brain”.

Generalnie rzecz ujmując – inwestorzy ulegają magii wykresów i próbując wyciągnąć wniosek z układu cen poddają się dwóm równorzędnym siłom o przeciwnym kierunku działania, które niestety często generują w ich umyśle dysonans poznawczy. Układ lokalnych minimów i maksimów, ostatni trend czy też położenie ceny wobec średniej wpływają na ich osąd co do przyszłych ruchów na 2 następujące sposoby:

1/ KONTYNUACJA

Jeśli wykres pokazuje wyraźny trend rosnący inwestorzy mają skłonność do kupna akcji ponieważ ekstrapolują ową tendencję w przyszłość czyli w myślach „dorysowują” ciąg dalszy tego ruchu w górę.

Jeśli natomiast na wykresie dominuje trend spadkowy to przez analogię oszacowują większe szanse na jego przedłużenie czyli dalszy spadek, wobec czego powstrzymują się przed kupnem lub dokonują sprzedaży akcji.

Autor powołuje się przy tym na badania i pracę DeBondta “Betting on Trends: Intuitive Forecasts of Financial Risk and Return.”

2/ POWRÓT DO ŚREDNIEJ

(ang. mean revert)

Najprościej ujmując: “jeśli coś rośnie to musi spaść”. Jeśli kursy wychylają się od średniej, co często widać nawet na pierwszy rzut oka, prędzej czy później i tak zmieniają kierunek, wracając do poziomów średnich.

Każda fala cenowa generuje nieustanny konflikt w umysłach pomiędzy oboma tymi procesami. Praktycy wiedzą doskonale jak trudno znaleźć granicę działania obu tych sił, jak wiele rozczarowań oraz trudnych i ambiwalentnych decyzji generują. Zresztą gdyby było to proste inwestowanie stałoby się najprostszym środkiem do bogactwa… Proszę sobie uświadomić podczas każdorazowej inspekcji wykresu, że właśnie 2 potęgi ścierają się w naszych umysłach. A często wygrana jednej z nich jest pochodną tak wielu czynników, że ich wyjaśnienie zajęłoby objętość książki.

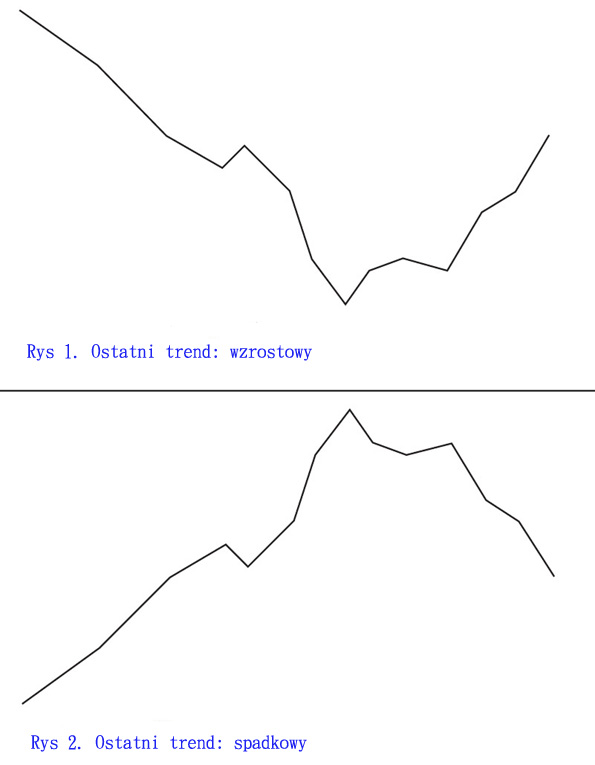

Przytaczany wyżej Peterson dokonał stosownego eksperymentu: na podstawie poniższych wykresów hipotetycznych cen 2 akcji poprosił badanych o wybór tej, którą kupiliby sami. Która wygrała? Odpowiedź poniżej.

Źródło: Peterson R. „Inside investor’s brain”.

Otóż tylko na podstawie wzrokowej oceny tendencji układu cen, 60% uczestników eksperymentu wybrało kupno akcji z rysunku nr 1. Wygrała więc opcja kontynuacji ostatnio goszczącego na rynku trendu. Spadki dla większości badanych nie są więc atrakcyjną okazją. Po części wiemy już z poprzednich wpisów dlaczego tak się dzieje.

Podobne doświadczenia pokazują Johnson, J., G. Tellis, D. Macinnis. w pracy p.t.: “Winners. Losers, and Biased Trades”, gdyby ktoś chciał przerzucić 6 stron tego tekstu to pod tym adresem. W opozycji do postulatów zwolenników Hipotezy Efektywnego Rynku sugerują oni w swoich obserwacjach, że informacja zawarta w cenach z przeszłości ma znaczenie dla prognozowania cen akcji oraz że wzrokowa ocena wykresów wpływa na określone nastawienia inwestorów.

Pierwsza hipoteza, którą udowadniają:

Istnieje znacznie silniejsza tendencja do kupna rosnących akcji (tzw. „hot hand”) niż spadających oraz druga – do sprzedaży spadających akcji (tzw. „cold hand”) niż ich kupna. To przeczy popularnej złotej zasadzie o skłonnościach inwestorów do tanich zakupów i sprzedaży w miarę wzrostów cen (tzw. buy low sell high).

Druga hipoteza potwierdzona przez nich:

Tendencja do kupna drożejących akcji rośnie jeszcze mocniej wraz ze wzrostami kursów, natomiast parcie na sprzedaż taniejących akcji maleje wraz ze spadającymi cenami.

Owe skłonności mają wyraźne odbicie nie tylko w przebiegach cen akcji (kupno maksimów), ale i w reklamach produktów finansowych. Proszę zauważyć, że fundusze nagminnie i masowo wykorzystują marketingowo wzrosty jednostek inwestycyjnych, podczas gdy w czasie spadków w eterze medialnym panuje cisza… Idealnie trafiają wówczas do sił i emocji ukrytych w nieświadomości wielu potencjalnych klientów.

CDN

–Kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kat przynudza ostatnio.. takie cos przeczytałem /pewnie nie tylko ja/

”I already do this.

Break search sample in two parts: Past and current. For example past is 1997 – 2001 and current 2002 – present.

Set in Price Action Lab the win rate > 95% and trades > 1 and run the search in current sample

Select patterns with win rate > 97% and trades < 18

Test in the past sample. Select those patterns that fail in that sample.

Those are the patterns that are most likely to be hit by a mean reverting win rate towards 50%.

''I tell you, if you start trading this way, you will never go back to other methodologies. It takes a lot of work but it is almost the perfect edge. Opposite to what most people are doing. By the way, this will not work with indicators, only with price action. It works well with intraday patterns too.''

Potrzebny byłby do tego price action lab / ale do Polski niechetnie sprzedają 🙂 /, próbował ktos takiego podejścia? Szukamy prawie 100 % strategi opartrych o PA / nie wskaźniki / i fade'ujemy je licząc ze wrócą do sredniej.. fajny koncept, nie??

Tak się zastanawiam czy nie po to Kat rozpisał ten super konkurs na wyżyłowanie strategii gdzie lucek/ kierowca nyski na co dzien/ wygrał :)Tam też chyba chodziło o PA opartą tylko o cenę..hmmmm..

„fajny koncept, nie??”

nie

„lucek/ kierowca nyski na co dzien/”

Na co dzień to ja jestem emerytem, dupku.

Wiesz o mnie tak samo dużo, jak i o PA:)